Qu'est-ce que le marché des capitaux propres ?

Le marché des capitaux propres est un sous-ensemble du marché des capitaux plus large, où les institutions financières et les entreprises interagissent pour échanger des instruments financiers et lever des capitaux pour les entreprises. Les marchés des capitaux propres sont plus risqués que les marchés de la dette. refinancement de la dette existante, ou la restructuration de la dette existante. Ces équipes opèrent dans un environnement en évolution rapide et travaillent en étroite collaboration avec un partenaire conseil et, Donc, offrent également des rendements potentiellement plus élevés.

Instruments négociés sur le marché des capitaux propres

Les capitaux propres sont levés en vendant une partie d'une créance/d'un droit sur les actifs d'une entreprise en échange d'argent. Ainsi, la valeur de l'actif circulant et de l'activité de l'entreprise définissent la valeur de ses fonds propres. Les instruments suivants sont négociés sur le marché des capitaux propres :

Actions ordinaires

Les actions ordinaires représentent le capital de propriété, et détenteurs d'actions ordinaires/actionsStockQu'est-ce qu'une action ? Un individu qui possède des actions dans une entreprise est appelé actionnaire et peut réclamer une partie des actifs et des bénéfices résiduels de l'entreprise (en cas de dissolution de l'entreprise). Les termes « actions », "actions", et « équité » sont utilisés de manière interchangeable. sont payés des dividendes sur les bénéfices de l'entreprise. Les actionnaires ordinaires ont un droit résiduel sur les revenus et les actifs de la société. Ils n'ont droit à un droit aux bénéfices de la société qu'après paiement des actionnaires privilégiés et obligataires.

- Les bénéfices disponibles pour les actionnaires ordinaires (EAS) sont donnés par la formule suivante :

- Bénéfice disponible pour les actionnaires (EAS) =Bénéfice après impôts - Dividende préférentiel

- Remarque :Bénéfice après impôts =Bénéfices d'exploitation (/Bénéfices avant intérêts et impôts) – Impôt

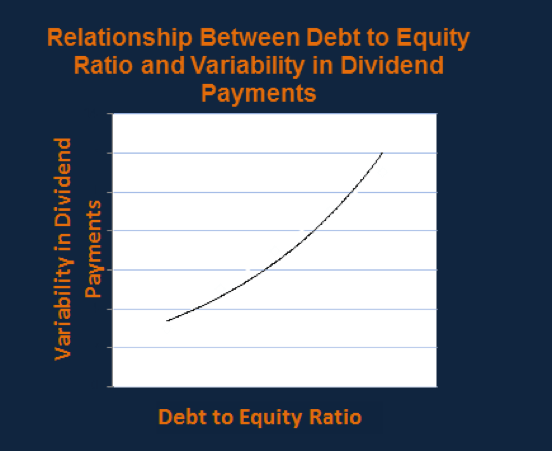

- La variabilité des rendements des actionnaires dépend du ratio d'endettement de l'entrepriseRatio d'endettement Le ratio d'endettement est un ratio de levier qui calcule la valeur de la dette totale et des passifs financiers par rapport au total des capitaux propres. Plus la proportion de financement de la dette, moins il y a d'actions ayant des droits sur les bénéfices de l'entreprise. Si les bénéfices dépassent les paiements d'intérêts, le bénéfice excédentaire est distribué aux actionnaires. Cependant, si les paiements d'intérêts dépassent les bénéfices, la perte est distribuée aux actionnaires. Plus le ratio d'endettement est élevéRatio d'endettement Le ratio d'endettement est un ratio de levier qui calcule la valeur de la dette totale et des passifs financiers par rapport au total des capitaux propres., plus la variabilité du paiement des dividendes sera élevée (et vice versa).

- Cependant, les actionnaires ordinaires n'ont aucun droit légal de recevoir un dividende. Ainsi, le dividende versé dépend de la discrétion de la direction. De la même manière, en cas de liquidation, la créance de l'actionnaire sur l'actif de la société vient après celle des créanciers et des actionnaires privilégiés. Ainsi, les actionnaires ordinaires font face à un degré de risque plus élevé que les autres créanciers de la société, mais ont également la perspective de rendements plus élevés.

Actions privilégiées

Les actions privilégiées sont un titre hybride, car elles combinent certaines caractéristiques des débentures et des actions ordinaires.ActionsQu'est-ce qu'une action ? Un individu qui possède des actions dans une entreprise est appelé actionnaire et peut réclamer une partie des actifs et des bénéfices résiduels de l'entreprise (en cas de dissolution de l'entreprise). Les termes « actions », "actions", et « équité » sont utilisés de manière interchangeable. Ils sont comme des obligations car ils ont un taux de dividendes fixe/indiqué, avoir un droit sur les revenus et les actifs de la société avant capitaux propres, ne pas avoir de droit sur les revenus/actifs résiduels de l'entreprise, et ne confèrent pas de droit de vote aux actionnaires.

Cependant, tout comme un dividende en actions ordinaires, les dividendes privilégiés ne sont pas déductibles d'impôt. Les différents types d'actions privilégiées sont des actions privilégiées irrécouvrables, actions privilégiées rachetables, actions privilégiées cumulatives, actions privilégiées à dividende non cumulatif, actions privilégiées participantes, actions privilégiées convertibles, et des actions privilégiées échelonnées.

Capital-investissement

Les investissements en fonds propres réalisés par le biais de placements privés sont connus sous le nom de private equity. Le capital-investissement est levé par des entreprises privées à responsabilité limitée et des partenariats, car ils ne peuvent pas échanger leurs actions publiquement. Typiquement, les start-up et/ou les petites/moyennes entreprises lèvent des capitaux par cette voie auprès d'investisseurs institutionnels et/ou de particuliers fortunés car :

- Ils ont un accès limité au capital bancaire en raison de la réticence des banques à prêter à une entreprise sans expérience avérée; ou,

- Ils ont un accès limité aux capitaux publics en raison de l'absence d'un actionnariat important et actif.

- Fonds de capital-risque, rachats à effet de levier, et les fonds de capital-investissement représentent les sources les plus importantes de capital-investissement (cliquez pour en savoir plus sur une carrière dans le capital-investissementProfil de carrière en capital-investissementLes analystes et associés en capital-investissement effectuent un travail similaire à celui de la banque d'investissement. Le travail comprend la modélisation financière, évaluation, longues heures et salaire élevé. Le capital-investissement (PE) est une progression de carrière courante pour les banquiers d'investissement (IB). Les analystes d'IB rêvent souvent de « passer » du côté acheteur, ).

American Depository Receipts (ADR)

Un ADR est un certificat de propriété délivré au nom d'une société étrangère par une banque américaine, contre les actions étrangères déposées en banque par ladite société étrangère. Les certificats sont négociables et représentent la propriété d'actions dans une société étrangère.

Les ADR favorisent le commerce d'actions étrangères en Amérique en admettant les actions de sociétés étrangères sur un marché boursier bien développé. Ils représentent souvent une combinaison de nombreuses actions étrangères (par exemple, lots de 100 actions). Les ADR et leurs dividendes associés sont libellés en dollars américains.

Certificats de dépôt mondiaux (GDR)

Les Global Depositary Receipts (GDR) sont des certificats négociables émis contre des actions de sociétés étrangères par des institutions financières situées dans des pays développés.

Contrats à terme

Un contrat à terme est un contrat à terme négocié sur une bourse organisée. Ils sont conclus et exécutés par l'intermédiaire de chambres de compensation. Ainsi, les chambres de compensation agissent en tant qu'intermédiaires entre l'acheteur et le vendeur du contrat à terme. La chambre de compensation garantit également que les deux parties adhèrent au contrat.

Options

Un contrat unilatéral, une option confère à une partie le droit mais non l'obligation de vendre ou d'acheter l'actif sous-jacent à une date prédéterminée ou avant. Pour acquérir ce droit, une prime est payée. Une option d'achat est appelée option d'achat, tandis qu'une option qui confère le droit de vendre est appelée option de vente.

Échanges

Un swap est une transaction au cours de laquelle un flux de trésorerie est échangé contre un autre entre deux parties.

Fonctions d'un marché des capitaux propres

Le marché des capitaux propres sert de plate-forme pour les fonctions suivantes :

- Commercialisation des problèmes

- Répartition des numéros

- Attribution de nouvelles émissions

- Offres publiques initiales (IPO)

- Placements privés

- Négoce de dérivés

- Construction de livres accélérée

Participants au marché des capitaux propres

Grande capitalisation, capitalisation moyenne, et les sociétés à petite capitalisation peuvent être cotées sur le marché des capitaux propres. Banquiers d'investissementQue font les banquiers d'investissement ?Que font les banquiers d'investissement ? Les banquiers d'investissement peuvent travailler 100 heures par semaine pour effectuer des recherches, modélisation financière et présentations de bâtiments. Bien qu'il présente certains des postes les plus convoités et les plus gratifiants du secteur bancaire, la banque d'investissement est également l'un des cheminements de carrière les plus stimulants et difficiles, Guide de l'IB, investisseurs particuliers, spécialiste du capital risque, investisseurs providentiels, et les maisons de courtage sont les négociants dominants sur l'ECM.

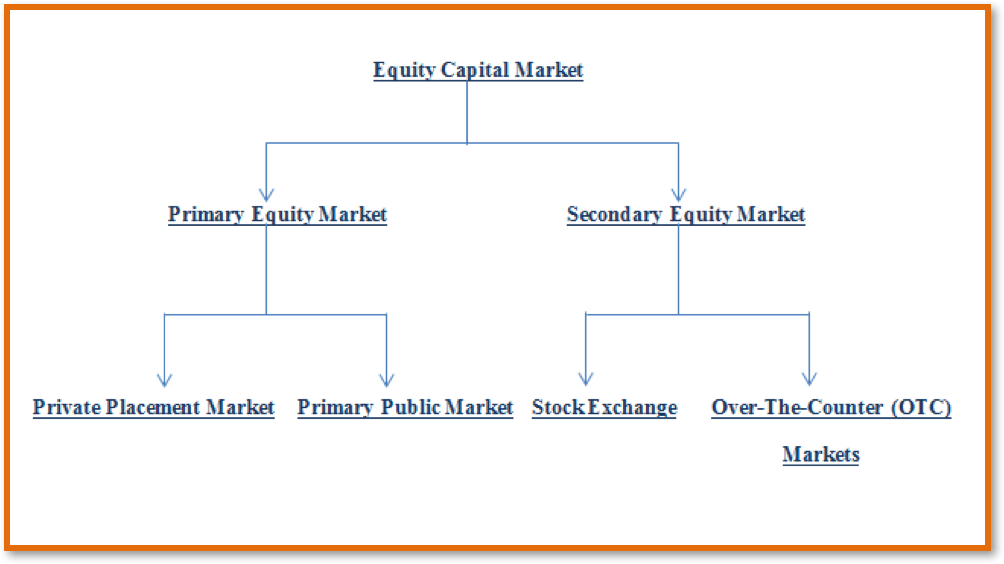

Structure du marché des capitaux propres

Le marché des capitaux propres peut être divisé en deux parties :

Marché primaire des actions

Permet aux entreprises de lever des capitaux sur le marché pour la première fois. Il est encore divisé en deux parties :

1. Marché de placement privé

Le marché du placement privé permet aux entreprises de lever des capitaux privés par le biais d'actions non cotées. Il fournit une plate-forme où les entreprises peuvent vendre leurs titres directement aux investisseurs. Sur ce marché, les entreprises n'ont pas besoin d'enregistrer les titres auprès de la Securities and Exchange Commission (SEC), car ils ne sont pas soumis aux mêmes exigences réglementaires que les titres cotés. Typiquement, le marché du placement privé est illiquide et risqué. Par conséquent, les investisseurs sur ce marché exigent une prime en compensation de leur prise de risque et du manque de liquidité du marché.

2. Marché public primaire

Le marché public primaire porte sur deux activités :

- Offres publiques initiales (IPO) :Une introduction en bourse fait référence au processus par lequel une entreprise émet des actions publiquement pour la première fois et devient cotée en bourse.

- Offre d'actions aguerrie (SEO)/Offre publique secondaire (SPO) :Une SEO/SPO est le processus par lequel une entreprise déjà cotée en bourse émet des actions nouvelles/supplémentaires.

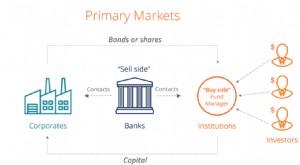

Lorsqu'une entreprise émet des actionsStockQu'est-ce qu'une action ? Un individu qui possède des actions dans une entreprise est appelé actionnaire et peut réclamer une partie des actifs et des bénéfices résiduels de l'entreprise (en cas de dissolution de l'entreprise). Les termes « actions », "actions", et « équité » sont utilisés de manière interchangeable. en bourse, il peut le faire sans créer de nouveaux partages, c'est à dire., il peut échanger des actions non cotées contre des actions cotées. Dans ce cas, l'investisseur initial reçoit le produit de la vente des actions nouvellement cotées. Cependant, si la société crée des actions nouvelles pour l'émission, le produit de la vente de ces actions est crédité à la société. Par ailleurs, Les banques d'investissement sont des acteurs majeurs sur le marché public primaire car les IPO et les SEO/SPO ont besoin de leurs services de souscription.

Marché secondaire des actions

Le marché secondaire des actions offre une plate-forme pour la vente et l'achat d'actions existantes. Aucun nouveau capital n'est créé sur le marché secondaire des actions. Le titulaire du titre, et non l'émetteur du titre négocié, reçoit le produit de la vente du titre en question. Le marché secondaire des actions peut être divisé en deux parties :

1. Bourses

Une bourse est un lieu de négociation central où sont négociées les actions de sociétés cotées en bourse. Chaque bourse a ses propres critères pour inscrire une entreprise sur sa bourse. Les critères les plus couramment utilisés sont :

- Gains minimaux

- Capitalisation boursière

- Actifs tangibles nets

- Nombre d'actions détenues publiquement

2. Marchés de gré à gré (OTC)

Le marché de gré à gré est un réseau de courtiers qui facilitent la négociation d'actions bilatéralement entre deux parties sans qu'une bourse agisse comme intermédiaire. Les marchés de gré à gré ne sont pas centralisés et organisés. Ainsi, ils sont plus faciles à manipuler que les bourses.

Avantages de la levée de capitaux sur le marché des capitaux propres

La levée de capitaux sur le marché des actions offre à une entreprise les avantages suivants :

- Réduction du risque de crédit : Plus la part des capitaux propres dans la structure du capital de l'entreprise est élevée, moindre est le montant de la dette qu'il doit contracter. Par conséquent, le risque de crédit est réduit.

- Plus de flexibilité :Un ratio d'endettement plus faibleRatio d'endettement Le ratio d'endettement est un ratio de levier qui calcule la valeur de la dette totale et des passifs financiers par rapport au total des capitaux propres. permet une plus grande flexibilité dans le fonctionnement de l'entreprise. En effet, les actionnaires sont moins averses au risque que les détenteurs de dette, étant donné que les premiers ont plus à gagner si l'entreprise réalise un bénéfice important (sous la forme de dividendes plus importants) et font face à des pertes limitées si l'entreprise fonctionne mal (en raison de la responsabilité limitée).

- Effet de signalisation :L'émission d'actions indique également que l'entreprise se porte bien financièrement.

Inconvénients de la levée de capitaux sur le marché des capitaux propres

Une entreprise est confrontée aux inconvénients suivants en mobilisant des capitaux sur le marché des actions :

- Les versements de dividendes ne sont pas déductibles fiscalement :Contrairement aux intérêts de la dette, les versements de dividendes ne sont pas déductibles fiscalement.

- L'entreprise fait l'objet d'une surveillance accrue :Les investisseurs sur le marché des actions s'appuient très fortement sur les états financiers de l'entreprise pour prendre leurs décisions d'investissement. Ainsi, la société et ses états financiers sont soumis à des normes de divulgation et à un examen plus stricts.

- Dépendance des actionnaires :Le maintien d'un faible ratio d'endettement signifie qu'un plus grand nombre d'actionnaires ont droit aux bénéfices de l'entreprise. Par conséquent, l'entreprise peut être amenée à réduire ses bénéfices non répartis, même si cela se traduit par une baisse des bénéfices à long terme, verser un dividende compétitif aux actionnaires à court terme.

Apprendre encore plus

Le marché des capitaux propres est essentiel pour les entreprises qui cherchent à lever des capitaux. CFI propose la certification Financial Modeling &Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)® La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à acquérir la confiance dont vous avez besoin dans votre carrière en finance. Inscrivez-vous aujourd'hui ! programme de certification pour ceux qui cherchent à faire passer leur carrière au niveau supérieur.

Pour continuer à apprendre et à progresser dans votre carrière, les ressources suivantes vous seront utiles :

- Formule de bénéfice par action Formule de bénéfice par action (EPS) L'EPS est un ratio financier, qui divise le bénéfice net disponible pour les actionnaires ordinaires par le nombre moyen d'actions en circulation sur une certaine période de temps. La formule EPS indique la capacité d'une entreprise à générer des bénéfices nets pour les actionnaires ordinaires.

- Formule de ratio de la dette sur les capitaux propresRatio de la dette sur les capitaux propresLe ratio de la dette sur les capitaux propres est un ratio de levier qui calcule la valeur de la dette totale et des passifs financiers par rapport au total des capitaux propres de l'actionnaire.

- Rendement des capitaux propresRendement des capitaux propres (ROE)Le rendement des capitaux propres (ROE) est une mesure de la rentabilité d'une entreprise qui prend le rendement annuel d'une entreprise (résultat net) divisé par la valeur de ses capitaux propres totaux (c'est-à-dire 12%). Le ROE combine le compte de résultat et le bilan car le résultat net ou le bénéfice est comparé aux capitaux propres.

- Top 10 des sociétés de capital-investissementTop 10 des sociétés de capital-investissementQui sont les 10 premières sociétés de capital-investissement au monde ? Notre liste des dix plus grandes entreprises de PE, classés par capital total levé. Stratégies communes au sein de P.E. inclure les LBO, capital-risque, capital de croissance, investissements en difficulté et capital mezzanine.

la finance

- Qu'est-ce que le capital nominal?

- Qu'est-ce que l'équité liquide?

- Qu'est-ce que le capital d'apport ?

- Quel est le rapport acide-test?

- Qu'est-ce que le capital employé ?

- Qu'est-ce que le ratio de la dette sur les capitaux propres?

- Qu'est-ce qu'un échange dette/équité ?

- Qu'est-ce que le multiplicateur de gains ?

- Qu'est-ce que le ratio d'envie ?

-

Qu'est-ce que le marché primaire ?

Qu'est-ce que le marché primaire ? Le marché primaire est le marché financier où se trouvent les nouveaux titresTitres publicsTitres publics, ou valeurs mobilières, sont des investissements qui sont ouvertement ou facilement négociés s...

-

Qu'est-ce que la Bourse ?

Qu'est-ce que la Bourse ? Le marché boursier fait référence aux marchés publics qui existent pour lémission, achat, et vendre des actions qui se négocient en bourse ou de gré à gré. ActionsStockQuest-ce quune action ? Un indiv...