Qu'est-ce qu'un compte courant ?

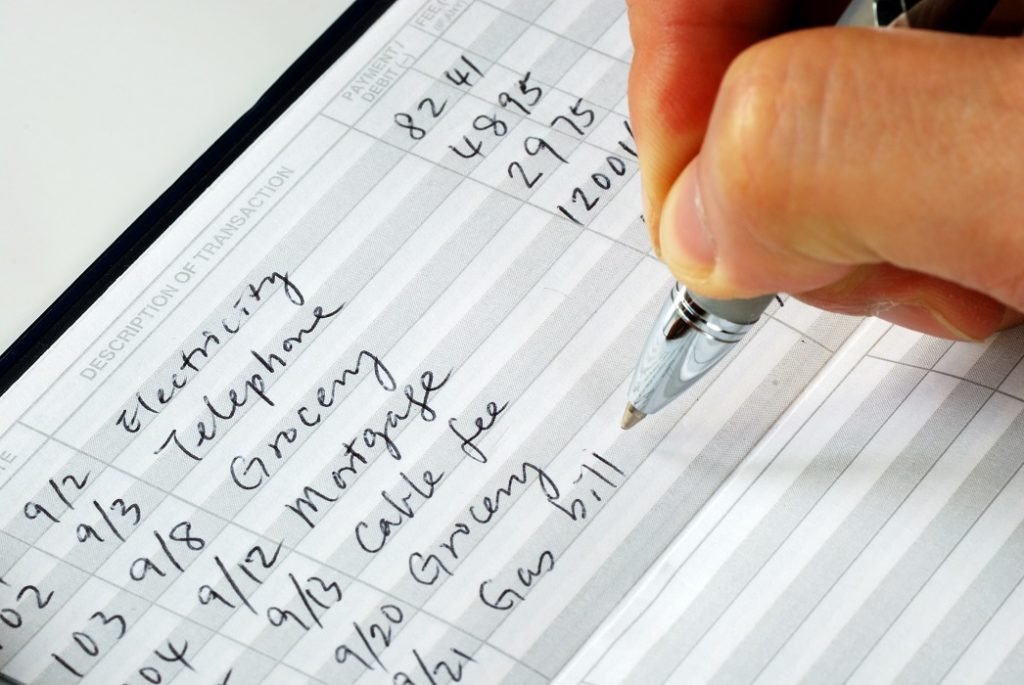

Un compte courant est un type de compte de dépôt que les particuliers ouvrent dans les institutions financièresLes meilleures banques aux États-UnisSelon la Federal Deposit Insurance Corporation des États-Unis, il y en avait 6, 799 banques commerciales assurées par la FDIC aux États-Unis en février 2014. dans le but de retirer et de déposer de l'argent. Également appelé compte transactionnel ou compte à vue, un compte courant est très liquide. Pour faire simple, il offre aux utilisateurs un moyen rapide d'accéder à leur argent.

Un compte courant est accessible via plusieurs options :distributeurs automatiques de billets, prélèvements électroniques, et chèques. Une caractéristique qui rend un compte courant unique par rapport aux autres comptes est qu'il permet généralement aux utilisateurs de déposer et de retirer de l'argent plusieurs fois sans encourir de frais.

Exemples de comptes courants

Il existe de nombreux types de comptes chèques parmi lesquels choisir. Par exemple, on peut ouvrir un compte commercial ou professionnel, un compte joint, ou un compte étudiant.

1. Compte commercial ou entreprise

Un compte courant d'entreprise est utilisé par les entreprises et, par conséquent, il appartient à l'entreprise. Cela signifie que toute transaction effectuée sur le compte doit être autorisée par le propriétaire de l'entreprise ou une personne autorisée par le propriétaire.

2. Compte joint

Un compte joint est un compte ouvert par deux personnes ou plus, souvent des partenaires conjugaux. Avec un tel compte, l'un ou l'autre des partenaires est capable d'écrire des chèquesComment rédiger un chèqueMême si les paiements numériques gagnent continuellement plus de parts de marché, encore faut-il savoir faire un chèque. Ce guide vous montre étape par étape sur le compte.

3. Compte étudiant

De nombreuses banques proposent des comptes chèques gratuits aux étudiants. Les comptes restent gratuits jusqu'à ce que l'étudiant ait obtenu son diplôme universitaire.

Choisir un compte courant

Vous trouverez ci-dessous plusieurs éléments à prendre en compte lors du choix de l'endroit où ouvrir un compte :

1. Frais de compte

Les institutions financières facturent généralement certains frais sur les comptes courants de leurs clients. Il est important de comparer les frais entre les banques avant d'ouvrir un compte. Il peut y avoir des coûts cachés si, par exemple, le compte courant passe en dessous d'un solde minimum requis.

Lorsque l'on compare les frais entre différentes banques, un individu devrait tenir compte de ses habitudes de dépenses. Si leur solde oscille autour du zéro, alors la meilleure institution est celle qui n'est pas assortie d'une exigence de solde minimum. Voici les frais les plus courants facturés sur les comptes :

Frais d'entretien

Certains comptes chèques, notamment celles détenues dans les banques nationales, facturer des frais d'entretien mensuels. Cependant, il y a des banques qui renoncent aux frais si l'on répond à des critères spécifiés, comme le maintien d'un solde minimum. Il est important de lire les petits caractères avant d'ouvrir un compte.

Frais de découvert

Il s'agit de frais facturés lorsque l'on retire une somme d'argent supérieure à ce qui se trouve sur son compte. Les frais de découvert sont généralement élevés. Pour éviter de tels frais, les individus peuvent être en mesure de s'inscrire à découvertDécouvert de compte bancaireUn découvert de compte bancaire se produit lorsque le solde du compte bancaire d'un individu descend en dessous de zéro, résultant en un solde négatif. Cela arrive généralement lorsqu'il n'y a plus de fonds sur le compte en question, mais une transaction en cours est traitée via le compte, conduisant le titulaire du compte à contracter une dette. protection, qui est une caractéristique qui empêche d'encourir des frais en cas de découvert.

Frais de solde minimum

Certaines institutions financières facturent des frais à leurs clients si le solde de leur compte tombe en dessous d'un certain montant. Le minimum requis varie d'une banque à l'autre.

Frais de guichet automatique

Si l'on utilise un guichet automatique hors réseau, alors ils peuvent encourir des frais de l'opérateur ATM et de la banque. Selon une enquête Bankrate, le coût total des retraits d'espèces à un guichet automatique hors réseau s'élevait à 4,68 $, en moyenne, en 2018.

2. Incitatifs

Tenir un compte d'épargne n'est pas le seul moyen de gagner des intérêts auprès de la banque. Les comptes chèques peuvent également comporter des avantages sous forme d'intérêts gagnés au fil du temps et de récompenses.

Un compte courant rémunéré fonctionne de la même manière qu'un compte d'épargne. Cependant, le taux d'intérêtTaux d'intérêtUn taux d'intérêt fait référence au montant facturé par un prêteur à un emprunteur pour toute forme de dette donnée, généralement exprimé en pourcentage du principal. varie selon le type de compte.

3. Commodité

Si une personne mène une vie très occupée, il est probable qu'il ne pourra pas continuer à se rendre à la banque pour effectuer un retrait ou un dépôt. Pour de telles personnes, les meilleurs comptes courants sont ceux qui offrent un accès en ligne et mobile. De cette façon, les gens peuvent facilement vérifier le solde de leur compte, payer les factures, et effectuer des dépôts à l'aide de leur téléphone portable ou de leur ordinateur.

4. Service client

Grâce à la technologie, les titulaires de compte peuvent désormais effectuer la plupart de leurs fonctions bancaires en ligne ou via des applications mobiles. Cependant, des défis peuvent survenir, obligeant le titulaire du compte à solliciter l'assistance d'un tiers. Donc, avant de choisir un compte courant, il faut lire les commentaires des clients en ligne pour obtenir une estimation approximative du niveau de support client de la banque. Il vaut mieux opter pour une institution financière qui offre quelques avantages mais offre un excellent service client.

La ligne de fond

Un compte courant est un type de compte bancaire qui permet aux gens d'accéder facilement à leur argent. Il s'agit simplement d'un compte de dépenses quotidiennes. Cependant, c'est plus qu'un simple endroit où l'on peut effectuer des dépôts et des retraits. C'est la plaque tournante des finances personnelles. Avec le bon compte bancaire, les individus peuvent améliorer leurs compétences en gestion de l'argent.

Ressources additionnelles

CFI propose la certification Financial Modeling &Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)® La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à acquérir la confiance dont vous avez besoin dans votre carrière en finance. Inscrivez-vous aujourd'hui ! programme de certification pour ceux qui cherchent à faire passer leur carrière au niveau supérieur. Pour continuer à apprendre et à progresser dans votre carrière, les ressources de la FCI suivantes seront utiles :

- Rapprochement bancaireRapprochement bancaireUn état de rapprochement bancaire est un document qui compare le solde de trésorerie sur le bilan d'une entreprise au montant correspondant sur son

- Finances personnellesFinances personnellesLes finances personnelles sont le processus de planification et de gestion des activités financières personnelles telles que la génération de revenus, dépenses, économie, investir, et protection. Le processus de gestion de ses finances personnelles peut être résumé dans un budget ou un plan financier.

- Frais de serviceFrais de serviceFrais de service, également appelé frais de service, fait référence à des frais perçus pour payer des services liés à un produit ou un service qui est acheté.

- Types de banques de détailTypes de banques de détailEn gros, il existe trois principaux types de banques de détail. Ce sont des banques commerciales, les coopératives de crédit, et certains fonds d'investissement qui offrent des services bancaires de détail. Tous trois s'efforcent de fournir des services bancaires similaires. Il s'agit notamment des comptes chèques, comptes d'épargne, hypothèques, cartes de débit, cartes de crédit, et les prêts personnels.

la finance

- Qu'est-ce qu'un compte courant sécurisé ?

- A quoi sert un compte courant ?

- Que sont les frais en attente sur un compte courant ?

- Qu'est-ce qu'un compte UTMA ?

- Qu'est-ce qu'un compte chèque en fiducie ?

- Qu'est-ce qu'un solde de compte ?

- Qu'est-ce qu'un relevé de compte ?

- Qu'est-ce qu'un tampon de compte courant ?

- Qu'est-ce qu'un compte courant ?

-

Qu'est-ce qu'un compte Wrap ?

Qu'est-ce qu'un compte Wrap ? Un compte wrap fait référence à un compte de placement géré par un courtier moyennant des frais annuels fixes. Le forfait annuel, qui varie de 1% à 3% des actifs sous gestion (AUM)Actifs sous gestion ...

-

Qu'est-ce qui est dû au compte ?

Qu'est-ce qui est dû au compte ? Due to Account est un terme comptable qui désigne un compte de passif. Cest le montant des fonds dus à une autre partie et se trouve dans le grand livreGeneral LedgerIncomptabilité, un grand livre (GL...