Qu'est-ce que le coefficient bêta ?

Le coefficient bêta est une mesure de sensibilité ou de corrélation d'un titre.Titres négociablesLes titres négociables sont des instruments financiers à court terme sans restriction émis soit pour des titres de participation, soit pour des titres de créance d'une société cotée en bourse. La société émettrice crée ces instruments dans le but exprès de lever des fonds pour financer davantage les activités et l'expansion de l'entreprise. ou un portefeuille d'investissement aux mouvements du marché dans son ensemble. Nous pouvons dériver une mesure statistique du risque en comparant les rendements d'un titre/portefeuille individuel aux rendements de l'ensemble du marché et identifier la proportion de risque qui peut être attribuée au marché.

Risque systématique vs non systématique

Nous pouvons considérer le risque non systématique comme un risque « spécifique à une action » et le risque systématique comme un risque « de marché général ». Si nous ne détenons qu'une seule action dans un portefeuille, le rendement de cette action peut varier énormément par rapport au gain ou à la perte moyen de l'ensemble du marché, tel qu'il est reflété par un indice boursier majeur tel que le S&P 500. Cependant, au fur et à mesure que nous continuons d'ajouter au portefeuille, les rendements du portefeuille commenceront progressivement à ressembler davantage aux rendements du marché global. Alors que nous diversifions notre portefeuille d'actions, le risque non systématique « spécifique à l'action » est réduit.

Risque systématiqueRisque systématiqueLe risque systématique est la partie du risque total qui est causée par des facteurs indépendants de la volonté d'une entreprise ou d'un individu spécifique. Le risque systématique est causé par des facteurs externes à l'organisation. Tous les investissements ou titres sont soumis à un risque systématique et, par conséquent, c'est un risque non diversifiable. est le risque sous-jacent qui affecte l'ensemble du marché. De grands changements dans les variables macroéconomiques, comme les taux d'intérêt, inflation, GDPGDP FormulaLe produit intérieur brut (PIB) est la valeur monétaire, en monnaie locale, de tous les biens et services économiques finaux produits dans un pays au cours d'une, ou en devises étrangères, sont des changements qui ont un impact sur le marché au sens large et qui ne peuvent être évités par la diversification. Le coefficient bêta relie le risque systématique « du marché général » au risque non systématique « spécifique à l'action » en comparant le taux de variation entre les rendements « du marché général » et « spécifique à l'action ».

Le modèle de tarification des immobilisations (CAPM)

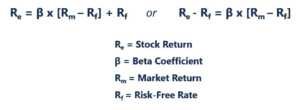

Le Capital Asset Pricing ModelCapital Asset Pricing Model (CAPM)Le Capital Asset Pricing Model (CAPM) est un modèle qui décrit la relation entre le rendement attendu et le risque d'un titre. La formule CAPM montre que le rendement d'un titre est égal au rendement sans risque plus une prime de risque, basé sur le bêta de ce titre (ou CAPM) décrit les rendements des actions individuelles en fonction des rendements globaux du marché.

Chacune de ces variables peut être considérée en utilisant le cadre d'intersection de pente où Re =y, B =pente, (Rm – Rf) =x, et Rf =ordonnée à l'origine. Les informations importantes à tirer de ce cadre sont les suivantes :

- On s'attend à ce qu'un actif génère au moins le taux de rendement sans risque.

- Si le bêta d'une action ou d'un portefeuille individuel est égal à 1, alors le rendement de l'actif est égal au rendement moyen du marché.

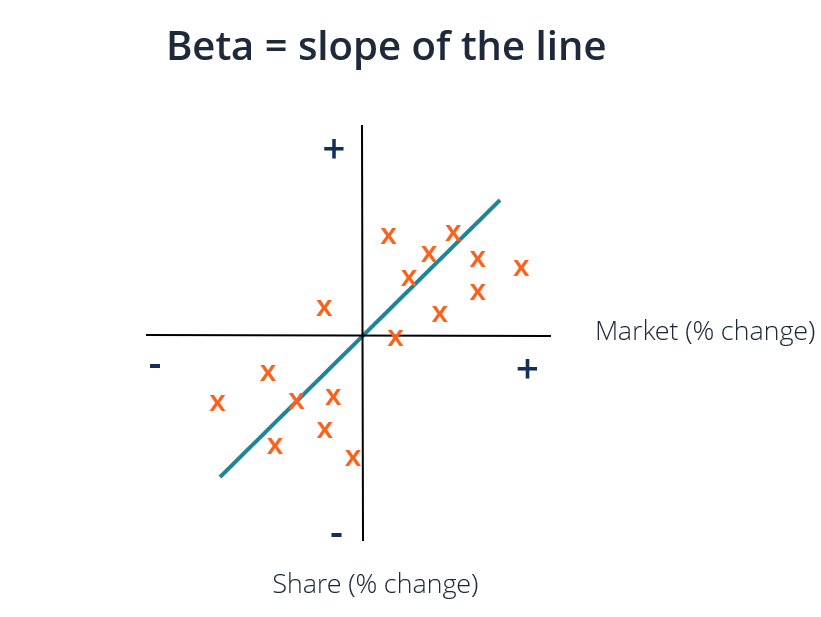

- Le coefficient bêta représente la pente de la droite de meilleur ajustement pour chaque paire de retours excédentaires Re – Rf (y) et Rm – Rf (x).

Dans le graphique ci-dessus, nous avons tracé les rendements excédentaires des actions sur les rendements excédentaires du marché pour trouver la ligne la mieux adaptée. Cependant, nous observons que ce stock a une valeur d'interception positive après prise en compte du taux sans risque. Cette valeur représente Alpha, ou le rendement supplémentaire attendu de l'action lorsque le rendement du marché est nul.

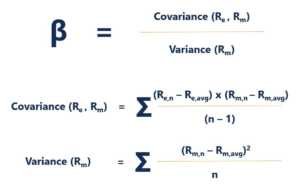

Comment calculer le coefficient bêta

Pour calculer le bêta d'une action ou d'un portefeuille, diviser la covariance des rendements excédentaires des actifs et des rendements excédentaires du marché par la variance des rendements excédentaires du marché sur le taux de rendement sans risque :

Avantages de l'utilisation du coefficient bêta

L'une des utilisations les plus populaires de Beta est d'estimer le coût des capitaux propres (Re) dans les modèles d'évaluation. Le CAPM estime le bêta d'un actif sur la base d'un seul facteur, qui est le risque systématique du marché. Le coût des capitaux propres dérivé du CAPM reflète une réalité dans laquelle la plupart des investisseurs ont des portefeuilles diversifiés à partir desquels le risque non systématique a été diversifié avec succès.

En général, le CAPM et le bêta fournissent une méthode de calcul facile à utiliser qui normalise une mesure de risque dans de nombreuses entreprises avec des structures de capital et des fondamentaux variés.

Inconvénients de l'utilisation du coefficient bêta

Le principal inconvénient de l'utilisation de la version bêta est qu'elle repose uniquement sur les rendements passés et ne tient pas compte des nouvelles informations susceptibles d'avoir un impact sur les rendements futurs. Par ailleurs, à mesure que davantage de données de retour sont collectées au fil du temps, la mesure des changements bêta, et par la suite, le coût des capitaux propres aussi.

Alors que le risque systématique inhérent au marché a un impact significatif dans l'explication des rendements des actifs, elle ignore les facteurs de risque non systématiques propres à l'entreprise. Eugene Fama et Kenneth French ont ajouté un facteur de taille et un facteur de valeur au CAPM, en utilisant les fondamentaux spécifiques à l'entreprise pour mieux décrire les rendements des actions. Cette mesure de risque est connue sous le nom de modèle Fama French à 3 facteurs.

Autres ressources

CFI propose la page du programme Capital Markets &Securities Analyst (CMSA)® - CMSAInscrivez-vous au programme CMSA® de CFI et devenez un analyste certifié Capital Markets &Securities. Faites progresser votre carrière grâce à nos programmes et cours de certification. programme de certification pour ceux qui cherchent à faire passer leur carrière au niveau supérieur. Pour continuer à apprendre et faire progresser votre carrière, les ressources suivantes vous seront utiles :

- Méthodes d'évaluation entreprises comparables, et transactions précédentes

- Unlevered BetaUnlevered Beta / Asset BetaUnlevered Beta (Asset Beta) est la volatilité des rendements d'une entreprise, sans tenir compte de son levier financier. Il ne prend en compte que ses actifs.

- Coût moyen pondéré du capitalWACCWACC est le coût moyen pondéré du capital d'une entreprise et représente son coût mixte du capital, y compris les capitaux propres et la dette.

- Investir :Guide du débutantInvestissement :Guide du débutantLe guide Investir pour les débutants de CFI vous apprendra les bases de l'investissement et comment commencer. En savoir plus sur les différentes stratégies et techniques de trading

la finance

- Qu'est-ce qu'un proxy en bourse?

- Qu'est-ce que le volume sur le marché boursier?

- Qu'est-ce que le marché des capitaux propres ?

- Qu'est-ce que le marché interbancaire ?

- Qu'est-ce que la prime de risque de marché ?

- Qu'est-ce que le marché secondaire ?

- Qu'est-ce que le risque systématique ?

- Qu'est-ce que le rapport de Treynor ?

- Qu'est-ce que la bêta ajustée ?

-

Qu'est-ce que le NASDAQ Composite ?

Qu'est-ce que le NASDAQ Composite ? Le NASDAQ Composite est un indice de plus de 3, 000 actions ordinaires cotées sur le marché boursier NASDAQ. Lindice est lun des indices les plus suivis aux États-Unis, aux côtés du Dow Jones Industri...

-

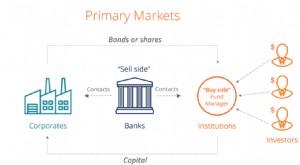

Qu'est-ce que le marché primaire ?

Qu'est-ce que le marché primaire ? Le marché primaire est le marché financier où se trouvent les nouveaux titresTitres publicsTitres publics, ou valeurs mobilières, sont des investissements qui sont ouvertement ou facilement négociés s...