Examen de Wealthsimple pour 2021

Wealthsimple est une société de gestion de placements en ligne basée au Canada. Ils ont été créés en 2014 et ont depuis grandi pour gérer plus de 5 milliards de dollars (CAD) d'investissements.

Cette société d'investissement agit comme une sorte d'hybride entre un robo-advisor et un fonds géré activement. Les investissements eux-mêmes sont automatisés, mais son service offre l'accès à de vrais conseillers en investissement qui peuvent répondre à toutes vos questions.

Wealthsimple est principalement disponible au Canada et aux États-Unis; tandis que ceux des autres pays sont libres d'utiliser le service, Certaines fonctionnalités peuvent ne pas être disponibles.

Wealthsimple est-il un bon investissement ?

Wealthsimple offre une variété d'options de placement, permettant des portefeuilles hautement personnalisables pour répondre à vos besoins individuels.

Wealthsimple offre une variété d'options de placement, permettant des portefeuilles hautement personnalisables pour répondre à vos besoins individuels.

Selon les profils de risque que vous choisissez, vos retours seront, bien sûr, sois différent.

Mais comment savoir à quoi cela ressemble dans le monde réel ?

Heureusement, Wealthsimple a rendu compte du rendement des placements de chaque niveau de risque :

- Rendement prudent du portefeuille – 16 %

- Rendement du portefeuille équilibré – 17,7 %

- Rendement du portefeuille de croissance – 23,5 %

Parce que Wealthsimple n'existe pas depuis si longtemps, les données, Malheureusement, ne remonte pas très loin. Dans chaque rapport, les données s'étendent du 30 janvier, 2017, au 31 décembre 2019.

Malgré le délai relativement court, il est encourageant de voir des rendements aussi élevés pour les trois portefeuilles. Plus, les pourcentages augmentent avec le niveau de risque, c'est ce que vous espérez voir.

Il convient également de mentionner que bien qu'il n'y ait pas beaucoup d'historique sur ces portefeuilles particuliers, si vous consultez chacun des rapports de performance liés ci-dessus, vous pouvez voir dans quels ETF vous investissez. La plupart d'entre eux sont Vanguard, et nous avons beaucoup plus d'historique sur les fonds Vanguard.

Par exemple, le principal fonds d'actions dans les portefeuilles de Wealthsimple est le VTI (l'un des FNB les plus populaires), et nous pouvons voir sur le site Web de Vanguard que 10 $, 000 en VTI auraient plus que triplé au cours des dix dernières années.

Régimes Wealthsimple

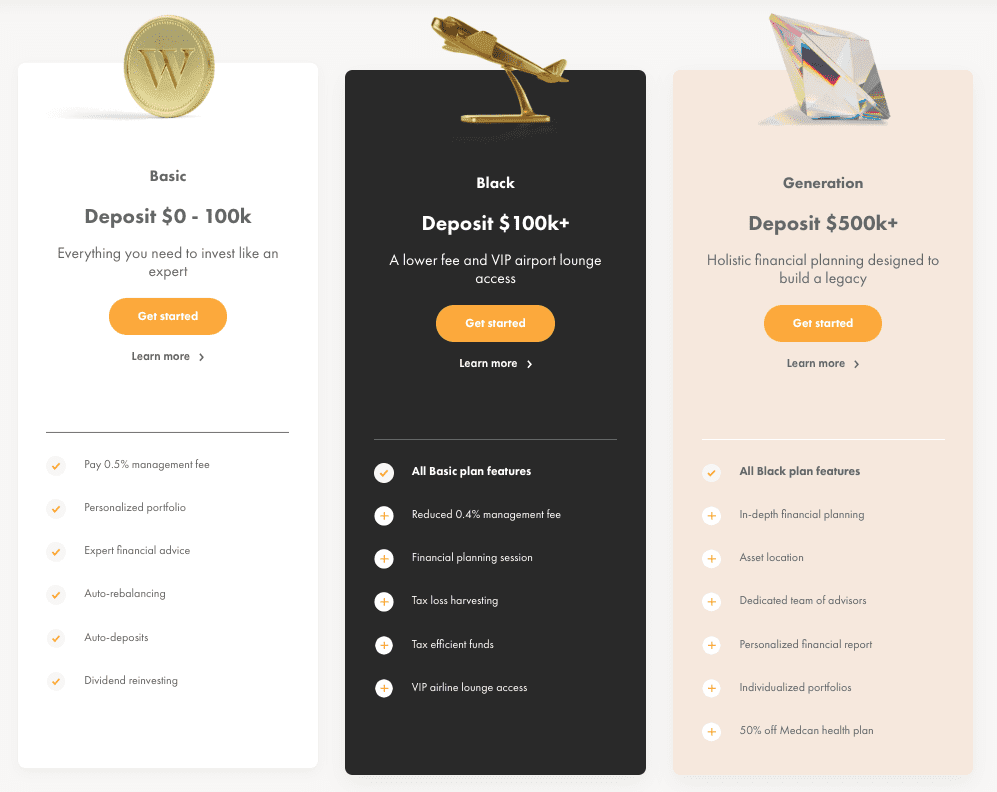

Wealthsimple propose trois plans différents en fonction du montant que vous investissez :de base, Le noir, et Génération.

En montant l'échelle, chaque plan comprend tous les avantages de ceux en dessous, plus des avantages supplémentaires. Voici un bref aperçu de ce dont vous avez besoin pour être admissible à chaque plan, plus les avantages de chacun :

Wealthsimple de base

Comme son nom l'indique, ce plan est le plus basique proposé par Wealthsimple. Ce qui est bien c'est qu'il n'y a pas de minimum, vous n'avez donc pas à déposer un certain montant pour être admissible.

Ce compte est destiné aux portefeuilles de 0 $ à 100 000 $. Parce que c'est le plan de base, bien que, il n'a pas de fonctionnalités supplémentaires. Toujours, vous aurez accès à des fonctionnalités utiles via la plateforme Wealthsimple, tel que:

- Récolte des pertes fiscales

- Rééquilibrage automatique

- Réinvestissement des dividendes

- Dépôts automatisés

Lorsque vous considérez le minimum de 0 $, le portefeuille de base vous donne beaucoup de valeur.

Wealthsimple Noir

La première aventure dans l'expérience premium de Wealthsimple, le portefeuille Noir, est pour les investisseurs avec 100 000 $ à 500 000 $.

L'avantage immédiat de ce niveau est que les frais de gestion passent de 0,50 % à 0,40 %. Cela peut sembler une petite différence, mais sur toute une vie, ça peut être important.

Ce qui est peut-être plus intéressant, c'est que vous aurez également la possibilité de vous asseoir avec l'un des conseillers de Wealthsimple pour une séance de planification financière.

Un autre avantage est l'accès au salon VIP via Priority Pass. Cela peut être un bel avantage, surtout si vous voyagez beaucoup. Selon l'aéroport, Les salons VIP peuvent vous permettre d'échapper à la congestion.

Génération Richesse Simple

Vous devez faire quelque chose de bien si vous êtes arrivé à ce point ! Génération, Le service le plus haut de gamme de Wealthsimple, est pour les investisseurs avec 500 $, 000 ou plus dans leurs portefeuilles.

La commission de gestion est toujours de 0,40% à ce niveau, mais ils augmenteront l'interaction humaine pour vous.

Plutôt qu'une seule séance de planification financière, vous aurez accès à une équipe dédiée de conseillers financiers qui vous aideront à créer un portefeuille personnalisé.

Vous obtiendrez également les éléments suivants :

- Prévisions financières personnalisées

- Portefeuilles personnalisés

- Accès au salon VIP

Profils de risque

Lorsque vous investissez avec Wealthsimple, vous pourrez choisir parmi trois profils de risque différents :conservateur, équilibre, ou la croissance.

La différence entre les niveaux de risque se résume à la combinaison d'actions et d'obligations. Voici à quoi ils ressemblent :

- Conservateur: 65% obligations/35% actions

- Équilibre: 50% actions/50% obligations

- Croissance: 80 % actions/20 % obligations

Ce serait bien de voir des portefeuilles légèrement plus personnalisables ici – certains investisseurs préfèrent 90 % ou même 100 % d'actions. Bien que vous considériez cela comme inutilement risqué, le fait est que vos options sont quelque peu limitées. D'autres portefeuilles gérés permettent un niveau de granularité plus élevé.

Indépendamment, c'est bien d'avoir un certain niveau de choix.

Classes d'actifs

Les classes d'actifs des actions dans lesquelles vous êtes investi varient en fonction de votre profil de risque. La majorité des classes d'actifs sont présentes dans tous les portefeuilles, mais certains ne le sont pas.

Par exemple, les titres du Trésor américain protégés contre l'inflation (TIPS) sont absents du portefeuille de croissance. C'est logique car si les obligations sont une classe d'actifs plus stable, cela signifie qu'ils offrent un rendement inférieur au fil du temps.

Investissement basé sur la valeur

Une autre fonctionnalité à laquelle vous avez accès avec Wealthsimple est l'investissement basé sur la valeur. Ce style d'investissement est de plus en plus populaire et peut être un attrait pour beaucoup.

Traditionnellement, l'investissement a été centré sur l'idée de gagner le meilleur rendement possible. Avec l'investissement axé sur la valeur, l'idée est d'investir d'une manière qui s'aligne plus étroitement avec vos valeurs.

Investissement socialement responsable

L'investissement socialement responsable est l'un des choix de Wealthsimple en matière d'investissement axé sur la valeur. Aussi appelé environnement, social, et la gouvernance d'entreprise (ESG), l'investissement socialement responsable consiste à créer un monde plus durable.

Spécifiquement, Le portefeuille socialement responsable de Wealthsimple investit dans des actions présentant les qualités/valeurs suivantes :

- Faible teneur en carbone

- Environnement

- VIDI – Droits de l'Homme

- Technologies propres

- Titres d'État

Selon que vous optiez pour un équilibre, conservateur, ou portefeuille de croissance, le pourcentage dans lequel vous serez investi dans ces différents types d'actions change.

Investissement Halal

L'autre forme principale d'investissement basé sur la valeur de Wealthsimple est l'investissement halal. Si vous n'êtes pas familier avec ce style d'investissement, c'est investir qui adhère à la charia.

Aussi connu sous le nom de loi islamique, ces principes sont suivis par les musulmans, qui pratiquent la foi islamique. Les musulmans sont de loin le groupe religieux à la croissance la plus rapide au monde, il est donc logique d'avoir des investissements compatibles avec leur foi.

Une chose qu'il est important de noter à propos de la charia est qu'elle interdit de tirer profit de la dette. Parce que les obligations sont une forme de dette, l'investissement halal exclut tous les types d'obligations. Les obligations et les fonds obligataires sont très souvent utilisés pour réduire le risque, les investisseurs halal peuvent donc avoir besoin de trouver d'autres moyens de diversification.

Caractéristiques de Wealthsimple

Beaucoup de gens demandent, « À quel point Wealthsimple est-il bon ? », bien, voici quelques caractéristiques qui le distinguent de la foule :

Examen du portefeuille Wealthsimple

Par exemple, ils offrent une revue de portefeuille gratuite. Ceci n'est pas nécessairement limité aux investissements Wealthsimple; ils examineront également tout autre investissement que vous pourriez avoir.

Large gamme d'options de placement

Ils vous offrent également un large éventail d'options d'investissement, y compris les portefeuilles de placement axés sur la valeur. Toutes ces différentes options signifient que vous pouvez trouver un portefeuille qui vous convient le mieux.

Plus, leur examen de portefeuille peut vous aider à trouver les bonnes options de placement si vous vous sentez dépassé.

Rééquilibrage automatique

Une autre fonctionnalité intéressante est le rééquilibrage automatique - une fonctionnalité dont disposent de nombreux robots-conseillers, mais il est bon de savoir que vous n'aurez pas à rééquilibrer manuellement votre portefeuille. Au lieu, c'est toujours synchronisé.

Accès aux planificateurs financiers

Wealthsimple vous donne accès à des planificateurs financiers, ce que les robots-conseillers ne font généralement pas. Cela pourrait être la raison de ses frais légèrement plus élevés; si c'est le cas, ils sont relativement raisonnables. Les gestionnaires de portefeuille « hors ligne » ont historiquement facturé des frais de 1 % ou plus.

Gestion de portefeuille gratuite

Non seulement que, mais Wealthsimple propose également une gestion de portefeuille gratuite même si vous n'avez pas déjà un portefeuille actif avec eux.

Ainsi, la réponse à la question « Quelle est la qualité de Wealthsimple ? » dépend de vos besoins. Ses frais sont bien supérieurs à ceux que vous paieriez pour gérer votre propre portefeuille, et encore plus élevé que de nombreux robots-conseillers.

Cependant, ses portefeuilles hautement personnalisables et son excellent service client peuvent être précieux pour ceux qui trouvent l'investissement un peu écrasant.

Pouvez-vous perdre de l'argent sur Wealthsimple ?

Vous pouvez perdre de l'argent sur Wealthsimple, mais ce potentiel n'est pas plus important que pour toute autre forme d'investissement boursier. Votre portefeuille Wealthsimple sera investi dans des fonds de sociétés d'investissement populaires comme Vanguard et Blackrock.

La bourse connaît régulièrement des creux, ce qui signifie que vous pouvez perdre de l'argent à court terme. Cependant, 100 ans d'histoire boursière nous montrent qu'elle s'est toujours redressée puis est montée plus haut qu'elle ne l'était auparavant.

Vous serez également dans des fonds largement diversifiés, qui minimisent au maximum les risques. Cela dit, chacun a une tolérance au risque différente; si le vôtre est inférieur, vous voudrez peut-être opter pour un portefeuille à faible risque. Avoir un portefeuille moins risqué signifie que les pertes à court terme seront moindres, mais vous pouvez également sacrifier un certain degré de croissance à long terme.

Combien coûte Wealthsimple ?

Le plus gros inconvénient de Wealthsimple est probablement ses frais. Bien qu'il n'y ait pas de frais pour utiliser le service, ils facturent 0,5 % de frais de gestion (0,4 % pour les investissements de 100 $, 000 ou plus). Cela peut sembler peu, mais cela peut avoir un impact significatif sur votre portefeuille à long terme.

Avec des fonds indiciels à très faible coût, certains considéreraient ces frais élevés.

Toujours, ils sont en fait sur le bas de gamme, étant donné que de vraies personnes gèrent ces fonds. De nos jours, il existe plusieurs façons d'investir :

- Gérez votre propre portefeuille

- Utiliser un robot-conseiller

- Investissez dans un fonds géré activement

Chacune de ces options nécessite moins de travail de votre part au fur et à mesure que vous descendez dans la liste, mais les frais sont généralement plus élevés aussi.

Techniquement, Le produit phare de Wealthsimple est un robot-conseiller, mais il se situe quelque part entre les deuxième et troisième options. En tant que tel, les frais sont légèrement plus élevés que certains concurrents, mais vous bénéficiez d'une assistance complète chaque fois qu'une question se pose

Avantages et inconvénients de Wealthsimple

Avantages

- Portefeuilles personnalisables

- Excellent service client

- Investissez en fonction de vos valeurs

Les inconvénients

- Frais plus élevés

- Pas de suivi des objectifs

- Certaines fonctionnalités uniquement disponibles aux États-Unis et au Canada

Donc, Wealthsimple est-il une bonne idée ?

Wealthsimple fournit un, bien, Facile stratégie d'investissement idéale pour l'investisseur débutant. Il dispose de trois portefeuilles différents destinés à répondre à votre tolérance au risque :conservateur, équilibré, et la croissance.

Chacun de ses portefeuilles utilise un mélange d'obligations et d'ETF qui sont largement diversifiés et qui ont connu du succès.

Vous bénéficierez également d'un rééquilibrage automatique, excellent support client, et des options pour les portefeuilles axés sur la valeur tels que Halal et ESG.

A 0,5%, Les frais de gestion de Wealthsimple sont un peu plus élevés que ceux facturés par les autres robots-conseillers, mais vous avez accès à des planificateurs financiers et à des revues de portefeuille gratuites. D'autres robots-conseillers peuvent être moins chers, mais ils n'ont généralement pas ces caractéristiques. Alors pendant que vous payez un peu plus, Vous obtenez ce que vous payez ici.

Globalement, Wealthsimple est un système de gestion de portefeuille solide qui est idéal pour quelqu'un qui cherche à bien commencer à investir.

investir

-

Examen myFICO pour 2021

Examen myFICO pour 2021 monFICO Note globale 9.4 Résultat final myFICO vous donne accès aux rapports de crédit et aux cotes de crédit des 3 bureaux de crédit. Ils offrent une protection contre la fraude et le vol did...

-

Examen du karma de crédit pour 2021

Examen du karma de crédit pour 2021 Crédit Karma Note globale 9.8 Résultat final Credit Karma est lun des meilleurs services disponibles sur le Web pour connaître votre pointage de crédit. Cest gratuit, vous permet de vérifier v...