6 Lacunes de la théorie moderne du portefeuille

La théorie moderne du portefeuille est une théorie qui est utilisée pour déterminer la corrélation entre le risque et le rendement lors de l'utilisation de certains types d'investissements. C'est un modèle mathématique très avancé qui offre certains avantages aux investisseurs. Bien qu'il soit couramment utilisé, il a quelques inconvénients potentiels. Voici quelques-unes des lacunes de la théorie moderne du portefeuille.

1. Ne modélise pas le marché

La théorie moderne du portefeuille est simplement une théorie et ne modélise pas réellement le marché. Les valeurs de la théorie moderne du portefeuille sont des rendements attendus basés sur des calculs mathématiques. En réalité, ces calculs sont rarement corrects. Lorsque le marché s'arrangera réellement, cela pourrait être considérablement différent de ce que vous voyez sur un graphique de la théorie moderne du portefeuille. Aucun modèle statistique ne pouvait réellement prédire, en toute certitude, ce qui se passera sur le marché. Ceci est généralement censé être utilisé comme une ligne directrice.

2. Ne suppose aucun frais

Un autre problème avec ce modèle est qu'il ne prend pas en compte les coûts de trading. En réalité, lorsque vous effectuez une opération en bourse, vous devrez payer une commission au courtier ainsi que des taxes au gouvernement. Ces deux coûts peuvent avoir un impact significatif sur votre trading et réduire vos rendements globaux. Quand quelque chose a l'air bien avec un graphique de théorie de portefeuille moderne, vous devez réduire les attentes car cela ne permettait rien pour les coûts.

3. Suppose que tous les investisseurs ont le même crédit

Afin de tirer le meilleur parti de ce travail, le modèle doit supposer que chaque investisseur peut prêter et emprunter le même montant d'argent. Quand il s'agit de la réalité, les investisseurs ont une limite de crédit spécifique avec leur courtier qu'ils peuvent négocier. Une fois qu'ils atteignent la limite, ils ont fini de négocier jusqu'à ce qu'une certaine marge s'ouvre à nouveau.

4. Suppose que les investisseurs ont des attentes réalistes

Ce modèle suppose que les investisseurs ont tous une attente réaliste des retours sur investissement. Cependant, en réalité, c'est loin d'être la vérité. Les gens deviennent trop confiants et s'attendent à ce que la valeur de leurs investissements continue d'augmenter. Les investisseurs s'accrochent régulièrement à des investissements trop longtemps, ou les vendre rapidement. Pour faire fonctionner ce modèle, tout le monde devrait tout chronométrer parfaitement.

5. Suppose que tous les investisseurs sont averses au risque et rationnels

Une autre grande hypothèse de ce modèle est que tous les investisseurs ont une aversion au risque et sont complètement rationnels. En réalité, de nombreux investisseurs aiment le risque et prennent parfois des risques qui ne sont pas sages. Ils ne pensent pas clairement et échangent souvent sur la base de l'émotion. Ce modèle ne prend en compte aucun de ces facteurs. Ces facteurs sont très importants car la plupart des investisseurs utilisent l'émotion et tout le monde n'est pas rationnel.

6. Suppose que les investisseurs n'ont aucun impact sur le marché

Une autre hypothèse incorrecte qui est faite avec ce modèle est que tous les investisseurs sont des preneurs de prix. Cela signifie qu'ils prennent simplement le prix disponible sur le marché et n'ont aucun impact sur les prix de négociation. En réalité, les commandes importantes ont tendance à modifier le prix des titres, ce qui a un impact sur le modèle. Chaque ordre d'achat et de vente affecte le marché, tout est interconnecté et lié.

investir

- Les avantages de l'investissement de portefeuille

- Définition de l'effet portefeuille

- La définition d'un risque de portefeuille

- Investisseurs institutionnels vs. particuliers :quelle est la différence ?

- Un regard sur la théorie du portefeuille post-moderne

- Les bases de la théorie du portefeuille optimal

- Théorie du portefeuille moderne :les bases

- La théorie de l'intérêt court

- Qu'est-ce que la théorie moderne du portefeuille ?

-

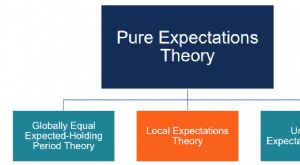

Qu'est-ce que la théorie des attentes locales ?

Qu'est-ce que la théorie des attentes locales ? En finance et en économie, la théorie des attentes locales est une théorie qui suggère que les rendements des obligations avec des échéances différentes devraient être les mêmes sur lhorizon dinvestis...

-

Qu'est-ce que la théorie du portefeuille moderne (MPT) ?

Qu'est-ce que la théorie du portefeuille moderne (MPT) ? La théorie du portefeuille moderne (MPT) fait référence à une théorie de linvestissement qui permet aux investisseurs de constituer un portefeuille dactifs qui maximise le rendement attendu pour un ni...