Investissement en actions :un guide pour l'investissement de croissance

Les investisseurs peuvent profiter de nouvelles stratégies d'investissement de croissance. Stratégies d'investissement en actions Les stratégies d'investissement en actions concernent les différents types d'investissement en actions. Ces stratégies sont notamment la valeur, croissance et investissement indiciel. La stratégie choisie par un investisseur est affectée par un certain nombre de facteurs, comme la situation financière de l'investisseur, objectifs d'investissement, et la tolérance au risque. afin d'affiner plus précisément les stocksStockQu'est-ce qu'un stock ? Un individu qui possède des actions dans une entreprise est appelé actionnaire et peut réclamer une partie des actifs et des bénéfices résiduels de l'entreprise (en cas de dissolution de l'entreprise). Les termes « actions », "actions", et « équité » sont utilisés de manière interchangeable. ou d'autres investissements offrant un potentiel de profit supérieur à la moyenne. Lorsqu'il s'agit d'investir en bourse, il y a toujours une variété d'approches qui peuvent être adoptées. Le but, cependant, est généralement toujours le même, quelle que soit l'approche – augmentez vos investissements et augmentez vos profits.

Les investisseurs de croissance sont continuellement à la recherche d'actions individuelles ou d'investissements liés aux actions - tels que les fonds communs de placement ou les fonds négociés en bourseExchange Traded Fund (ETF) Un Exchange Traded Fund (ETF) est un véhicule d'investissement populaire où les portefeuilles peuvent être plus flexibles et diversifiés sur un large éventail de toutes les classes d'actifs disponibles. Découvrez les différents types d'ETF en lisant ce guide. (ETF) – qui sont sur le point de croître et offrent un potentiel de profit plus important. Les investissements que vous faites devraient, bien sûr, toujours en phase avec vos objectifs financiers personnels à court et à long terme, tolérance au risqueRisk Averse DefinitionQuelqu'un qui a une aversion pour le risque a la caractéristique ou le trait de préférer éviter la perte plutôt que de réaliser un gain. Cette caractéristique est généralement attachée aux investisseurs ou aux acteurs du marché qui préfèrent les investissements avec des rendements plus faibles et des risques relativement connus aux investissements avec des rendements potentiellement plus élevés mais aussi avec une incertitude plus élevée et plus de risque., et un certain nombre d'autres facteurs. Toujours, il existe des techniques de base, des principes, et des stratégies que les investisseurs de croissance peuvent suivre et qui conviennent à pratiquement tous les plans d'investissement individuels.

Dans ce guide, nous voulons expliquer l'investissement de croissance comme une stratégie en soi, puis décomposer les approches et stratégies plus spécifiques que les investisseurs de croissance peuvent utiliser.

Pour apprendre plus, consultez tous les guides de trading gratuits de CFI comptabilité, modélisation financière, évaluation, commerce, économie, et plus..

Les bases de l'investissement axé sur la croissance

L'investissement de croissance est essentiellement le processus d'investissement dans des entreprises, les industries, ou des secteurs qui sont actuellement en croissance et qui devraient poursuivre leur expansion sur une longue période de temps. Dans le monde de l'investissement, l'investissement de croissance est généralement considéré comme offensive plutôt que défensive investir. Cela signifie simplement que l'investissement de croissance est une tentative plus active de constituer votre portefeuille et de générer plus de rendement sur le capital que vous investissez. Investissement défensif, en revanche, tend davantage vers les investissements qui génèrent des revenus passifs et travaillent pour protéger le capital que vous avez déjà gagné, comme les obligations ou les actions de premier ordre qui offrent des dividendes stables.

Investir dans les secteurs chauds

Une approche que les investisseurs de croissance peuvent adopter consiste à investir dans des actions, fonds communs de placement, et des ETF basés sur des secteurs et des industries spécifiques. Le succès des entreprises de divers secteurs évolue avec le temps. Cependant, il est généralement assez facile d'identifier les secteurs qui sont « chauds » dans le sens où ils produisent des rendements supérieurs à la moyenne pour les sociétés cotées en bourse.

Par exemple, deux secteurs qui ont été particulièrement chauds depuis une vingtaine d'années ou plus sont les soins de santé et la technologie. Les entreprises qui s'occupent de la technologie, les progrès technologiques, ou installez constamment du nouveau matériel, Logiciel, et les appareils sont de bons choix pour les investisseurs de croissance. Il en est de même pour les entreprises du secteur de la santé. Pensez-y logiquement :tout le monde, à un moment donné, doit prendre soin de sa santé et il existe des entreprises qui développent constamment de nouveaux médicaments, thérapies, traitements, et les endroits où aller pour accéder à ces soins. Le secteur de la santé devrait continuer à connaître une croissance rapide car il sert une génération vieillissante de baby-boomers. En réalité, ces deux secteurs sont liés, car de nombreux développements technologiques récents ont en fait été des progrès dans la technologie des soins de santé.

Les investisseurs de croissance peuvent simplifier l'investissement sectoriel en tirant parti de véhicules d'investissement tels que les fonds communs de placement et les ETF qui contiennent un panier d'actions liées à des secteurs spécifiques. Les ETF sont une option d'investissement de plus en plus populaire en raison de leur liquidité supérieure et de leurs coûts de négociation inférieurs à ceux des fonds communs de placement.

Pour apprendre plus, consultez tous les guides de trading gratuits de CFI comptabilité, modélisation financière, évaluation, commerce, économie, et plus..

Comprendre les revenus

Pour les investisseurs de croissance en actions, comprendre le bénéfice net d'une entrepriseRevenu netLe revenu net est un poste clé, non seulement dans le compte de résultat, mais dans les trois états financiers principaux. Alors qu'il est arrivé à travers est essentiel. Cela ne signifie pas simplement connaître leurs revenus actuels, mais aussi en tenant compte de leurs bénéfices historiques, car cela permet à un investisseur d'évaluer les bénéfices actuels par rapport aux performances passées d'une entreprise. Aussi, l'examen de l'historique des bénéfices d'une entreprise fournit une indication plus claire de la probabilité que l'entreprise génère des bénéfices futurs plus élevés.

Une performance bénéficiaire élevée au cours d'un trimestre ou d'une année donnée peut représenter une anomalie ponctuelle dans la performance d'une entreprise, une tendance continue, ou un certain point dans un cycle de bénéfices que l'entreprise continue de répéter au fil du temps.

Il est également important de comprendre que même les entreprises avec un voire parfois négative, les bénéfices peuvent toujours être un bon choix pour un investisseur de croissance. Rappelez-vous que les revenus sont ce qui reste après avoir soustrait toute la production, commercialisation, en fonctionnement, la main d'oeuvre, et les charges fiscales sur le chiffre d'affaires brut d'une entreprise. Dans de nombreux cas, les petites entreprises tentent de faire une percée en canalisant plus de capitaux vers la croissance de leur entreprise, ce qui peut avoir un impact négatif sur leurs revenus à court terme, mais à long terme, génèrent des rendements plus élevés et des profits plus importants pour les investisseurs. Dans une telle situation, les investisseurs avisés tiennent compte d'autres facteurs, comme la qualité de la gestion d'une entreprise, pour connaître des indices sur le véritable potentiel de croissance de l'entreprise.

En savoir plus sur les revenusRevenu netLe revenu net est un élément de ligne clé, non seulement dans le compte de résultat, mais dans les trois états financiers principaux. Alors qu'il est arrivé à travers.

Investissement de croissance grâce à l'investissement de valeur

Les investisseurs de croissance sont effectivement parfois des investisseurs de valeur, en ce sens qu'ils recherchent des sociétés dont les actions peuvent être actuellement sous-évaluées pour des raisons qui peuvent être aussi simples que le fait que la société est relativement nouvelle et n'a pas encore attiré l'attention de nombreux analystes financiers ou gestionnaires de fonds.

L'objectif est d'acquérir à bas prix des actions d'une société bien positionnée pour profiter d'une croissance importante et continue. Il existe plusieurs manières d'aborder l'identification de ces entreprises, l'une d'entre elles que nous avons déjà abordée - en regardant les entreprises dans les secteurs chauds. Les investisseurs qui peuvent identifier un nouveau, une entreprise bien gérée et bien financée qui fait partie d'un secteur chaud peut souvent récolter des bénéfices substantiels. Une autre approche possible consiste à examiner les entreprises qui sont sur la pente descendante, comme ceux qui ont fait faillite ou se sont réorganisés, mais sont susceptibles de survivre et de se rétablir.

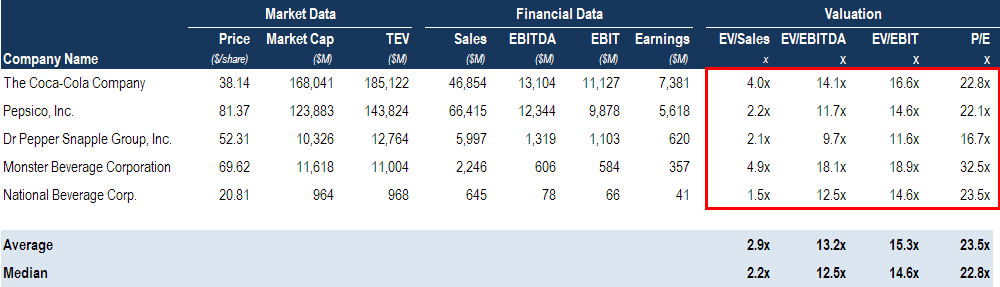

Utilisation du ratio cours/bénéfice

Le ratio cours/bénéfice (P/E)Ratio cours/bénéficeLe ratio cours/bénéfice (ratio P/E) est la relation entre le cours de l'action d'une entreprise et le bénéfice par action. Il donne une meilleure idée de la valeur d'une entreprise. est un outil de croissance les investisseurs utilisent souvent pour les aider à choisir les actions dans lesquelles investir. Comme le nom du ratio le montre clairement, vous devez comprendre les revenus d'une entreprise avant de pouvoir utiliser efficacement l'outil.

En général, plus le ratio P/E est élevé, plus les investisseurs sont prêts à prendre un risque élevé en raison de ses prévisions de bénéfices et de son taux de croissance.

Le ratio P/E est particulièrement utile pour les investisseurs de croissance qui essaient de comparer des entreprises opérant dans le même secteur. Dans les industries et secteurs établis, il y a généralement des ratios cours/bénéfices moyens pour cette industrie ou ce secteur particulier. Connaître de telles moyennes industrielles ou sectorielles fait du ratio P/E d'une entreprise un nombre beaucoup plus utile que de simplement le comparer au marché dans son ensemble.

Examiner le ratio P/E d'une entreprise reste un outil d'analyse utile pour les investisseurs de croissance, mais l'ajout d'une autre mesure financière fondamentale peut vous aider à affiner vos choix d'investissement.

En savoir plus sur le ratio cours/bénéficesRatio cours/bénéficesLe rapport cours/bénéfices (le rapport cours/bénéfices est la relation entre le cours de l'action d'une entreprise et le bénéfice par action. Il donne une meilleure idée de la valeur d'une entreprise..

Price Earnings RatioLe Price Earnings Ratio (Ratio P/E est la relation entre le cours de l'action d'une entreprise et le bénéfice par action. Il donne une meilleure idée de la valeur d'une entreprise.

Price Earnings RatioLe Price Earnings Ratio (Ratio P/E est la relation entre le cours de l'action d'une entreprise et le bénéfice par action. Il donne une meilleure idée de la valeur d'une entreprise.

Utilisation du ratio prix/livre

Le ratio cours/valeur comptable – ou ratio P/B – est souvent considéré davantage comme la mesure analytique de base des investisseurs axés sur la valeur que sur les investisseurs axés sur la croissance. Cependant, le fait est que le ratio P/B peut également être utilisé comme un outil efficace pour identifier les actions à fort potentiel de croissance.

Le ratio P/B est calculé en divisant le prix par action d'une action par la valeur comptable par action. Afin de déterminer la valeur comptable d'une action, les actions privilégiées qui ont été émises doivent être soustraites du total des capitaux propres. Le chiffre calculé à partir de ce prélèvement doit ensuite être divisé par toutes les actions ordinaires encore en circulation. Le nombre final est la valeur comptable de l'entreprise par action. Il est souvent utile pour les investisseurs, en particulier les investisseurs de croissance, comparer la valeur comptable d'une entreprise à sa valeur marchande. Cette comparaison peut fournir une bonne indication pour savoir si une action est sous-évaluée ou surévaluée. Les entreprises à fort potentiel de croissance sont fréquemment sous-évaluées en raison de leur endettement et de leurs dépenses en capital plus élevés.

Mettons ce ratio à profit. Pour cet exemple, nous allons utiliser l'indice S&P 500. Un investisseur de croissance en théorie, jetez un oeil à tous les stocks, calculer ou rechercher le ratio P/B pour chacun. Quelle que soit la façon dont les actions sont cotées, l'investisseur de croissance pourrait les réarranger en fonction de leur ratio P/B, en commençant par les nombres les plus élevés et en terminant par le plus bas. Les sociétés qui se situent dans le tiers supérieur de la liste seraient considérées comme de bons choix d'actions de croissance. Gardez à l'esprit que ce n'est pas une science précise, mais plus d'un exemple utile que les investisseurs de croissance peuvent utiliser pour identifier et ajouter des actions avec le plus grand potentiel de croissance à leurs portefeuilles.

Investissements de croissance à haut risque

L'investissement de croissance peut également s'étendre à des investissements allant au-delà des investissements traditionnels en bourse.

Investir dans des investissements de croissance à haut risque – également appelés investissements spéculatifs – est une approche qui ne convient pas aux investisseurs ayant un seuil de risque faible. Il s'agit d'une stratégie particulièrement adaptée aux investisseurs de croissance qui recherchent un maximum de profits dans un délai relativement court et qui disposent d'un capital d'investissement suffisant pour les soutenir pendant d'éventuelles périodes de pertes.

Les investissements à haut risque comprennent des choses telles que les contrats à terme, contrats d'options, change de devises (forex), actions de penny, et les biens immobiliers spéculatifs tels que les terrains qui n'ont pas été développés. Ces investissements comportent un risque plus élevé dans la mesure où ils n'offrent aucun rendement garanti et leur valeur a tendance à changer rapidement (en d'autres termes, ils sont soumis à une plus grande volatilité). Cependant, le tirage au sort pour de nombreux investisseurs est que lorsque ces investissements sont rentables, ils rapportent souvent gros.

Si vous envisagez l'un de ces investissements, rappelez-vous que la recherche est la clé du succès. Plus que l'investisseur moyen en actions ou en obligations, vous devez très bien connaître le marché dans lequel vous investissez. Parce que le succès repose en grande partie sur la spéculation, nous recommandons fortement que seuls les investisseurs expérimentés lancent les dés sur des actifs d'investissement tels que ceux-ci.

Une note finale

La réalité est qu'il existe une multitude de méthodes que les investisseurs de croissance peuvent utiliser pour trouver des investissements pour compléter leur portefeuille d'investissement existant. Comme nous l'avons souligné, il y a aussi plus d'investisseurs de croissance qui mettent en œuvre différents outils pour les aider à repérer les valeurs de croissance et à les saisir à des prix relativement plus bas, avec la conviction ou la confiance que ces entreprises connaîtront une croissance considérable dans un proche avenir. À la fin, il appartient toujours à chaque investisseur de choisir personnellement les méthodes qui lui conviennent le mieux, mais il est également toujours utile d'être conscient des différentes approches pour identifier les investissements ayant le plus grand potentiel pour générer des bénéfices futurs.

Lectures connexes

- Investir :Guide du débutantInvestissement :Guide du débutantLe guide Investir pour les débutants de CFI vous apprendra les bases de l'investissement et comment commencer. En savoir plus sur les différentes stratégies et techniques de trading

- Comment lire les graphiques boursiersComment lire les graphiques boursiersSi vous envisagez de négocier activement des actions en tant qu'investisseur boursier, alors vous devez savoir lire les graphiques boursiers. Même les traders qui utilisent principalement l'analyse fondamentale pour sélectionner les actions dans lesquelles investir utilisent encore souvent l'analyse technique du mouvement des cours des actions pour déterminer des achats et des ventes spécifiques, graphique boursier

- Analyse technique :Guide du débutantAnalyse technique - Guide du débutantL'analyse technique est une forme d'évaluation des investissements qui analyse les prix passés pour prédire l'évolution future des prix. Les analystes techniques estiment que les actions collectives de tous les acteurs du marché reflètent avec précision toutes les informations pertinentes, et donc, attribuer continuellement une juste valeur marchande aux titres.

- Stratégies d'investissement en actionsStratégies d'investissement en actionsLes stratégies d'investissement en actions se rapportent aux différents types d'investissement en actions. Ces stratégies sont notamment la valeur, croissance et investissement indiciel. La stratégie choisie par un investisseur est affectée par un certain nombre de facteurs, comme la situation financière de l'investisseur, objectifs d'investissement, et la tolérance au risque.

investir

- Investir dans des droits d'actions et des bons de souscription

- Comprendre l'investissement à contre-courant

- 4 Inconvénients de l'investissement de croissance

- Guide du débutant en investissement international

- Guide d'investissement en actions :savoir quand les plier

- Action de croissance supranormale

- Investissement en actions - la recherche d'un potentiel de croissance

- Un guide d'investissement en actions pour les day traders

- Comment investir dans des actions - Guide du débutant

-

Investissement en actions :un guide pour l'investissement dans la valeur

Investissement en actions :un guide pour l'investissement dans la valeur Depuis la parution de « The Intelligent Investor » de Benjamin Graham, ce qui est communément appelé « investissement de valeur » est devenu lune des méthodes de sélection dactions les plus respectées...

-

Investir dans l'or Guide

Investir dans l'or Guide En période de crise économique, il est logique de se rabattre sur des stratégies dinvestissement éprouvées. Lor est une forme dinvestissement standard qui a fait ses preuves à maintes reprises, même s...