Qu'est-ce que la volatilité implicite (IV) ?

La volatilité implicite (IV) utilise le prix d'une option pour calculer ce que le marché dit de la volatilité future de l'action sous-jacente de l'option. IV est l'un des six facteurs utilisés dans les modèles de tarification des optionsModèles de tarification des optionsLes modèles de tarification des options sont des modèles mathématiques qui utilisent certaines variables pour calculer la valeur théorique d'une option. La valeur théorique d'un; cependant, il ne peut être calculé que si les cinq facteurs restants sont déjà connus. Finalement, la volatilité implicite est importante car elle agit comme une sorte de mesure alternative de la valeur réelle de l'option. La prime d'option est plus élevée lorsque l'IV est plus élevée.

Avec la volatilité, le volume des transactions est critique. Le volume de négociation d'options est généralement le plus élevé pour les contrats d'options à parité (ATM) ; Donc, ils sont généralement utilisés pour calculer IV. Une fois le prix des options ATM déterminé, un modèle d'évaluation des options peut être utilisé pour déterminer IV. La volatilité implicite est généralement exprimée en pourcentage, avec des écarts-typesEcart-typeD'un point de vue statistique, l'écart type d'un ensemble de données est une mesure de l'ampleur des écarts entre les valeurs des observations contenues sur une période de temps.

Sommaire:

- La volatilité implicite (IV) est une mesure utilisée pour prévoir ce que le marché pense des mouvements de prix futurs de l'action sous-jacente d'une option.

- IV est utile car il offre aux traders une gamme générale de prix entre lesquels un titre devrait osciller et aide à indiquer de bons points d'entrée et de sortie.

- IV est affecté par un certain nombre de facteurs, les plus importants étant l'offre et la demande et la valeur temporelle.

Utiliser la volatilité implicite comme outil de trading

Il est important de comprendre que pour les investisseurs, la volatilité implicite est importante car elle donne un aperçu de ce que le marché pense du mouvement des prix d'une action - si les mouvements seront importants, modérer, ou petit. Cependant, IV ne prévoit pas la direction dans laquelle les mouvements se produiront.

La volatilité implicite diffère de la volatilité historique (HV) en ce que, comme le nom de ce dernier l'indique, la volatilité historique donne un aperçu des mouvements futurs basés uniquement sur les mouvements passés. Bien que HV soit utile, les traders trouvent généralement l'IV plus utile car elle prend en compte les mouvements passés et toutes les attentes du marché.

Un trader peut utiliser IV pour calculer une fourchette attendue pour une option tout au long de sa durée de vie. Il indique les hauts et les bas anticipés pour l'action sous-jacente de l'option et indique des points d'entrée et de sortie potentiellement bons pour le trader. Finalement, IV révélera si le marché est d'accord avec les spéculations d'un trader et l'aidera à décider à quel point une transaction est risquée et si la récompense vaut l'investissement.

Pour en savoir plus sur les différentes stratégies de trading d'options, consultez les CFI Options intermédiaires – Stratégies de trading cours!

Ce qui affecte la volatilité implicite

La volatilité implicite est affectée par bon nombre des mêmes facteurs qui affectent le marché en général. Deux des principaux facteurs qui affectent IV sont l'offre et la demande L'offre et la demande Les lois de l'offre et de la demande sont des concepts microéconomiques qui stipulent que sur des marchés efficaces, la quantité fournie d'un bien et la quantité. Les prix augmentent généralement en réponse à des actifs très demandés. Aussi, les prix chutent généralement lorsque les actifs ne sont pas comme souhaité. IV augmente également avec la demande, conduisant à une prime plus élevée parce que l'option a été considérée comme ayant une plus grande chance de payer.

Lorsque la demande est à la traîne, les prix et IV ont tendance à baisser. Cela signifie que l'offre de l'actif est saine, mais le marché ne le recherche pas aussi agressivement. Lorsque le prix et l'IV baissent, l'option est considérée comme plus risquée, et donc la prime est plus faible.

La valeur du temps est l'autre facteur principal qui affecte IV. La valeur temps est la durée restante avant que l'option n'atteigne sa date d'expiration. Une IV faible est étroitement liée aux options avec des périodes d'expiration courtes; les options avec des périodes d'expiration plus longues ont tendance à avoir une IV plus élevée. Pourquoi?

En gardant à l'esprit que IV indique l'oscillation du mouvement, mais pas la direction, plus la période de temps avant l'expiration est longue, plus le stock a besoin de se déplacer dans ou hors de la faveur du commerçant, le rendant plus risqué mais offrant également un plus grand potentiel pour s'avérer rentable à terme.

Ressources additionnelles

CFI est le fournisseur officiel de la page du programme mondial Capital Markets &Securities Analyst (CMSA)® - CMSAInscrivez-vous au programme CMSA® de CFI et devenez un analyste certifié Capital Markets &Securities. Faites progresser votre carrière grâce à nos programmes et cours de certification. programme de certification, conçu pour aider quiconque à devenir un analyste financier de classe mondiale. Pour continuer à faire avancer votre carrière, les ressources supplémentaires ci-dessous vous seront utiles :

- Aperçu des obligations convertibles

- Prime de risque de marchéPrime de risque de marchéLa prime de risque de marché est le rendement supplémentaire qu'un investisseur attend de la détention d'un portefeuille de marché risqué au lieu d'actifs sans risque.

- Échanges intermédiaires

- VIXVIXLe Chicago Board Options Exchange (CBOE) a créé le VIX (CBOE Volatility Index) pour mesurer la volatilité attendue à 30 jours du marché boursier américain, parfois appelé « indice de la peur ». Le VIX est basé sur les prix des options sur l'indice S&P 500

investir

- Qu'est-ce que PC Banking ?

- Vs implicite. Volatilité Réalisée

- Qu'est-ce que la volatilité des bénéfices ?

- Qu'est-ce que l'indice de volatilité CBOE Nasdaq (VXN) ?

- Qu'est-ce que la volatilité historique (HV)

- Quel est le taux implicite?

- Qu'est-ce que la volatilité implicite (IV) ?

- Qu'est-ce que le VIX ?

- Outils utiles pour calculer une volatilité implicite des options

-

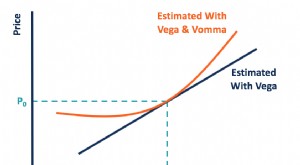

Qu'est-ce que Vomma ?

Qu'est-ce que Vomma ? Vomma est une option grecque qui représente la sensibilité de vega au changement de la volatilité impliciteVolatilité implicite (IV)La volatilité implicite - ou simplement IV - utilise le prix dune op...

-

Indice de volatilité Cboe (VIX) :qu'est-ce que c'est et comment est-il mesuré ?

Indice de volatilité Cboe (VIX) :qu'est-ce que c'est et comment est-il mesuré ? Les actions sont volatiles. Cela est compris par la plupart des investisseurs, mais quest-ce que la volatilité exactement et comment est-elle mesurée pour lensemble du marché ? Vous avez peut-être vu ...