Règles de fiducie du concédant

Quelles sont les règles de fiducie du concédant ?

Les règles de fiducie du concédant sont des lignes directrices de l'Internal Revenue Code (IRC) qui décrivent certaines implications fiscales d'une fiducie de concédant. En vertu de ces règles, l'individu qui crée une fiducie de concédant est reconnu comme le propriétaire des actifs et des biens détenus dans la fiducie aux fins de l'impôt sur le revenu et sur les successions.

Points clés à retenir

- Une fiducie de concédant est une fiducie dans laquelle la personne qui crée la fiducie est le propriétaire des actifs et des biens aux fins de l'impôt sur le revenu et sur les successions.

- Les règles d'approbation du concédant sont les règles qui s'appliquent aux différents types d'approbation.

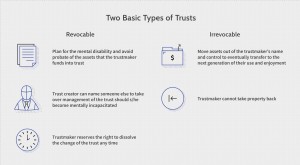

- Les fiducies de cédant peuvent être des fiducies révocables ou irrévocables.

- Avec des fiducies de cédant intentionnellement défectueuses, le constituant doit payer les impôts sur tout revenu, mais les actifs ne font pas partie de la succession du propriétaire.

Comprendre les règles de fiducie du concédant

Les fiducies sont établies pour diverses raisons, et dans de nombreux cas, ils sont conçus comme des entités juridiques distinctes pour protéger les actifs du constituant (ou du donneur d'ordre) et les revenus générés par ces actifs afin que les bénéficiaires puissent les recevoir.

Par exemple, les fiducies sont créées lors de la planification successorale pour s'assurer que les actifs sont distribués correctement aux bénéficiaires désignés au décès du propriétaire. Cependant, une fiducie de concédant est une fiducie dans laquelle le concédant ou le propriétaire conserve le pouvoir de contrôler ou de diriger les revenus ou les actifs au sein de la fiducie. En d'autres termes, les règles de la fiducie du concédant permettent à un concédant de contrôler les actifs et les investissements dans la fiducie.

Les fiducies de concédant étaient à l'origine utilisées comme paradis fiscal pour les riches. Les taux d'imposition ont été progressifs au même taux que les taux d'imposition sur le revenu. Comme de plus en plus de revenus ont été gagnés dans la fiducie, le revenu était imposé au taux de l'impôt sur le revenu des personnes physiques.

En d'autres termes, le constituant a obtenu les avantages d'une fiducie, tels que la protection de l'argent, mais était imposé comme s'il s'agissait d'un compte personnel et non d'une entité juridique distincte. Aussi, les concédants pouvaient changer la fiducie et retirer l'argent chaque fois qu'ils le souhaitaient. Les règles de fiducie des concédants ont été établies par l'IRS pour contrecarrer l'utilisation abusive des fiducies.

Aujourd'hui, le revenu généré par les fiducies passe à une tranche d'imposition plus élevée plus rapidement que les taux marginaux d'imposition des particuliers. Par exemple, tout revenu de fiducie supérieur à 12 $, 750 seraient taxés au taux d'imposition le plus élevé de 37 %.

Inversement, si la fiducie était imposée au taux d'imposition des particuliers, le revenu de la fiducie ne serait pas imposé au taux le plus élevé de 37 % jusqu'à ce qu'il ait gagné 518 $, 400, selon les taux marginaux d'imposition 2020, et 523 $, 600 selon les taux marginaux d'imposition 2021. En d'autres termes, il ne faut pas autant de revenu gagné dans une fiducie pour être placé dans une tranche d'imposition plus élevée.

Par conséquent, une fiducie de concédant n'est pas le type de paradis fiscal pour les riches qu'elle était avant que l'IRS n'y apporte des modifications. Cependant, les fiducies de concédant sont encore utilisées aujourd'hui parce qu'elles ont des caractéristiques qui pourraient être bénéfiques pour le concédant, en fonction de leurs revenus, impôt, et la situation familiale.

Avantages des règles de fiducie du concédant

Les fiducies de cédant ont plusieurs caractéristiques qui permettent aux propriétaires d'utiliser les fiducies à leurs fins fiscales et de revenu spécifiques.

Revenu de fiducie

Les revenus générés par la fiducie sont imposés au taux d'imposition du constituant plutôt qu'à la fiducie elle-même. À cet égard, les règles sur les fiducies du concédant offrent aux particuliers un certain degré de protection fiscale parce que les taux d'imposition sont généralement plus favorables au niveau individuel qu'ils ne le sont pour les fiducies.

Les bénéficiaires

Les constituants peuvent également changer les bénéficiaires de la fiducie, ainsi que les investissements et les actifs qu'il contient. Ils peuvent également demander à un syndic d'apporter des modifications. Les fiduciaires sont des personnes physiques ou des sociétés financières qui détiennent et gèrent des actifs au profit d'une fiducie et de ses bénéficiaires.

Révocable

Les concédants peuvent également annuler la fiducie à leur guise, à condition qu'ils soient jugés mentalement compétents au moment où la décision est prise. Cette distinction fait d'une fiducie concédante un type de fiducie vivante révocable. Une fiducie révocable est une fiducie qui peut être modifiée et annulée par le propriétaire, auteur, ou concédant.

Changer la confiance

Cependant, le constituant est également libre de renoncer au contrôle de la fiducie pour en faire une fiducie irrévocable, qui est une fiducie qui ne peut être modifiée ou annulée sans la permission des bénéficiaires de la fiducie. Dans ce cas, la fiducie elle-même paiera des impôts sur les revenus qu'elle génère, et ensuite il aurait besoin de son propre numéro d'identification fiscale (TIN).

Considérations particulières

Les fiducies sont établies à des fins diverses, y compris dans le but de stocker les actifs du propriétaire dans une entité juridique distincte. Par conséquent, les propriétaires de fiducie doivent être conscients des risques que la fiducie puisse être transformée en fiducie de cédant.

L'Internal Revenue Service (IRS) définit huit exceptions pour éviter de déclencher le statut de fiducie du concédant. Par exemple, si la fiducie n'a qu'un seul bénéficiaire qui reçoit le capital et les revenus de la fiducie. Ou, si la fiducie a plusieurs bénéficiaires qui reçoivent le capital et les revenus de la fiducie conformément à leur participation dans la fiducie.

Comment les règles de fiducie du concédant s'appliquent à différentes fiducies

Les règles de fiducie du concédant décrivent également certaines conditions dans lesquelles une fiducie irrévocable peut recevoir certains des mêmes traitements qu'une fiducie révocable par l'IRS. Ces situations conduisent parfois à la création de fiducies de cédant intentionnellement défectueuses.

Dans ces cas, un constituant est responsable du paiement des impôts sur les revenus générés par la fiducie, mais les actifs de la fiducie ne sont pas comptabilisés dans la succession du propriétaire. De tels actifs s'appliqueraient à la succession d'un constituant si le particulier gère une fiducie révocable, cependant, parce que le particulier serait toujours propriétaire des biens détenus par la fiducie.

Dans une confiance irrévocable, la propriété est essentiellement transférée hors de la succession du constituant et dans une fiducie, qui serait effectivement propriétaire de cette propriété. Les individus le font souvent pour s'assurer que la propriété est transmise aux membres de la famille au moment du décès. Dans ce cas, un droit de donation peut être prélevé sur la valeur du bien au moment de son transfert dans la fiducie, mais aucun impôt sur les successions n'est dû au décès du constituant.

Les règles de la fiducie du concédant stipulent également qu'une fiducie devient une fiducie du concédant si le créateur de la fiducie a un intérêt de réversion supérieur à 5 % des actifs de la fiducie au moment où le transfert des actifs à la fiducie est effectué.

Un accord de fiducie du constituant dicte la façon dont les actifs sont gérés et transférés après le décès du constituant. Finalement, la loi de l'État détermine si une fiducie est révocable ou irrévocable ainsi que les implications de chacune.

Exemples de règles de fiducie du concédant

Certaines des règles de fiducie du concédant décrites par l'IRS sont les suivantes :

- Le pouvoir d'ajouter ou de changer le bénéficiaire d'une fiducie

- Le pouvoir d'emprunter à la fiducie sans garantie adéquate

- Le pouvoir d'utiliser le revenu de la fiducie pour payer les primes d'assurance-vie

- Le pouvoir d'apporter des modifications à la composition de la fiducie en substituant des actifs de valeur égale

Finances personnelles

-

3 règles de retraite à respecter

3 règles de retraite à respecter Malgré la pandémie de coronavirus qui bouleverse le monde, la majorité des retraités conservent toujours une perspective optimiste. En réalité, environ 76 % des retraités se disent confiants de pouvoi...

-

La fiducie de rente conservée du concédant (GRAT)

La fiducie de rente conservée du concédant (GRAT) UNE Fiducie de rente conservée par le constituant est un outil de planification successorale qui permet aux particuliers de transmettre une partie de leur patrimoine à un bénéficiaire sans payer de ...