Qu'est-ce que le prêt entre pairs ?

Nouveau dans le domaine des prêts entre particuliers ? C'est un type de prêt qui existe depuis plus de 15 ans aux États-Unis et qui n'a cessé de croître pendant cette période. C'est un moyen pour les emprunteurs d'accéder à des taux compétitifs en dehors du modèle de prêt bancaire traditionnel.

Cela offre également un potentiel de rendements plus élevés aux investisseurs individuels, y compris souvent même ceux qui ne sont pas accrédités. Le prêt P2P est une plate-forme destinée à éliminer les intermédiaires et à démocratiser de manière générale le paysage des prêts.

En plus de cela, il existe des prêteurs réputés dans tous les secteurs. Cela signifie une meilleure diversification entre les prêts personnels non garantis, les prêts aux entreprises et même les projets immobiliers commerciaux.

Allons-y et découvrons comment fonctionne le prêt entre particuliers et qui sont les meilleurs prêteurs P2P aujourd'hui.

Comment fonctionne le prêt entre pairs ?

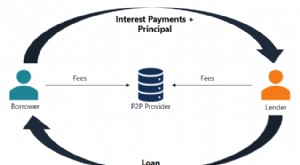

Le prêt peer-to-peer (P2P) fait passer le prêt en ligne au niveau supérieur, en associant directement les prêteurs et les emprunteurs sur une plateforme virtuelle. Il s'agit d'une alternative unique aux services bancaires traditionnels et s'accompagne souvent de taux d'intérêt plus bas pour les emprunteurs et de rendements plus élevés pour les investisseurs.

Les prêts entre particuliers éliminent bon nombre des coûts généralement associés à la souscription de prêts par l'intermédiaire d'une banque. Il n'y a pas de succursales physiques à prendre en charge, et le personnel est généralement une dépense beaucoup moins importante pour les sociétés de prêt P2P.

En quoi le processus de prêt entre particuliers diffère-t-il du prêt bancaire ?

Processus de demande de prêt entre particuliers

Du point de vue de l'emprunteur, le processus de demande commence à peu près de la même manière que tout autre processus de prêt. La plupart des plateformes de prêt peer-to-peer permettent une préqualification qui ne nécessite qu'un crédit souple, ce qui vous donne une idée du type de prêt personnel auquel vous pourriez être admissible et à quelles conditions. À ce stade, la plateforme de prêt vous attribue une note de prêt, qui classe votre demande en tant que cote de risque.

Ensuite, votre demande de financement est publiée sur la plateforme de prêt P2P. Les investisseurs peuvent examiner les détails de votre demande, tels que la raison pour laquelle vous utiliserez les fonds de votre prêt, les aspects non identifiants de votre demande et leur rendement prévu. S'il est intéressé, l'investisseur peut alors engager n'importe quel montant de fonds sur votre prêt personnel. Une fois que vous atteignez un certain pourcentage de financement engagé, votre demande de prêt passe au niveau suivant.

Autres exigences de prêt entre particuliers

Vous devrez soumettre des informations pour vérifier votre demande, comme une preuve de revenu et tout autre document requis par le prêteur. Il passe ensuite à la souscription et vous recevrez un accord de prêt officiel décrivant les détails du prêt, y compris les taux, les conditions et vos responsabilités de remboursement.

Une fois que vous avez signé et soumis l'accord de prêt, les fonds du prêt sont généralement déposés sur votre compte bancaire dans les 24 à 48 heures.

Emprunter via des plateformes de prêt P2P

Étant donné que le processus d'approbation d'un prêt P2P comporte des étapes supplémentaires, l'obtention de votre financement peut prendre plus de temps que les prêteurs traditionnels. Cependant, les emprunteurs peuvent souvent bénéficier de taux et de conditions plus compétitifs.

Et comme il existe une transparence initiale pour les investisseurs concernant la cote de crédit de chaque emprunteur, les emprunteurs à faible crédit peuvent toujours avoir la possibilité de se qualifier pour un prêt, même si les institutions financières traditionnelles les ont refusés.

Les plates-formes de prêt entre pairs offrent également une grande flexibilité dans l'utilisation des prêts. Bien qu'ils soient tous différents, la plupart permettent généralement des objectifs de financement communs tels que la consolidation de dettes, les rénovations domiciliaires, les événements de la vie et d'autres achats importants. Bien sûr, vos besoins exacts pourraient influencer le prêteur P2P que vous choisirez en fin de compte.

Investir via les plateformes de prêt P2P

Les investisseurs sont souvent attirés par les plateformes de prêt peer-to-peer pour le pur fait que les rendements sont souvent plus élevés que les autres choix d'investissement. De plus, vous pouvez administrer autant de contrôle que vous le souhaitez lors de la gestion de votre portefeuille. C'est parce que vous pouvez choisir le montant que vous investissez à tout moment, en plus de la combinaison de catégories de prêts que vous souhaitez dans votre portefeuille.

Alternativement, vous pouvez également définir vos investissements sur pilote automatique avec la plupart d'entre eux. Vous pouvez généralement indiquer comment vous souhaitez que vos investissements soient répartis. La plate-forme de prêt peer-to-peer versera ensuite automatiquement vos fonds aux demandes de prêt qui répondent à vos critères.

Cela vous évite d'avoir à examiner manuellement les demandes des emprunteurs, ce qui rend le processus aussi simple que vous le souhaitez. Bien que les prêts P2P comportent certainement un degré de risque important, certains investisseurs peuvent choisir d'en faire une partie de leurs portefeuilles.

Quel est le meilleur prêteur peer-to-peer ?

Il existe aujourd'hui plusieurs prêteurs peer-to-peer réputés en ligne. Voici une liste des meilleurs pour vous aider à choisir le bon, que vous souhaitiez emprunter ou investir.

Fundrise – Plateforme immobilière

Fundrise est une autre plateforme immobilière P2P qui permet aux investisseurs individuels d'accéder à des projets de plusieurs millions de dollars. L'horizon d'investissement pour chaque projet est généralement compris entre trois et sept ans. Bien que ce ne soit certainement pas aussi liquide qu'un investissement en bourse, l'avantage est que les investissements de Fundrise devraient mieux performer.

Les investisseurs peuvent obtenir un rendement annuel attendu de 8 % à 11 %. La plupart des plans se voient facturer des frais de gestion d'actifs annuels de 0,85 %, tandis que les clients utilisant des services d'investissement paient des frais de conseil de 0,15 %.

Comment Fundrise choisit-il ses investissements ?

L'objectif est d'acheter des propriétés à un prix inférieur à leur coût de remplacement, puis de les améliorer en faisant appel à des experts locaux de l'industrie. Tous les aspects du projet sont analysés, y compris le sponsor, la propriété elle-même, le marché local et l'économie globale. Fundrise déclare qu'en un an d'examen de 2 000 propositions, ils ont approuvé moins de 2 %.

Plans d'investissement Fundrise

Fundrise propose trois plans d'investissement différents :

- Revenu supplémentaire crée un flux de revenus continu.

- Investissement équilibré vous permet d'accroître votre diversification.

- Croissance à long terme cherche à maximiser les rendements sur de plus longues périodes.

Vous pouvez même commencer avec un investissement minimum de seulement 500 $. Toute personne âgée de plus de 18 ans peut investir avec Fundrise. Lisez notre critique complète de Fundrise.

Cercle de financement – Prêts pour les petites entreprises

Funding Circle propose un modèle légèrement différent, offrant des prêts P2P aux petites entreprises. Les approbations peuvent être reçues en seulement 24 heures, ce qui en fait une option plus rapide que les banques traditionnelles. Les propriétaires de petites entreprises peuvent emprunter entre 25 000 $ et 500 000 $, avec des modalités de remboursement allant de six mois à cinq ans. De plus, vous bénéficiez d'un gestionnaire de compte dédié qui peut répondre à toutes vos questions tout au long du processus.

Les fonds peuvent être utilisés à diverses fins, notamment augmenter les flux de trésorerie, embaucher de nouveaux employés, acheter de nouveaux équipements ou moderniser vos locaux. La demande initiale ne prend que 10 minutes à remplir. Ensuite, dans la journée, vous pourrez parler à la fois à un spécialiste des prêts et à un souscripteur pour en savoir plus sur votre entreprise. Une fois que vous êtes approuvé et que vous acceptez les conditions du prêt, vous pouvez obtenir un financement dans les cinq jours.

Les investisseurs peuvent diversifier leurs portefeuilles de titres à revenu fixe en investissant dans des prêts commerciaux à terme garantis par l'intermédiaire de Funding Circle. Il y a cependant un investissement minimum assez élevé, qui commence à 250 000 $. Vous pouvez soit sélectionner manuellement les notes sur le marché, soit vous inscrire à l'investissement automatique.

PeerStreet – Prêts immobiliers

PeerStreet permet aux investisseurs de financer des prêts immobiliers à court terme. Selon PeerStreet, leurs investissements pourraient être moins volatils que le marché boursier. Les investisseurs sélectionnent des prêts immobiliers de premier rang qui sont soigneusement contrôlés avant d'être proposés.

PeerStreet travaille avec des prêteurs privés pour trouver ces investissements, qui doivent répondre à diverses exigences en utilisant à la fois des algorithmes et des processus manuels. Les investisseurs peuvent choisir leurs projets un par un ou utiliser l'outil de PeerStreet pour faire correspondre les investissements qui répondent aux critères souhaités. De plus, vous pouvez commencer avec seulement 1 000 USD par prêt, ce qui facilite la diversification.

À quel type de retours pouvez-vous vous attendre avec PeerStreet ?

Certains investissements pourraient apporter des rendements à deux chiffres, mais la société indique également qu'un exemple de rendement est de 6% à 9% sur 12 mois. Les frais de service varient généralement de 0,25 % à 1,0 % et sont divulgués avec chaque projet. Bien sûr, tout investissement comporte un risque, et ces prêts immobiliers ne sont pas différents.

Pour vous qualifier en tant qu'investisseur avec PeerStreet, vous devez être accrédité. Cela signifie que vous devez avoir un revenu annuel d'au moins 200 000 $ ou 300 000 $ en revenu conjoint avec votre conjoint. De plus, votre valeur nette doit être d'au moins 1 million de dollars.

Comment gagner de l'argent avec les prêts P2P

Il n'y a aucune garantie quant au montant d'argent que vous pouvez gagner en investissant dans les prêts P2P. Cela dépend de tant de variables, y compris votre tolérance au risque, les types de prêt que vous choisissez et des facteurs plus généraux comme l'économie. Cependant, certains d'entre eux annoncent le potentiel de rendements à deux chiffres, et la plupart disent au moins qu'ils surperforment le marché boursier tout en étant moins volatils.

Les plateformes de prêt P2P offrent généralement des documents aux investisseurs que vous pouvez consulter pour obtenir plus de détails sur le rapport risque/rendement. Cependant, pour vous aider à augmenter vos rendements, vous pouvez envisager quelques conseils généraux. Tout d'abord, pensez à la diversification par rapport à votre portefeuille plus large et à votre portefeuille P2P.

Vous ne voulez probablement pas investir uniquement dans des prêts à haut risque et à haut rendement. Essayez d'investir suffisamment d'argent pour pouvoir répartir l'argent sur différentes catégories de prêt.

Les prêts entre particuliers sont-ils sûrs ?

Tout comme vos rendements dépendent de plusieurs facteurs, il en va de même pour votre sécurité en tant qu'investisseur choisissant des prêts entre pairs. Vos fonds ne sont pas assurés, mais toutes les plateformes de prêt P2P doivent s'inscrire auprès de la SEC. Cela les maintient sous contrôle fédéral pour s'assurer qu'ils restent en pratique avec toutes les réglementations en vigueur.

Pourtant, la diversité doit être une priorité pour minimiser vos risques lorsque vous investissez dans ces types de prêts. Par exemple, si un emprunteur fait défaut sur un prêt dans lequel vous avez investi, vous perdrez cet argent. Assurez-vous donc de créer un équilibre sain dans vos comptes. Vous pouvez également commencer de manière prudente au fur et à mesure que vous apprenez le processus, puis ajouter des prêts à rendement plus élevé pour renforcer vos rendements. Il est également essentiel de vérifier le processus de vérification de la plate-forme de prêt peer-to-peer pour ses emprunteurs.

Conclusion

Que vous souhaitiez emprunter ou investir dans un prêt P2P, il existe d'innombrables options disponibles aujourd'hui. Grâce aux plates-formes de prêt peer-to-peer automatisées reliant les individus des deux côtés de l'équation, les prêts personnels, les prêts aux entreprises et les investissements immobiliers sont devenus plus accessibles à toutes les parties.

Comme pour toute décision financière, la clé est de faire vos propres recherches et de comparer les options. Chaque société de prêt P2P a ses forces et ses faiblesses. Faites donc des recherches pour déterminer celle qui répond le mieux à vos besoins de financement ou d'investissement. Une fois que vous l'avez trouvé, c'est une situation gagnant-gagnant pour tout le monde.

dette

- Qu'est-ce qu'un prêt bancaire ?

- Qu'est-ce qu'un prêt HSA ?

- Qu'est-ce qu'un prêt de rente ?

- Implications de crédit des prêts entre pairs

- Une introduction au prêt entre pairs

- Qu'est-ce qu'un prêt d'actions ?

- Qu'est-ce que le prêt entre pairs ?

- Comprendre le prêt entre particuliers

- Le prêt entre particuliers est-il un bon investissement ?

-

Qu'est-ce qu'un prêt à effet de levier ?

Qu'est-ce qu'un prêt à effet de levier ? Un prêt à effet de levier est un prêt accordé aux entreprises qui (1) détiennent déjà une dette à court ou à long terme dans leurs livres ou (2) avec une mauvaise cote de crédit. la volonté dune entit...

-

Qu'est-ce que le prêt peer-to-peer (P2P) ?

Qu'est-ce que le prêt peer-to-peer (P2P) ? Le prêt entre particuliers est une forme de prêt direct dargent à des particuliers ou à des entreprises sans quune institution financière officielle ne participe en tant quintermédiaire. Les instituti...