Retraités endettés :aide aux seniors

La dette est une menace croissante pour les régimes de retraite des Américains. En fait, le seul moment où la plupart des retraités sortiront du trou sera lorsqu'ils seront mis à terre.

Jusque-là, leurs années dorées seront probablement entachées de soucis et de difficultés financières. Selon une étude réalisée en 2017 par l'Employee Benefit Research Institute, la dette moyenne des familles dont le chef de ménage est âgé de 75 ans ou plus est de 36 757 $.

Il est presque impossible de sortir de ce genre de tombe financière une fois que vous y êtes. Quelques-uns des gestes intelligents que vous pouvez faire pour l'éviter :

- Obtenir un deuxième emploi

- Restructurez et respectez votre budget

- Reporter la retraite de quelques années

- Inscrivez-vous à un programme de gestion de la dette et remboursez vos dettes

Quel que soit votre choix, faites-le vite. Une fois que vous êtes à la retraite et que vous avez un revenu fixe, il est très peu probable que vos revenus augmentent à moins que vous ne gagniez à la loterie ou que vous n'épousiez l'un des enfants de Sam Walton.

Il y a beaucoup plus de chances que vos revenus diminuent et la seule option sera de mettre certaines de ces factures sur des cartes de crédit, ce qui ne fera qu'accumuler plus de dettes. Une grande partie de la dette de carte de crédit sera effacée à votre décès, mais jusque-là, vous n'aurez pas beaucoup de style de vie.

Aînés endettés :statistiques

Malheureusement, de plus en plus d'Américains âgés ont besoin d'un allégement de leur dette. Le pourcentage de ménages âgés (dirigés par une personne de 75 ans ou plus) endettés est passé de 31,2 % en 2007 à 49,8 % en 2016 selon l'étude EBRI.

Pour les ménages dirigés par une personne de 55 ans ou plus, le nombre était alarmant de 68 %.

Le rapport indique :« Les tendances globales de la dette sont troublantes en ce qui concerne la préparation à la retraite, dans la mesure où les familles américaines qui arrivent tout juste à la retraite ou celles qui viennent de prendre leur retraite sont plus susceptibles d'avoir des dettes – et des niveaux d'endettement plus élevés – que les générations précédentes. »

Un gros problème est l'ignorance. Beaucoup de gens ne savent tout simplement pas ou ne veulent pas savoir de combien d'argent ils auront besoin pour une retraite confortable.

De combien avez-vous besoin pour une retraite confortable ?

Les experts recommandent d'économiser l'équivalent de votre salaire annuel à 30 ans, trois fois votre salaire économisé à 40 ans, six fois à 50 ans et 10 fois à 67 ans.

Bien sûr, les experts recommandent également de faire de l'exercice quotidiennement et de supprimer le gâteau au fromage, et l'Amérique a toujours une épidémie d'obésité. Une chose est certaine :personne ne va grossir avec la sécurité sociale.

Le chèque de sécurité sociale moyen est de 1 404 $ par mois. Cela représente 16 848 $, soit environ 4 000 $ au-dessus du seuil de pauvreté fédéral pour un individu.

Ce n'est pas une façon de vivre, pourtant plus de 40 % des adultes célibataires comptent sur la sécurité sociale pour 90 % de leurs revenus. La leçon ici est que si vous pensez que la sécurité sociale va fournir plus que les bases, vous devez réfléchir à nouveau.

Les personnes âgées ont une dette de prêt étudiant

Une autre chose à considérer est que vivre avec 1 404 $ par mois est austère, cela suppose qu'aucun de ces dollars n'aura à s'endetter. Mais les retraités constatent que le fait d'avoir 65 ans ne signifie pas que les engagements financiers quotidiens disparaissent.

Près de 45 % des retraités âgés de 60 à 70 ans ont un prêt hypothécaire, et 32 % d'entre eux prévoient qu'il faudra au moins huit ans pour le rembourser, selon une enquête réalisée en 2017 par American Financing.

Les personnes de plus de 60 ans ont également 66,7 milliards de dollars de dettes d'études, soit près de quatre fois plus qu'il y a dix ans. Ils ont en fait dépensé une partie de cet argent pour eux-mêmes, mais la majeure partie de la dette a été contractée pour des enfants ou des petits-enfants. Quel que soit le bénéficiaire, l'emprunteur moyen de plus de 60 ans doit 23 500 $.

Et nous n'avons même pas eu accès aux soins de santé. Chaque individu aura des besoins différents, mais prenons un exemple basé sur le calculateur de coût des soins de santé de l'AARP.

L'homme non-fumeur moyen de 70 ans accumulera 39 295 $ en frais médicaux avant de mourir. Medicare n'en couvrira que 19 259 $.

Et cela suppose que le gars expire à 78 ans. Avec de bons gènes et de la chance, il pourrait durer encore 15 ans, et ses factures médicales ne devraient pas diminuer pendant ce temps.

En plus de toutes ces factures, les personnes de 65 ans et plus ont en moyenne une dette de carte de crédit de 6 300 $.

Si vous êtes à la retraite et que tous les problèmes financiers énumérés ci-dessus ont fait leur apparition, votre meilleure option est de prier pour que Google ou Apple inventent une machine à voyager dans le temps et que vous soyez transporté environ 30 ans en arrière. Vous pourrez alors recalibrer vos finances et commencer à épargner pour une retraite confortable.

Malheureusement, cette option ne sera probablement pas disponible avant quelques siècles. Mais si vous êtes encore assez jeune pour faire quelque chose pour votre avenir, deux conseils :faites-le !

Planifiez tôt votre retraite

Mais faire quoi, demandez-vous ?

Tout d'abord, formulez un budget. Suivez vos dépenses et voyez où vous pouvez réduire ou générer plus de revenus. Il y a de fortes chances que vous y trouviez de la graisse.

Si vous pouviez trouver 100 $ par mois à consacrer à la retraite, après 30 ans, cela se transformerait en près de 60 000 $ avec un rendement d'intérêt de seulement 3 %.

Si votre entreprise offre un régime de retraite, investissez-y le plus possible, surtout si votre employeur offre une contribution de contrepartie. C'est de l'argent gratuit.

Vous pourriez également envisager de reporter votre retraite. Vous pouvez demander la sécurité sociale à partir de 62 ans. Mais plus vous attendez, plus vous recevrez d'argent.

Par exemple, si vous êtes né en 1957 et que vous attendez jusqu'à 70 ans pour prendre votre retraite, vous toucherez 28 % de plus chaque mois que si vous preniez votre retraite à 65 ans. Cependant, avant de pouvoir vraiment commencer à épargner, vous devez éliminer vos dettes. La principale raison, ce sont les taux d'intérêt, qui donnent et qui enlèvent,

Ils font fructifier chaque dollar que vous économisez, mais aussi chaque dollar que vous devez fructifiera. Une hypothèque est la forme de dette la plus acceptable et la plus avantageuse, car les taux d'intérêt sont relativement bas et vous accumulez des capitaux propres.

En d'autres termes, il y a de fortes chances que vous récupériez chaque dollar (ou plus) que vous investissez. Avec la plupart des autres dettes, vous ne faites que dire adieu à ces dollars.

La pire forme de dette est la dette de carte de crédit en raison des taux d'intérêt élevés. Le taux d'intérêt moyen des cartes de crédit était de 16,68 % en avril 2018. Échapper à cette roue de hamster est la tâche n° 1.

Des millions de consommateurs ont trouvé de l'aide grâce à des programmes de gestion de la dette. Un conseiller en crédit d'une société à but non lucratif vous aide à consolider toutes vos dettes et travaille avec les prêteurs pour réduire les taux d'intérêt. Vous finissez par effectuer un paiement mensuel inférieur à ce que vous payiez pour toutes ces factures et en 3 à 5 ans, vous avez éliminé la dette.

Les conseillers en crédit certifiés travaillent également avec les clients pour leur faire respecter un budget et leur inculquer un comportement qui les empêchera de retomber dans les dettes. De cette façon, ils peuvent commencer à épargner pour leur retraite.

De plus en plus d'Américains regrettent de ne pas l'avoir fait plus tôt. Vous ne voulez pas être l'un d'entre eux.

dette

- Assistance dentaire pour personnes âgées

- Les bases de la dette senior

- Se préparer à la négociation et au règlement de la dette

- Investissement pour les débutants :objectifs,

- Sortez,

- Prêts SBA et coronavirus (COVID-19):Aide pour les petites entreprises maintenant

- Dette senior

- 5 prévisions pour le travail et l'éducation en 2021

- 6 trucs et astuces pour le défi Plus d'argent

-

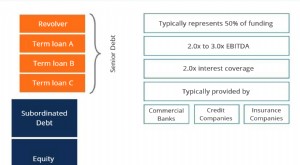

Qu'est-ce que la dette senior et subordonnée ?

Qu'est-ce que la dette senior et subordonnée ? La dette senior et subordonnée fait référence à leur rang dans la pile de capital dune entreprise. En cas de liquidationValeur de liquidationLa valeur de liquidation est une estimation de la valeur fi...

-

9 choses à faire le dimanche pour vos finances et plus encore

9 choses à faire le dimanche pour vos finances et plus encore Ce nest un secret pour personne que le lundi est généralement le jour de la semaine le moins aimé, mais et si je vous disais quil était possible de se réveiller avec impatience le premier jour de reto...