Quelles sont les méthodes de rachat d'actions ?

Les méthodes de rachat d'actions consistent à réduire le nombre d'actions en circulation et à augmenter le prix des actions restantes. Comme pour les paiements de dividendes, les rachats d'actions peuvent être utilisés pour redistribuer le capital investi aux actionnaires.

Qu'est-ce qu'un rachat d'actions ?

Un rachat d'actions (également connu sous le nom de rachat d'actions) est une transaction financière dans laquelle une entreprise rachète ses actions précédemment émises sur le marché en utilisant des espèces. Puisqu'une entreprise ne peut pas être ses propres actionnaires, les actions rachetées sont soit annulées, soit détenues en propre. Dans les deux cas, les actions ne sont plus éligibles au paiement de dividendesPolitique de dividendeLa politique de dividende d'une société dicte le montant des dividendes versés par la société à ses actionnaires et la fréquence à laquelle les dividendes sont payés et perdent leur droit de vote.

Sommaire

- Un rachat d'actions a lieu lorsqu'une entreprise rachète tout ou partie de ses actions aux actionnaires.

- Les raisons courantes d'un rachat d'actions incluent le signalement que les actions de l'entreprise sont sous-évaluées, tirer parti de l'efficacité fiscale, absorber l'excédent des actions en circulation, et se défendre contre une OPA hostile.

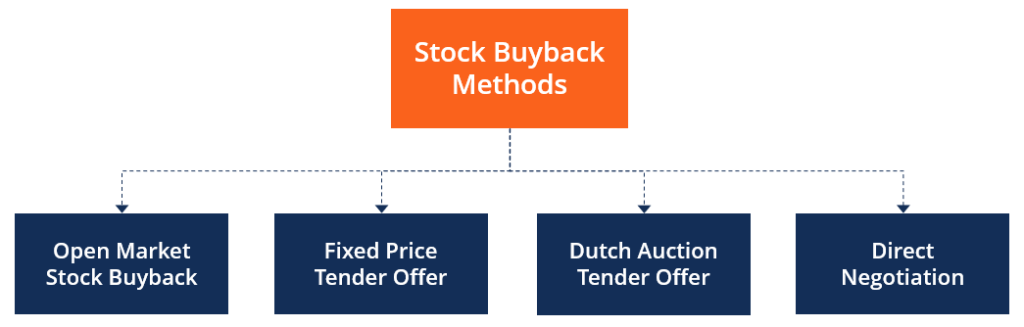

- Rachats sur le marché libre, offre publique d'achat à prix fixe, offre publique d'achat aux enchères néerlandaise, et la négociation directe avec les actionnaires sont quatre modes de rachat d'actions.

Raisons d'un rachat d'actions

Voici quelques raisons qui poussent une entreprise à entreprendre un rachat d'actions :

1. Pour signaler qu'une action est sous-évaluée

Si la direction d'une entreprise estime que les actions de l'entreprise sont sous-évaluées, ils peuvent décider de racheter certaines de ses actions sur le marché pour augmenter le prix des actions restantes.

2. Distribuer le capital aux actionnaires avec une grande flexibilité dans le montant et le temps

Les versements de dividendes offrent peu de flexibilité à la gestion de l'entreprise puisqu'ils doivent être versés à certaines dates, et tous les actionnaires ordinaires doivent être payés. D'autre part, les rachats d'actions offrent généralement une grande flexibilité car ils ne précisent pas les montants qui doivent être payés ni les dates auxquelles les transactions doivent avoir lieu.

3. Pour profiter des avantages fiscaux

Les rachats d'actions peuvent être une excellente alternative aux paiements de dividendes en espèces dans les pays où le taux d'imposition des gains en capital (l'argent que les actionnaires reçoivent du rachat d'actions sont traités comme des gains en capital) est inférieur au taux d'imposition des dividendes.

4. Pour absorber les augmentations du nombre d'actions en circulation dues à l'exercice d'options de souscription d'actions

Les entreprises qui offrent des options d'achat d'actions dans le cadre de programmes de rémunération à leurs employés initient généralement des rachats d'actions. La raison d'être de cette pratique est que lorsque les employés de l'entreprise exercent leurs options d'achat d'actions, le nombre d'actions en circulation augmente. Afin de maintenir des niveaux optimaux d'actions en circulation, une entreprise rachète une partie des actions sur le marché.

5. À utiliser comme défense contre une OPA hostile

En cas de menace d'OPA hostile OPA hostileUne OPA hostile, en fusions et acquisitions (M&A), est l'acquisition d'une société cible par une autre société (appelée acquéreur) en allant directement aux actionnaires de la société cible, soit par une offre publique d'achat, soit par un vote par procuration. La différence entre un hostile et un amical, la direction d'une entreprise cible peut racheter certaines de ses actions sur le marché comme stratégie de défense. L'objectif de la stratégie de défense est de diminuer les chances de l'acquéreur d'obtenir une participation majoritaire dans la société cible.

Modalités de rachat d'actions

Généralement, un rachat d'actions peut être réalisé par le biais d'opérations d'open market, une offre publique d'achat à prix fixe, une offre publique d'achat aux enchères néerlandaise, ou négociation directe avec les actionnaires.

1. Rachat d'actions sur le marché libre

Une entreprise rachète ses actions directement sur le marché. Les transactions sont exécutées via les courtiers de la société. Le rachat d'actions s'effectue généralement sur une longue période de temps car un grand nombre d'actions doit être achetée. À la fois, contrairement aux autres méthodes, les rachats d'actions via le marché libre n'imposent aucune obligation légale à une entreprise de mener à bien le programme de rachat.

Ainsi, une entreprise a la possibilité d'annuler le programme de rachat d'actions à tout moment. Le principal avantage du rachat d'actions sur le marché libre est sa rentabilité, car une entreprise rachète ses actions au prix actuel du marché et n'a pas besoin de payer de prime.

2. Offre publique d'achat à prix fixe

Une société propose aux actionnaires de racheter les actions à date fixe et à prix fixe. Le prix de l'offre publique d'achat comprend presque toujours une prime par rapport au cours actuel de l'action. Puis, les actionnaires qui souhaitent vendre leurs actions soumettent leur nombre d'actions à vendre à la société. Généralement, une offre publique d'achat à prix fixe peut permettre de réaliser un rachat d'actions dans un délai court.

3. Offre publique d'achat aux enchères néerlandaise

Dans une vente aux enchères néerlandaise, une société propose aux actionnaires de racheter des actions et propose une fourchette de prix possibles, en fixant le prix minimum d'une fourchette au-dessus du prix actuel du marché. Puis, les actionnaires font leurs offres en précisant le nombre d'actions et le prix minimum auquel ils sont disposés à vendre leurs actions. Une entreprise examine les offres reçues des actionnaires et détermine le prix approprié dans une fourchette de prix préalablement spécifiée pour mener à bien le programme de rachat.

Le principal avantage de l'enchère néerlandaise est qu'elle permet à une entreprise d'identifier le prix de rachat directement auprès des actionnaires. En outre, en utilisant une telle méthode, le programme de rachat d'actions peut être réalisé dans un délai relativement court.

4. Négociation directe

Une entreprise sollicite directement un ou plusieurs actionnaires importants pour leur racheter les actions de l'entreprise. Dans un tel scénario, le prix d'achat des actions comprend une prime. A noter que le principal avantage de cette méthode est qu'une entreprise peut négocier le prix de rachat directement avec un actionnaire. Pour cette raison, cette méthode peut être très rentable dans certaines conditions. Cependant, les négociations directes avec les actionnaires peuvent également prendre beaucoup de temps.

Lectures connexes

CFI est le fournisseur officiel de la certification mondiale Financial Modeling &Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)®La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à gagner la confiance dont vous avez besoin dans votre carrière financière. Inscrivez-vous aujourd'hui ! programme de certification, conçu pour aider quiconque à devenir un analyste financier de classe mondiale. Pour continuer à apprendre et à progresser dans votre carrière, les ressources supplémentaires de la FCI ci-dessous seront utiles :

- Plan d'actionnariat des employés (ESOP)Plan d'actionnariat des employés (ESOP)Un plan d'actionnariat des employés (ESOP) fait référence à un régime d'avantages sociaux qui donne aux employés une participation dans l'entreprise. L'employeur alloue un pourcentage des actions de l'entreprise à chaque employé admissible sans frais initiaux. La répartition des actions peut être basée sur la grille salariale du salarié, conditions de

- Tactiques de négociationTactiques de négociationLa négociation est un dialogue entre deux personnes ou plus dans le but de parvenir à un consensus sur une ou des questions où un conflit existe. Il est important que les parties à la négociation connaissent de bonnes tactiques de négociation afin de gagner leur partie ou de créer une situation gagnant-gagnant pour les deux parties.

- Actions privilégiéesActions privilégiéesActions privilégiées (actions privilégiées, actions privilégiées) sont la catégorie d'actionnariat d'une société qui a un droit prioritaire sur les actifs de la société par rapport aux actions ordinaires. Les actions sont plus senior que les actions ordinaires mais sont plus juniors par rapport à la dette, tels que les obligations.

- Actions propres Actions propres Actions propres, ou des actions rachetées, est une partie des émissions antérieures, actions en circulation qu'une société a rachetées à ses actionnaires.

Stratégie d'entreprise

- Que sont les actions domestiques ?

- Que sont les actions autorisées ?

- Que sont les réserves de trésorerie ?

- Qu'est-ce qu'une action ordinaire ?

- Quels sont les statuts de l'entreprise?

- Que sont les actions à double classe ?

- Que sont les bons de souscription d'actions ?

- Qu'est-ce qu'un rachat d'actions ?

- Que sont les options d'achat d'actions ?

-

Que sont les sociétés affiliées ?

Que sont les sociétés affiliées ? Les sociétés affiliées sont des sociétés liées par la propriété, soit avec lun détenant lautre en tant quactionnaire minoritaire, soit avec plusieurs sociétés détenues par un tiers. Une socié...

-

Que sont les opérations commerciales ?

Que sont les opérations commerciales ? Les opérations commerciales font référence aux activités dans lesquelles les entreprises sengagent quotidiennement pour augmenter la valeur de lentreprise et réaliser un profit. Les activités peuvent ...