Comment remodeler le système financier ? Abandonnez d'abord l'idée du marché libre

Il y a dix ans, le système financier s'est effondré et les gouvernements du monde entier sont intervenus pour le sauver. Une grande partie de la législation subséquente, la réglementation et l'angoisse ont tenté de rendre le système moins risqué afin qu'il ne s'effondre pas à nouveau. Mais peu ont posé une question plus fondamentale :quel est le but du système financier et fait-il ce qu'il est censé faire ?

Dix ans plus tard, le système financier mondial reste chroniquement dysfonctionnel. Mon souci n'est pas qu'il s'effondre à nouveau mais qu'il continue sur sa trajectoire actuelle.

Pourtant, une autre façon de faire les choses est possible. Au fil des années, l'industrie financière a développé un ensemble d'outils puissants qui pourraient être utilisés pour améliorer le bien-être et résoudre nos problèmes environnementaux. Par exemple, pour éviter un changement climatique dangereux, l'abandon rapide et nécessaire des combustibles fossiles nécessite d'énormes niveaux d'investissement dans des infrastructures à faibles émissions de carbone.

Nous savons surtout comment faire cela techniquement, et les fonds sont disponibles ; il existe un excédent d'épargne où des milliers de milliards de dollars sont placés dans des obligations d'État produisant des rendements négatifs qui pourraient être mobilisés dans l'économie à faible émission de carbone. Alors pourquoi cet investissement ne se fait-il pas à l'échelle requise ?

Au lieu, ces puissants outils financiers ont été cooptés par l'industrie financière dans le but d'accroître ses propres revenus et son importance, avec des dommages collatéraux résultants pour la société et l'environnement.

Le blâme est communément attribué à la règle néolibérale du marché, cupidité et déréglementation.

Mon diagnostic est différent :les marchés financiers sont la création de la société, et nous les avons mis en place dans le mauvais sens, sur la base de théories économiques erronées. Les gouvernements ont sous-traité la gestion des actifs des sociétés à l'industrie financière et ont donné à l'industrie les mauvaises incitations. Nous devons donc repenser la façon dont nous voulons que nos actifs soient gérés et réinitialiser les incitations pour y parvenir.

Pouvoir du gouvernement

Les outils de la finance sont puissants car ils sont utilisés pour allouer le capital de la société, et cela détermine l'orientation future de l'économie. Donc, le gouvernement chinois, par exemple, a décidé d'orienter le financement, en coordination avec d'autres politiques, vers les industries manufacturières-exportatrices, et ces secteurs se sont rapidement développés.

Dans l'économie britannique, cette décision a été donnée au secteur financier, qui investit l'épargne des gens, par exemple via des fonds de pension et des comptes bancaires. La justification est que les marchés libres prendront la meilleure décision quant à l'affectation des ressources. Les utilisateurs les plus efficaces du capital seront en mesure de payer le meilleur rendement, de sorte que tout le monde s'en portera mieux.

Encore, la réalité est que nous n'avons pas de marchés financiers libres. Les gens épargnent principalement via les marchés des capitaux parce qu'ils sont incités à le faire par le gouvernement. La variable financière la plus importante est le taux d'intérêt, qui est fixé par un organisme gouvernemental, la plus grande classe d'actifs sont les obligations d'État, seul un groupe restreint de banques mandatées par le gouvernement peut accepter des dépôts, et la réglementation gouvernementale façonne le fonctionnement des marchés. Par exemple, il y en a plus de 100, 000 pages du seul règlement des pensions. Plus, l'ensemble du système doit son existence au renflouement de 2008. Donc, voyant que les marchés financiers ne sont pas libres, la théorie selon laquelle les marchés libres sont efficaces et reflètent les préférences sociales des gens n'est pas applicable.

Il est évident que le système financier n'alloue pas efficacement l'argent des gens. Le secteur financier a atteint une taille énorme et semble tout sauf efficace :la moitié de toutes les économies sont finalement rongées par les frais, moins de 4% de l'épargne est réellement investie (le reste passe sa vie sous forme d'actifs financiers abstraits perpétuellement négociés), le système est sujet aux bulles d'actifs et aux crashs, les rendements ont été ramenés à près de zéro, rendant une pension inabordable, le niveau d'endettement de l'économie a augmenté de manière insoutenable.

Au lieu de gérer les entreprises qu'ils supervisent, les gestionnaires d'investissement encouragent les entreprises à prendre des décisions à court terme pour augmenter le cours de leurs actions. L'exemple du comportement des banques à l'approche de la crise financière a été une manifestation dramatique. Plus pernicieuses sont les incitations pour les entreprises à reverser de l'argent aux actionnaires plutôt que d'investir dans du personnel ou des infrastructures, compromettant la cohésion sociale (par les inégalités) et les perspectives à long terme de l'économie.

Décider ce que nous voulons

Alors, comment pourrions-nous obtenir un meilleur système? Le gouvernement soutient actuellement, promeut et met en place des incitations à la finance sur la base d'une théorie économique inapplicable pour perpétuer un système qui ne fonctionne pas. Au lieu, nous devons décider de ce que nous voulons que la finance fasse et mettre en place des incitations pour atteindre les résultats que nous voulons.

Par exemple, en échange du soutien continu du système financier, l'industrie financière devrait avoir à démontrer qu'elle est socialement utile. Les banques qui ont le droit de créer de la monnaie et qui sont garanties par les gouvernements devraient privilégier les prêts pour créer des emplois et d'autres avantages sociaux (la proportion de prêts à l'économie « réelle » par les banques est négligeable).

Pour bénéficier d'un abattement fiscal, les produits de retraite et d'épargne devraient avoir un avantage social positif ou investir dans des infrastructures et une R&D durables. Les outils de finance durable pour ce faire existent et ont été essayés et testés sur une longue période.

Définir ce qui est socialement utile est problématique, mais ce n'est pas un problème que nous pouvons esquiver. Actuellement, le soutien du gouvernement à la finance repose sur une base éthique – des marchés libres théoriquement efficaces pour garantir que l'économie fonctionne au maximum de son potentiel. Cela peut être une valeur digne, mais cela ne s'applique pas à nos marchés financiers non libres actuels. Nous devons décider quelles valeurs nous voulons que la finance incarne, puis établissez les règles pour y parvenir.

bourse

- Comment sortir du système TeleCheck

- Comment obtenir des trucs gratuits au centre commercial

- Comment lire l'indice boursier

- Comment devenir millionnaire en bourse

- Comment comprendre le marché boursier

- Quelle est la taille du marché des produits dérivés?

- Le NYSE et le NASDAQ :comment ils fonctionnent

- Comment le marché boursier affecte le PIB

- Comment le 11 septembre a affecté le marché boursier américain

-

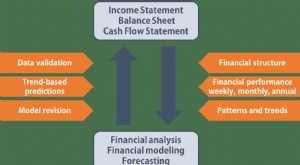

Comment utiliser les trois états financiers dans FP&A

Comment utiliser les trois états financiers dans FP&A Toute personne travaillant dans le département de planification et danalyse financières (FP&A) doit être très familiarisée avec les trois états financiers de FP&A - Income StatementIncome StatementLe ...

-

Combien vaut le marché boursier?

Combien vaut le marché boursier? La plupart des investisseurs ne se préoccupent que des avoirs de leurs propres portefeuilles. Cela va de soi :cest avec leur argent quils ont affaire. Il ne semble pas nécessaire dexaminer ce qui se p...