Fonds toutes saisons

Qu'est-ce qu'un fonds tous temps ?

Un fonds toutes saisons est un fonds qui a tendance à se comporter raisonnablement bien dans des conditions économiques et de marché à la fois favorables et défavorables. Les fonds toutes saisons ont généralement des stratégies d'investissement flexibles qui leur permettent de se diversifier à travers les classes d'actifs et d'utiliser des techniques alternatives, comme la rotation sectorielle ou la macro-couverture, afin de gérer les différents changements du marché.

Points clés à retenir

- Les fonds All Weather sont conçus pour bien performer, peu importe à quel point, ou pas bien, le marché est performant.

- Les fonds équilibrés peuvent être utilisés comme fonds All Weather s'ils sont équilibrés de manière à « résister » aux ralentissements.

- La forme la plus courante d'un fonds All Weather serait une forme neutre par rapport au marché, où le fonds ne prend pas position sur un secteur ou une question en particulier.

Fonds toutes saisons expliqué

Les fonds toutes saisons utilisent diverses stratégies d'investissement pour réaliser des gains en capital dans tous les types d'environnements d'investissement. Bridgewater est un gestionnaire de fonds spéculatifs connu pour sa stratégie d'investissement tous temps. De nombreux autres fonds sont également admissibles en raison de la nature large des stratégies incluses dans l'univers.

Fonds équilibrés

Un fonds équilibré peut être une option de fonds toutes saisons. Prenons l'exemple d'un fonds équilibré simple avec une allocation de portefeuille à 60 % en actions et à 40 % en titres à revenu fixe. La gestion active de la portion en actions du fonds pour tirer parti des conditions de marché variables tout en maintenant des rendements stables pour les investisseurs des investissements à revenu fixe permet des répartitions équilibrées qui produisent un rendement positif dans toutes les conditions de marché.

Les fonds sans allocations spécifiées ont souvent tendance à être encore plus performants dans tous les types de conditions de marché en raison de leur flexibilité pour ajuster les allocations d'actifs. Ces fonds font souvent des paris d'allocation d'actifs en fonction de leur vision du risque domestique ou global. Les fonds d'allocation mondiale des risques constituent une catégorie unique, car ils ajustent les allocations de portefeuille par classe d'actifs pour atténuer et compenser les pertes sur le marché des actions à haut risque avec des allocations plus importantes aux investissements à revenu fixe à haut rendement.

Inversement, l'allocation inversée est utilisée lorsque les marchés d'actions sont orientés à la hausse. La flexibilité de faire des ajustements de classe d'actifs est un avantage significatif qui permet au fonds de bien performer sur tous les types de marchés.

Le fonds AllianceBernstein Global Risk Allocation Fund est un exemple de produit flexible d'allocation globale des risques. En 2017, le Fonds a gagné 12,06 %. Depuis sa création, le Fonds affiche un rendement annuel de 6,92 %.

Stratégies tous temps

Les stratégies tous temps ont également la possibilité de déployer des techniques alternatives uniques.

Long/Court

Une stratégie couramment utilisée pour produire des gains dans tous les environnements de marché est une stratégie long/short. Ces fonds ont la latitude de prendre à la fois des positions longues et courtes. Cela leur permet d'acheter des investissements qu'ils estiment avoir un potentiel de hausse et de vendre à découvert des titres dont ils s'attendent à ce qu'ils se déprécient. Ces fonds ont la possibilité de surpondérer les positions longues en période de gains de marché et de surpondérer les positions courtes en période de pertes de marché.

Marché neutre

Une stratégie neutre au marché est une autre technique alternative qui utilise des positions longues/courtes. Cela diffère d'une stratégie long/short typique puisqu'elle cherche à tirer parti du trading par paires qui exploite l'arbitrage potentiel entre les titres appariés. Il réalise des gains neutres par tous temps car sa stratégie consiste à prendre des positions de trading de paires ciblées qui bloquent les gains grâce au mouvement des titres appariés.

Autres alternatives

Il existe également de nombreuses autres stratégies qui se sont avérées efficaces pour obtenir une appréciation du capital sur tous les types de marchés. La rotation sectorielle et la macro-couverture sont deux stratégies auxquelles les investisseurs se tournent souvent pour obtenir des rendements par tous les temps. Les deux offrent des stratégies d'investissement flexibles avec la possibilité de passer de différents domaines du marché plutôt que d'être limités à une seule sous-catégorie d'actifs.

Les stratégies de rotation sectorielle effectueront une rotation dans et hors des secteurs qui offrent un potentiel de croissance élevé ou qui ont une réputation historique de performance sur certains types de marchés. Les métiers de l'inflation, La technologie, et d'autres secteurs innovants offrent généralement les rendements potentiels les plus élevés dans les économies en expansion. Inversement, sur les marchés en contraction, les produits de consommation de base et d'autres secteurs fortement tributaires offrent une certaine sécurité.

La macro-couverture est une autre stratégie flexible qui combine les théories de la rotation sectorielle et de l'investissement long/short. Les stratégies de macro-couverture chercheront à être investies dans des secteurs axés sur le marché tout en utilisant des transactions longues et courtes pour tirer parti de catalyseurs de marché spécifiques.

La stratégie tous temps de Bridgewater

Ray Dalio a développé la stratégie All Weather de Bridgewater dans les années 1970 après avoir observé les changements du marché et les scénarios de rendement potentiel entourant les troubles politiques de la présidence de Richard Nixon.

Depuis les années 1970, Bridgewater est l'une des stratégies tous temps les plus référencées offrant le potentiel de tirer parti de tous les aspects des mouvements des prix des titres sur le marché.

Informations sur le fonds

-

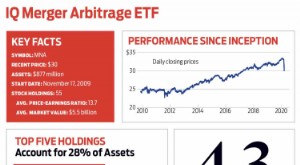

IQ Merger Arbitrage est tout au sujet des transactions

IQ Merger Arbitrage est tout au sujet des transactions Les fonds neutres vis-à-vis du marché sont conçus pour être à la traîne du marché au sens large lorsque les actions montent en flèche, mais saccrocher lorsque les choses tournent mal. À ces égards, F...

-

Fonds équilibré

Fonds équilibré Quest-ce quun fonds équilibré? Un fonds équilibré est un fonds commun de placement qui contient généralement une composante dactions et dobligations. Un fonds commun de placement est un panier de ti...