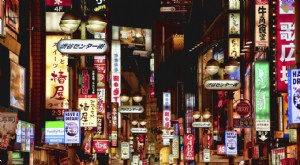

Small World avec ETF :accédez aux marchés émergents et frontières

Les fonds négociés en bourse donnent aux petits gars une chance dans le grand monde des marchés émergents et frontières. Des avertissements aux voyageurs peuvent s'appliquer.

Intéressé à augmenter le kilométrage de votre portefeuille sans le décalage horaire ? Pensez aux fonds négociés en bourse (FNB) cotés aux États-Unis pour investir à l'échelle mondiale. Ils pourraient vous aider à exploiter le potentiel de hausse des habitudes de consommation de la classe moyenne la plus récente ou des solutions de logement innovantes pour abriter une population croissante.

De plus en plus, de nombreux ETF atteignent les poches à croissance rapide mais volatiles des marchés émergents et leurs balises montantes connues sous le nom de marchés frontières [Qu'est-ce qu'un marché frontière ? Voir l'encadré ci-dessous]. Selon le niveau de risque que vous pouvez supporter, vous pouvez choisir un FNB national ou du monde développé plus conservateur avec des sociétés qui collectent leurs bénéfices dans leur pays et à l'étranger. Ou, tu peux t'y plonger, par exemple, un ETF frontière regorgeant de compagnies pétrolières du Moyen-Orient.

Il y a deux ou trois grandes raisons pour lesquelles vous pourriez inclure l'émergence (et, sélectivement, frontière) exposition. Pourquoi sinon pour la diversification (en particulier si les marchés développés sont alignés et les obligations et les actions sont bloquées à la hanche). Ensuite, il y a le potentiel de rendements attrayants (vous devez accepter le potentiel de pertes importantes, trop). Dans la grande image, Les données de performance des ETF aident simplement à faire valoir ce point :la croissance économique est rarement uniforme dans le monde et les investisseurs sont bien servis pour repérer les domaines positionnés pour potentiellement surperformer et anticiper lorsque le buzz n'est guère plus qu'un battage médiatique.

Histoire de nombres

Avec certitude, certains chiffres de performance de l'ETF soutiennent le fait qu'il y a une histoire de croissance démographique en cours. Il y a des économies en expansion pleines de gens qui mangeront plus (et différemment), conduire de nouvelles voitures, construire de grands immeubles d'habitation et des retraites côtières, et bavarder sur leurs téléphones intelligents.

Cinq des sept prévisions de croissance économique les plus rapides pour 2013 sont des marchés frontières, rapports L'économiste magazine*. Derrière la Chine, un marché émergent mature (+8,4% de croissance du PIB), et l'Inde (6,5 %), stand Indonésie (+6,3%), Pérou (+6,1%), les Philippines (+5,9%), Chili (+4,8%), et Colombie (+4,6 %). Comparez ces chiffres à la croissance prévue du PIB pour les pays développés comme les États-Unis (+2,1 %), Canada (+1,7 %), Japon (1,3%), et la zone euro (-0,5%).

Gardez à l'esprit que la croissance économique et les actions ne sont pas toujours étroitement corrélées. Par exemple, le Shanghai Composite chinois est encore bien en deçà de ses sommets de 2009 malgré les projections de croissance économique. Cela amène certains sceptiques à se demander si les données économiques publiées par l'État chinois brossent un tableau précis.

Projets de voyages

Pour commencer, prêter attention aux facteurs macro :la stabilité politique et économique d'une région, y compris la réglementation gouvernementale et la transparence ; l'âge moyen de la population active; restrictions sur l'investissement étranger direct; nombre et qualité des partenaires commerciaux; et l'accès aux ressources naturelles.

Il y a aussi des considérations tactiques. Avant d'acheter des ETF mondiaux (ou tout autre ETF d'ailleurs), considérer le prix et la liquidité. Un scan du 1, 370 ETF négociés sur les bourses américaines au début de 2013 révèlent que quelque 400 se négociaient au-dessus de 5 $ et à un volume quotidien moyen minimum de 100, 000 actions. En d'autres termes, moins d'un tiers des ETF se négocient dans une fourchette de volume et de prix suffisamment liquide pour passer le test de détection des traders professionnels conservateurs, gestionnaires de fonds, et les investisseurs individuels avertis. Sur les 400, une quarantaine d'entre eux couvrent des fonds actions ou obligataires émergents et pionniers. Bien sûr, les investisseurs peuvent aller où bon leur semble. Ils doivent simplement garder à l'esprit que les actions moins liquides peuvent avoir des écarts plus larges qui augmentent le coût d'achat et de vente. Les FNB à faible négociation peuvent être difficiles à décharger sur des marchés baissiers laids.

Trop concentré ?

Il est important de découvrir la concentration d'un ETF avant de vous lancer. Des dizaines d'entreprises ou de pays peuvent correspondre à ses critères, mais cela ne signifie pas que le fonds détient plus que quelques noms sélectionnés. Cela peut être bénéfique pour la performance d'un fonds à certaines périodes, mais peut également annuler la raison même pour laquelle un investisseur a exploité les marchés émergents en premier lieu :la diversification. Plus, les investisseurs devraient évaluer la corrélation (surtout, absence de corrélation) aux actions américaines.

Finalement, tenir compte des frais facturés par les gestionnaires de fonds. Les réglementations et la petite taille peuvent se traduire par un coût plus élevé pour faire des affaires. Par exemple, le MSCI Frontier Market 100 Index Fund (FM) facture un ratio de frais de 0,79% en avril 2013, contre 0,65% pour le Frontier Markets ETF (FRN) ou l'iShares MSCI Emerging Market Index (EEM) de 0,67%. ETF qui concentrent leurs investissements sur un secteur particulier comme les marchés émergents, ont généralement des ratios de frais plus élevés que les FNB d'actions générales. Les FNB des marchés internationaux et émergents ont tendance à avoir des ratios de frais plus élevés que les fonds nationaux comparables. Les investisseurs devraient comparer les prix.

Investir dans les marchés émergents et frontaliers nécessite des devoirs de pays et de marché, plus une bonne dose de diligence raisonnable sur les gestionnaires de fonds. Il n'y a pas si longtemps, ces devoirs étaient un exercice de curiosité géographique, ou pour rechercher l'empreinte internationale d'une action américaine. Mais à mesure que les marchés mondiaux arrivent à maturité et que l'inventaire des ETF augmente, il est de plus en plus possible pour les investisseurs particuliers d'accéder aux opportunités du marché et de potentiellement capitaliser sur la croissance économique irrégulière constatée dans notre petite sphère tournante.

*Source :Haver Analytics and Economist Intelligence Unit; données et données projetées calculées à partir d'avril 2013.

Marché émergent contre marché frontalier

Les chéris des marchés émergents (ME) le Brésil, Russie, Inde, Chine, et l'Afrique du Sud sont collectivement connus sous le nom de BRICS. Mais bien assez tôt, un acronyme peut glisser pour un nouveau bol de soupe à l'alphabet. Des pays comme les Philippines, Indonésie, Malaisie, Viêt Nam, Roumanie, et une grande partie de l'Afrique, ont également connu des changements économiques rapides (avec de gros épisodes de volatilité), mais sont bien trop petits pour mériter le label EM. Pour les investisseurs, avoir une idée de « Quelle est la prochaine étape ? » peut être plus important que l'ici et maintenant. À cette fin, il peut être utile de savoir ce qui différencie « frontière » de « émergent ».

-

Les ÉCONOMIES FRONTIÈRES sont en train de sortir d'un état sous-développé, y compris un niveau de vie général inférieur à celui des pays développés et, dans certains cas, se remettent d'une guerre ou d'une crise. Les marchés frontières représentaient environ 30 % de la population mondiale en 2012.

-

Les STOCKS FRONTIERES ont généralement une capitalisation boursière et une liquidité inférieures à celles des marchés émergents ou développés et sont souvent aux premiers stades de l'attraction des investissements directs étrangers. Les marchés frontières peuvent présenter des cours boursiers volatils, certainement par rapport aux cours des actions développées mais aussi par rapport aux marchés émergents.

-

IL EXISTE DE LARGES INDICES qui peuvent aider les investisseurs à suivre les marchés frontières. En 2007, Standard &Poor's a lancé le S&P Frontier BMI (563 sociétés dans 37 pays) et le S&P Select Frontier (suivant 40 des actions les plus importantes et les plus liquides des marchés frontières de 14 pays).

-

LES GRANDES ENTREPRISES ETF sont désormais de la partie. Certains fonds introduisent le « fluage d'indice » (un autre mot à la mode sur le marché) pour inclure des actions de toutes les catégories et offrir aux gestionnaires la possibilité de déplacer des régions vers l'intérieur et l'extérieur en fonction des conditions du marché. Par exemple, voici un trio qui peut défier les étiquettes attendues :la Corée du Sud, une économie stable mais reléguée au statut de ME; Argentine, repoussé de l'EM à la frontière; et la Grèce, volatile et risqué, mais toujours techniquement sous le parapluie développé.

Note de la rédaction :Cet article a été initialement publié en mai 2013.

Considérez attentivement les objectifs d'investissement, des risques, des charges, et les dépenses d'un fonds négocié en bourse avant d'investir. Un prospectus, obtenu en appelant le 800-669-3900, contient cette information et d'autres informations importantes sur une société d'investissement. A lire attentivement avant d'investir.

Test d'écran

Utilisez un filtre pour affiner le champ des FNB qui pourraient le mieux correspondre à vos objectifs au Centre de marché des FNB de TD Ameritrade. Des écrans prédéfinis et personnalisés peuvent vous aider à filtrer les fonds sectoriels, fonds à échéance, fonds de marché baissier, et plus.

Visitez le Market Center des ETF »Fond d'investissement

- Comment les SPDR,

- PODCAST :ETF et fonds communs de placement avec Todd Rosenbluth

- Regardez dans les deux sens :que sont les ETF à effet de levier et inverses ?

- Investir dans les revenus avec des fonds négociés en bourse :est-ce possible ?

- Small World avec ETF :accédez aux marchés émergents et frontières

- Que sont les marchés émergents ?

- Avantages et inconvénients du trading à accès direct

- L'indice MSCI des marchés émergents

- Marchés haussiers et blockchains

-

Qu'est-ce qu'une bourse ? Marchés boursiers américains et internationaux

Qu'est-ce qu'une bourse ? Marchés boursiers américains et internationaux Nous prenons beaucoup de choses dans la vie pour acquises. Ouvrez le robinet et vous vous attendez à ce que leau coule. Allumez linterrupteur mural et vous vous attendez à ce que lélectricité alimente...

-

Qu'est-ce que l'indice MSCI des marchés émergents ?

Qu'est-ce que l'indice MSCI des marchés émergents ? Lindice MSCI Emerging Markets est utilisé pour mesurer la performance des marchés boursiers des pays émergents. Créé dans les années 1960, Cest lun des nombreux indices créés par Morgan Stanley Capita...