Quel est le taux d'escompte fédéral?

Le taux d'escompte fédéral est le taux que les banques centrales facturent aux banques et aux institutions de dépôt qui empruntent de l'argent à la banque centrale.

Aux États-Unis et dans d'autres économies du monde, le système de banque centrale joue un rôle dans le soutien de la stabilité et de la liquiditéLiquiditéSur les marchés financiers, la liquidité fait référence à la rapidité avec laquelle un investissement peut être vendu sans impacter négativement son prix. Plus un investissement est liquide, plus vite il peut être vendu (et vice versa), et plus il est facile de le vendre à sa juste valeur. Toutes choses égales par ailleurs, les actifs plus liquides se négocient avec une prime et les actifs illiquides se négocient avec une décote. des marchés financiers. Ils le font par la mise en œuvre de divers types de politique budgétaire et monétaire.

Lorsque les grandes banques commerciales ont besoin d'emprunter de l'argent pour soutenir leurs positions de trésorerie et maintenir des liquidités en ce qui concerne les opérations de crédit de détail et de consommation, ils se tournent vers la banque centrale pour utiliser divers types de prêts pour soutenir leur position.

Aux Etats-Unis., le taux d'escompte fédéral est le taux d'intérêt facturé aux grandes banques centrales par la Réserve fédérale pour soutenir les marchés financiers régionaux et internationaux. C'est une partie importante de la fenêtre d'escompte dans le système de la Réserve fédérale; nous examinerons également l'importance de la relation entre eux.

Sommaire

- Le taux d'escompte fédéral est le taux d'intérêt facturé aux grandes banques centrales des États-Unis par la Réserve fédérale pour soutenir les marchés financiers régionaux et internationaux.

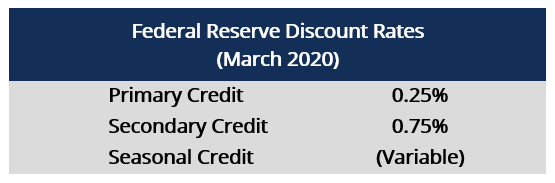

- Les trois types de taux sont le Crédit Primaire, Crédit secondaire, et crédit saisonnier.

- Le taux d'escompte fédéral est une partie importante de la fenêtre d'escompte dans le cadre du système de réserve fédérale global.

Existe-t-il différents types de taux d'actualisation ?

Aux Etats-Unis., la Réserve fédérale offre différents niveaux de crédit aux institutions financières et de dépôt avec différents taux d'actualisation entièrement garantis par la Réserve fédérale.

Les trois types de taux sont le Crédit Primaire, Crédit secondaire, et crédit saisonnier. Généralement, le taux du crédit secondaire est plus élevé que celui du crédit primaire, le crédit saisonnier étant une moyenne de certains taux du marché. Toutes les banques de la Réserve fédérale des différents États maintiennent le même taux à chaque niveau.

1. Taux d'actualisation principal

Depuis mars 2020, le taux d'intérêtTaux d'intérêtUn taux d'intérêt fait référence au montant facturé par un prêteur à un emprunteur pour toute forme de dette donnée, généralement exprimé en pourcentage du principal. facturé aux banques et aux institutions de dépôt aux États-Unis est de 0,25%.

2. Taux d'actualisation secondaire

Lorsqu'une institution financière ou un type de prêt ne répond pas aux exigences d'un taux primaire, un taux généralement supérieur d'un demi-point de pourcentage est facturé. Ainsi, le taux d'actualisation secondaire aux États-Unis est actuellement de 0,75 % (mars 2020).

3. Taux de crédit saisonnier

Des taux d'actualisation saisonniers existent pour permettre aux petites banques ou organismes de crédit communautaires de répondre à leurs besoins souvent uniques. Les communautés rurales ont besoin de différents types de prêts pour les agriculteurs, recours, ou des travailleurs en vacances, ainsi que les communautés qui se composent principalement d'étudiants.

Le Système de la Réserve fédérale propose des tarifs sur mesure pour les communautés ayant des exigences uniques en raison d'économies locales uniques.

Relation entre la fenêtre de remise et le taux de remise

Pour comprendre comment le taux d'escompte du système de la Réserve fédérale est utilisé, il est essentiel de comprendre sa relation avec la fenêtre de remise.

La fenêtre d'escompte est le terme utilisé pour décrire les prêts consentis par la Federal Reserve Bank aux États-Unis aux institutions de dépôt dans tout le pays. La fenêtre est un terme figuré qui décrit la liquidité constante entre les deux entités et le flux de trésorerie disponible entre elles.

La Réserve fédérale a pour objectif de fournir des liquidités et un accès aux fonds chaque fois qu'une institution en a besoin à diverses fins.

Finalement, le flux constant de capitaux à travers la fenêtre finit par soutenir les individus dans les rues principales en offrant un meilleur accès au financement pour les banques, qui peut, à son tour, prêter des fonds sous forme de prêts aux petites entreprises et personnels.

La fenêtre d'escompte permet une plus grande liquidité en période de détresse économique, comme les récessionsRécessionRécession est un terme utilisé pour signifier un ralentissement de l'activité économique générale. En macroéconomie, les récessions sont officiellement reconnues après deux trimestres consécutifs de taux de croissance négatifs du PIB. ou des catastrophes imprévues qui peuvent aider à soutenir les institutions financières qui soutiennent la libre circulation des capitaux dans la population en général.

Il est considéré comme essentiel au maintien de la liquidité, comme, sans ça, les turbulences sur les marchés pourraient se transformer en catastrophe économique et conduire à une dépression à long terme des marchés financiers.

Ressources additionnelles

CFI propose la page du programme Commercial Banking &Credit Analyst (CBCA)™ - CBCAGet obtenez la certification CBCA™ de CFI et devenez Commercial Banking &Credit Analyst. Inscrivez-vous et faites progresser votre carrière grâce à nos programmes et cours de certification. programme de certification pour ceux qui cherchent à faire passer leur carrière au niveau supérieur. Pour continuer à apprendre et à développer votre base de connaissances, veuillez explorer les ressources pertinentes supplémentaires ci-dessous :

- Réserve fédérale (La Fed)Réserve fédérale (La Fed)La Réserve fédérale est la banque centrale des États-Unis et l'autorité financière derrière la plus grande économie de marché libre au monde.

- Taux d'actualisationTaux d'actualisationEn finance d'entreprise, un taux d'actualisation est le taux de rendement utilisé pour actualiser les flux de trésorerie futurs à leur valeur actuelle. Ce taux est souvent le coût moyen pondéré du capital (WACC) d'une entreprise, taux de rendement requis, ou le taux limite que les investisseurs s'attendent à gagner par rapport au risque de l'investissement.

- Ratios de prêtRatios de prêtRatios de prêt, ou des ratios qualificatifs, sont des ratios utilisés par les banques et autres établissements de crédit dans l'analyse de crédit. Les institutions financières attribuent une cote de crédit

- Politique fiscalePolitique fiscaleLa politique fiscale fait référence à la politique budgétaire du gouvernement, qui implique que le gouvernement contrôle son niveau de dépenses et les taux d'imposition

la finance

- Quel est le taux d'imposition fédéral sur une pension de retraite?

- Qu'est-ce que le taux annuel équivalent (TEA) ?

- Quel est le taux fédéral applicable?

- Qu'est-ce que le rapport avantages-coûts (RAC) ?

- Qu'est-ce que le taux de croissance composé ?

- Quel est le taux du coupon ?

- Qu'est-ce qu'un taux de remise ?

- Quel est le taux d'intérêt de la politique ?

- Quel est le taux au jour le jour ?

-

Quel est le taux de swap ?

Quel est le taux de swap ? Le taux de swap est le taux fixe dun swap. Un swap est un contrat dérivé entre deux parties qui implique léchange de flux de trésorerie pré-accordés de deux instruments financiers. Les flux de trésore...

-

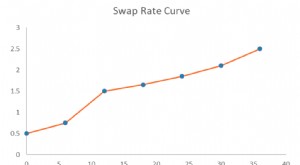

Qu'est-ce que la courbe de taux de swap ?

Qu'est-ce que la courbe de taux de swap ? La courbe des taux de swap est un graphique qui illustre la relation entre les taux de swap et toutes les échéances correspondantes disponibles. Essentiellement, il indique les rendements attendusRend...