Qu'est-ce qu'un rapport d'appel ?

Un rapport d'appel est un rapport trimestriel connu sous le nom de rapport consolidé sur l'état et les revenus que toutes les banques commerciales Banque commerciale Une banque commerciale est une institution financière qui accorde des prêts, accepte les dépôts, et propose des produits financiers de base tels que des comptes d'épargne. et les institutions financières similaires aux États-Unis sont tenues de déposer à la fin de chaque trimestre civil. Le rapport, également appelé rapport RC, est requis par le Conseil fédéral d'examen des institutions financières (FFIEC), une autorité interagence gouvernementale chargée de prescrire des principes et des normes uniformes pour la surveillance des institutions financières aux États-Unis.

Sommaire

- Un rapport d'appel est un rapport trimestriel connu sous le nom de rapport consolidé sur l'état et le revenu que toutes les banques aux États-Unis sont tenues de déposer à la fin de chaque trimestre civil.

- Les rapports trimestriels sur les appels aident à brosser un tableau de la stabilité financière et de l'exposition aux risques de chaque banque et du secteur bancaire dans son ensemble.

- Les rapports d'appels sont utilisés par diverses autorités de réglementation gouvernementales et par les agences de notation bancaires.

Comprendre les rapports d'appels

Les banques qui n'ont des bureaux qu'aux États-Unis sont tenues de remplir le formulaire FFIEC 041 (les banques nationales uniquement avec des actifs inférieurs à 5 milliards de dollars déposent le formulaire FFIEC 051). Les banques américaines qui ont également des bureaux à l'étranger déposent le formulaire FFIEC 031. Les rapports sont déposés auprès de la Federal Deposit Insurance Corporation (FDIC)Federal Deposit Insurance Corporation (FDIC)La Federal Deposit Insurance Corporation (FDIC) est une institution gouvernementale qui fournit une assurance-dépôts contre les échec. Le corps a été créé. Les rapports d'appels sont légalement requis, conformément à l'article 1817(a)(1) de la Loi fédérale sur l'assurance-dépôts.

Les associations d'épargne et de crédit (plus communément appelées « thrifts ») ont commencé à déposer des rapports d'appel en 2012. Les coopératives de crédit sont également tenues de déposer des rapports d'appel trimestriels, mais les rapports sont déposés auprès de la National Credit Union Administration plutôt que de la FDIC.

Les rapports d'appels doivent être autorisés et confirmés par les signatures du directeur financier (CFO) de la banque. Que fait un directeur financier ? y compris :rapports, liquidité, et retour sur investissement. Au sein et deux administrateurs ou fiduciaires de la banque. Ils sont revus par des analystes financiers et vérifiés pour les erreurs, omission, et d'éventuels indicateurs d'audit.

Les banques ont été tenues de déposer des rapports d'appels trimestriels à partir de 2005. Plus de 6, 000 banques à travers les États-Unis déposent des rapports d'appels chaque trimestre.

But des rapports d'appel

Les rapports d'appels sont un outil de surveillance de base pour les autorités gouvernementales chargées de réglementer le secteur bancaire. Les rapports d'appels collectifs de toutes les banques fournissent une image de la stabilité financière et de l'exposition aux risques de chaque banque et du secteur bancaire dans son ensemble.

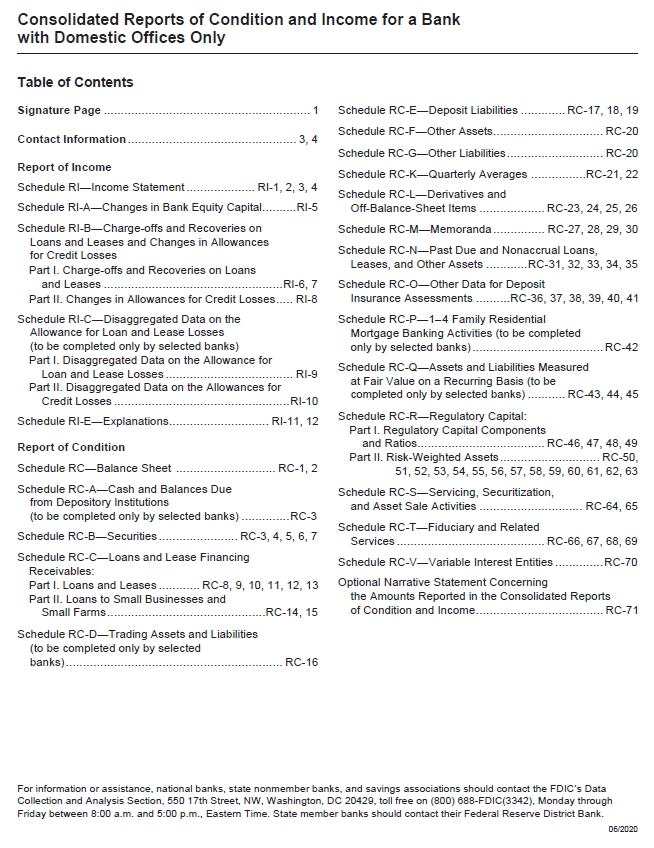

Les rapports trimestriels comprennent un compte de résultat, un état du bilan, et de nombreuses annexes justificatives qui détaillent les revenus, dépenses, les atouts, Passifs, et les comptes de capital.

L'examen et la compilation des rapports d'appels aident la FDIC et d'autres agences fédérales américaines à s'acquitter de leurs tâches pour assurer la solidité des institutions financières et de l'ensemble du système financier américain. Ils servent également à protéger les consommateurs financiers et à fournir une assurance-dépôts. Les rapports sont utilisés pour calculer les évaluations de l'assurance-dépôts de chaque banque et les frais d'évaluation semestriels correspondants.

Les données du rapport d'appel sont également mises à la disposition de, et utilisé par, divers chercheurs économiques, agences de notation bancaires, le Congrès américain, et les autorités de réglementation bancaire de l'État. Les formulaires de rapport d'appel sont disponibles sur le site Web de la FDIC.

Annexes ci-jointes

Les annexes justificatives qui doivent être déposées dans le cadre d'un rapport d'appel fournissent des informations extrêmement détaillées sur les opérations et la situation financière de chaque institution financière. Vous trouverez ci-dessous une liste partielle des annexes requises :

- RI-A – Evolution des fonds propres de la banque

- RI-B – Radiations et recouvrements sur prêts et baux

- RC-C, Partie II – Prêts consentis aux petites entreprises et aux exploitations agricoles

- RC-D – Actifs et passifs de négociation

- RC-L – Dérivés et hors bilan

- RC-N – Prêts en souffrance et non accumulés

- RC-P – Prêts bancaires hypothécaires résidentiels

- RC-S – Ventes d'actifs

En plus de fournir les états financiers requis et les informations relatives au calendrier à l'appui, une institution financière peut choisir de fournir une déclaration explicative explicative qui peut fournir des informations supplémentaires concernant les informations déclarées.

Ressources additionnelles

CFI est le fournisseur officiel de la page du programme Commercial Banking &Credit Analyst (CBCA)™ - CBCAGet obtenez la certification CBCA™ de CFI et devenez Commercial Banking &Credit Analyst. Inscrivez-vous et faites progresser votre carrière grâce à nos programmes et cours de certification. programme de certification, conçu pour transformer n'importe qui en un analyste financier de classe mondiale.

Pour continuer à apprendre et à développer vos connaissances en analyse financière, nous vous recommandons vivement les ressources supplémentaires ci-dessous :

- Credit UnionCredit UnionUne coopérative de crédit est un type d'organisation financière détenue et gérée par ses membres. Les coopératives de crédit offrent à leurs membres une variété de services financiers, y compris les comptes chèques, les comptes d'épargne et les prêts. Ce sont des organisations à but non lucratif qui visent à fournir des services financiers de haute qualité

- EDGARUS - EDGAREDGAR est une base de données où les entreprises publiques américaines déposent des documents réglementaires tels que des rapports annuels, rapports trimestriels, 10-K, 10-Q, prospectus

- Exposition financièreExposition financièreL'exposition financière est un terme utilisé pour décrire le risque d'investissement. Il s'agit d'un calcul du montant d'argent qu'un investisseur pourrait potentiellement

- Types de dépôts SECTypes de dépôts SECLa SEC des États-Unis oblige les sociétés cotées en bourse à soumettre différents types de dépôts SEC, les formulaires comprennent 10-K, 10-Q, S-1, S-4, voir exemples. Si vous êtes un investisseur sérieux ou un professionnel de la finance, connaître et être capable d'interpréter les différents types de documents déposés auprès de la SEC vous aidera à prendre des décisions d'investissement éclairées.

la finance

-

Qu'est-ce que MiFID II ?

Qu'est-ce que MiFID II ? MiFID II est la révision de la directive sur les marchés dinstruments financiers (MiFID), publié à lorigine en 2004. Il constitue le fondement de la législation financière de lUnion européenneUnion éc...

-

Qu'est-ce que l'analyse financière ?

Qu'est-ce que l'analyse financière ? Lanalyse financière implique lutilisation de données financièresDonnées financièresOù trouver des données pour les analystes financiers - Bloomberg, CapitalIQ, PitchBook, EDGAR, SEDAR et plus de sourc...