Les krachs boursiers

Nous avons tous entendu parler de la Grande Dépression et de la Grande Récession. Mais que se passe-t-il exactement lorsque le marché s'effondre ?

Qu'est-ce qu'un krach boursier

Votre ordinateur plante ? Mauvais. Un accident de voiture? Mauvais. Crashs de mariage ? Surfait. Vous savez quoi d'autre est mauvais? La bourse s'effondre. Personne n'aime ça. Et l'économie mondiale non plus.

Les krachs boursiers sont associés à des pertes d'argent considérables et à des périodes de dépression économique après le krach. Mais tous les accidents ne se ressemblent pas. De façon générale, un krach boursier fait simplement référence à une chute spectaculaire et soudaine des cours boursiers dans de nombreuses sections différentes d'un marché boursier. La chute brutale des prix peut faire paniquer les investisseurs, ce qui aggrave encore le problème.

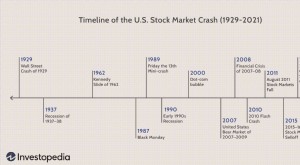

Vous avez entendu parler de certains mauvais krachs boursiers. Il y a bien sûr la mère de tous les accidents, le krach de Wall Street de 1929 qui a gravement perturbé la finance et le commerce mondiaux et a déclenché la Grande Dépression. Ensuite, il y a le "dot-com crash" de 2002, quand le boom technologique des années 90 a éclaté. Et, bien sûr, plus récemment, il y a eu le crash de 2008, lorsque les banques se sont effondrées de manière spectaculaire et ont provoqué un effondrement économique mondial - autrement connu sous le nom de Grande Récession.

Garder votre argent en sécurité est notre priorité numéro un. Répondez à notre sondage sans risque aujourd'hui, et nous vous construirons un portefeuille à toute épreuve personnalisé pour répondre à vos besoins.

Pourquoi la bourse s'effondre-t-elle ?

Les krachs boursiers ont tendance à être une combinaison de quelques facteurs circonstanciels et de bonnes erreurs humaines à l'ancienne. Lorsque les principaux indices boursiers comme le S&P 500, le Dow Jones Industrial Average, et le NASDAQ commence à chuter de façon spectaculaire, il déclenche une panique chez les investisseurs. Maintenant, les raisons de la chute de ces indices en premier lieu sont variées. Cela peut être le résultat d'une guerre, une crise géopolitique, ou, comme c'est le plus souvent le cas, l'éclatement d'une bulle boursière.

Une bulle de marché fait référence à un actif qui, par le battage publicitaire et le comportement de copieur, est devenu si demandé par les investisseurs que son prix monte en flèche au-delà de sa valeur réelle. L'un des premiers exemples de bulle boursière - et de krach qui a suivi - a été causé par les tulipes. « La manie des tulipes, ” au fur et à mesure que le phénomène est devenu connu, avait les Pays-Bas du 17ème siècle devenus fous pour les fleurs bulbeuses. Un seul bulbe de tulipe valait plus que le prix d'une maison, et une fois la bulle éclatée, beaucoup de gens ont vu leurs économies d'une vie anéanties, avec rien à montrer pour lui mais quelques fleurs.

Les bulles actuelles du marché fonctionnent de la même manière. Au fur et à mesure que la valeur totale du marché baisse, les investisseurs paniquent et tentent de quitter le marché le plus rapidement possible en vendant ce qu'ils peuvent. Cela atteint une masse critique lorsque les investisseurs commencent à vendre en une seule fois, chute de la demande et baisse encore plus marquée des cours boursiers, ce qui conduit alors à la vente de panique. C'est une boucle de rétroaction vicieuse où la baisse des prix provoque des ventes de masse, qui font encore baisser les prix, jusqu'à ce qu'il ne reste que des pertes massives.

Les krachs boursiers passés

Comme mentionné précédemment, il y a eu des krachs boursiers assez notoires dans le passé. Ils saisissent la conscience publique parce que leurs effets sont souvent de grande envergure et de longue durée. La raison pour laquelle une dépression économique suit généralement un krach est qu'il y a généralement une énorme réduction des investissements, avec des investisseurs brûlés et peu disposés à remettre de l'argent sur le marché dans son état actuel. Cette, à son tour, conduit à de faibles bénéfices des entreprises, ce qui signifie des pertes d'emplois et moins d'activité de consommation, ce qui à son tour est mauvais pour le PIB d'un pays. C'est ce qu'on appelle la "dépression" pour une raison, après tout.

Le crash de 2008

La plupart d'entre nous se souviennent très bien de 2008 :c'est entré dans l'histoire comme la pire récession économique depuis 1929. Il y a un certain nombre de coupables responsables de la accident de 2008 , mais l'un des plus importants était le prêt imprudent d'hypothèques en Amérique. Des prêts ont été consentis avec enthousiasme à des emprunteurs dits « subprime » qui n'étaient pas en mesure de rembourser les prêts. Mais les prêts ont continué à venir. Pendant ce temps, ces hypothèques seraient ensuite vendues aux banques, qui les a ensuite convertis en titres soi-disant à faible risque en les regroupant en grand nombre. L'idée derrière cela était que les marchés du logement dans différentes villes américaines sont suffisamment indépendants les uns des autres pour que le bassin soit diversifié et donc protégé des creux majeurs.

Mais lorsque les emprunteurs ont commencé à faire défaut sur leurs versements hypothécaires, les marchés du logement ont commencé à s'effondrer. Pendant ce temps, les hypothèques regroupées avaient été utilisées pour payer des titres connus sous le nom d'obligations collatéralisées (CDO). Les taux d'intérêt étaient bas, et les CDO semblaient promettre des rendements plus élevés. Mais lorsque les hypothèques ont commencé à faire défaut, Les CDO sont devenus sans valeur et étaient difficiles à revendre. Les banques qui y avaient massivement investi se sont soudainement retrouvées à court d'argent. Et c'est pourquoi, le 15 septembre, 2008, Lehman Brothers a déposé son bilan. Le Dow Jones s'est effondré; le cercle vicieux de la vente de panique a commencé; les contribuables ont dû renflouer d'énormes banques qui ont fait faillite soudainement; et le monde était plongé dans une crise économique dont nous subissons encore aujourd'hui les effets.

La bulle Dot Com et le crash de 2002

Vous avez probablement entendu parler d'une bulle Bitcoin qui s'est développée au cours des deux dernières années. Bitcoin est relativement nouveau sur le marché et en ce moment, la plupart de ses performances sur le marché sont basées sur la spéculation. Ce qui signifie qu'il n'y a aucun moyen de dire comment les choses vont bouger.

Imaginez maintenant un marché saturé de nouvelles innovations comme Bitcoin, surfer sur un high soutenu par l'excitation, optimisme quant à l'avenir de la technologie, et son potentiel. Bienvenue dans les années 90, quand la bulle dot com battait son plein. Les gens étaient super excités par les possibilités d'Internet, qui en était à ses balbutiements, et les sociétés Internet surgissaient à gauche et à droite, avec des investisseurs les finançaient dès leur constitution en société.

Mais beaucoup de ces entreprises n'avaient pas de plan d'affaires solide derrière elles, étaient largement surévalués, et par conséquent implosé. Les investisseurs se sont retrouvés les poches vides, et ont commencé à se retirer du secteur aussi vite qu'ils le pouvaient, entraînant des pertes plus importantes, conduisant à plus de vente de panique. Ainsi de suite.

Le krach de Wall Street de 1929

La période précédant le krach de Wall Street de 1929 était connue sous le nom des années folles, en partie à cause d'une décennie de prospérité économique aux États-Unis. L'optimisme concernant l'économie était élevé, l'économie se développait rapidement, et les gens étaient heureux de dépenser. Et ces dépenses incluaient de jouer à la bourse, auquel beaucoup ont participé avec enthousiasme, acheter des actions en grande partie à crédit dans le cadre d'un processus connu sous le nom d'achat sur marge. Même les banques faisaient ça, avec leurs propres fonds.

Bien que nous pensons que le crash a un événement instantané, il s'est produit sur une période d'une semaine. Le 23 octobre, les actions ont chuté au cours de la dernière heure de négociation. Le 24 octobre, désormais connu sous le nom de Jeudi noir, les actions de premier ordre ont commencé à chuter à des taux spectaculaires alors que les investisseurs commençaient à vendre en panique. Les prix ont continué de baisser alors que les investisseurs ont commencé à réorganiser leurs portefeuilles afin d'endiguer les pertes, et tout a atteint son paroxysme le mardi noir, 29 octobre. Trois millions d'actions ont été échangées au cours des trente premières minutes seulement. Les lignes téléphoniques se sont brouillées alors que les investisseurs tentaient d'atteindre les courtiers en valeurs mobilières, les rumeurs de catastrophe se multiplient. Le parquet de la Bourse de New York est devenu une scène de pandémonium.

Les courtiers ont vendu des actions en vrac pour couvrir le manque de crédit des investisseurs alors que les prix baissaient, anéantissant des économies de vie dans le processus. Les banques n'étaient pas en mesure de payer les dépôts de leurs clients. Et le fait qu'il n'y ait pratiquement pas de réglementation ou de protection juridique pour les investisseurs les rendait impuissants face à des pertes massives. La Grande Dépression a commencé.

Quand la bourse va-t-elle s'effondrer ?

Compte tenu de tout ce crash, pourquoi les gens devraient-ils s'embêter à investir? La raison principale est la possibilité d'obtenir un meilleur rendement. Et parce que les paris sur le marché ont historiquement porté leurs fruits.

Prenez le S&P 500, un indice des 500 plus grandes entreprises américaines. Lors du krach de 2008, l'indice a chuté de 38,49 %. Aie. L'année suivante, il a rebondi et a augmenté de 23,45 %. L'année suivante, il est revenu à +12,78 %. Depuis sa création, le S&P 500 a rapporté 9,5% en moyenne. Pour obtenir ce retour, vous auriez dû prendre les bonnes années avec les bonnes. Cela ne veut pas dire que la tendance va se poursuivre ni que tous les marchés sont assurés de rebondir. Avec l'investissement, il n'y a aucune garantie.

Tous les accidents énumérés ci-dessus ont été exacerbés par la peur et la panique, deux émotions très humaines. Si vous n'achetez pas dans la frénésie et gardez la tête, vous subirez probablement des ralentissements du marché à venir.

Il y a toujours des risques qui accompagnent tout type d'investissement. Vous pouvez gagner de l'argent ou le perdre. Répartir vos œufs sur de nombreux paniers au lieu de compter sur quelques actions potentielles « gagnantes » signifie que si une partie de votre portefeuille d'investissement est touchée, d'autres parties pourraient ne pas l'être. En diversifiant votre portefeuille pour inclure un mélange de différentes actions de différents secteurs, obligations, et immobilier, vous répartissez vos risques.

Que faire quand la bourse s'effondre

À ce stade, vous avez probablement réalisé qu'un krach boursier est inévitable à un moment ou à un autre. C'est juste une question de quand ? Et quelle sera sa taille ? Quand cela arrive, il y a quelques règles utiles à suivre qui n'incluent pas de tout vendre dans la panique et d'accumuler de l'argent dans la maison comme une grand-mère soviétique :

-

Ne faites rien - C'est toujours l'un des conseils les plus solides sur ce qu'il faut faire lors d'un krach boursier, et celui qui est suivi par des experts. Si vous paniquez et commencez à vendre, vous allez probablement perdre de l'argent. Il a été prouvé à maintes reprises que la vente de panique est une stratégie terrible.

-

N'essayez pas de chronométrer le marché - Essayer de vendre lorsque le marché s'effondre est une mauvaise stratégie en partie parce que vous essayez de chronométrer le marché, c'est-à-dire acheter bas et vendre haut. Voici la chose. Quand le marché s'effondre, n'essayez pas de prendre de l'avance en vendant puis en prévoyant de racheter des actions à une date ultérieure. Essayer de chronométrer le marché conduira le plus souvent à de mauvais rendements. Alors restez sur place.

-

Ne paniquez pas à propos du court terme si vous épargnez à long terme — Si vous investissez pour quelque chose à long terme, comme la retraite, pourquoi se stresser au moment où l'on sait que les tendances du marché à long terme sont toujours à la hausse ?

-

Configurez des dépôts automatisés pour que vos investissements continuent de croître, quel que soit le marché - La meilleure façon de vous assurer de ne pas vous laisser entraîner dans le drame du marché boursier est d'avoir une approche « définissez-le et oubliez-le ». Trouver une société d'investissement qui vous permet de mettre en place des dépôts automatisés, respecter un horaire régulier, et sachez que vous serez mieux à long terme.

Vous vous sentez toujours un peu paniqué à l'idée d'un krach boursier ? On comprend tout à fait ça, c'est pourquoi Wealthsimple vise à vous aider à investir dans des portefeuilles diversifiés axés sur la croissance à long terme. Avec des conseils personnalisés et une prise en compte de votre tolérance au risque, Wealthsimple peut vous aider à démarrer votre parcours d'investissement sans ajouter de stress inutile. Commencer aujourd'hui.

investir

-

Crash boursier

Crash boursier Quest-ce quun krach boursier ? Un krach boursier est une chute rapide et souvent imprévue des cours boursiers. Un krach boursier peut être un effet secondaire dun événement catastrophique majeur, cr...

-

Ralentissements boursiers, corrections boursières et krachs boursiers

Ralentissements boursiers, corrections boursières et krachs boursiers Peu de choses inspirent plus de crainte aux investisseurs que les baisses des marchés boursiers, et de nombreux investisseurs sinquiètent dinvestir pendant une baisse. Pour les investisseurs à long te...