Investissements alternatifs à haut risque :pourquoi la plupart des investisseurs devraient probablement les éviter

Un tout nouvel ensemble d'investisseurs a désormais accès à certains investissements à haut risque, tels que les hedge funds et le private equity, à la suite de certaines modifications récentes des règles de la Securities and Exchange Commission (SEC) et du Department of Labor (DOL). Cela fait partie d'une tendance à ouvrir des investissements alternatifs plus exotiques à un public plus large.

Alors que certains investisseurs peuvent se réjouir de la possibilité d'accéder à ces investissements potentiellement lucratifs, la plupart des investisseurs sont mieux servis en s'en tenant à des investissements plus sûrs, qui fonctionnent toujours aussi bien que ces options à haut risque et parfois les surpassent.

Voici qui est nouvellement éligible pour accéder à ces investissements à haut risque et pourquoi vous feriez probablement mieux d'investir dans un fonds indiciel traditionnel.

Quels investisseurs ont accès à ces investissements exotiques ?

Les hedge funds et le private equity sont deux des types de produits d'investissement les plus exotiques, et ils ont été traditionnellement réservés aux personnes fortunées ou aux revenus plus élevés – ce qu'on appelle les « investisseurs accrédités ». Mais la définition d'investisseur qualifié devient désormais plus inclusive.

La SEC a approuvé fin août une extension du nombre d'investisseurs qualifiés. Ces investisseurs comprennent désormais les titulaires d'une licence de courtier en valeurs mobilières d'entrée de gamme ainsi que des «employés avertis» de certaines sociétés d'investissement. Il permet également à la SEC de certifier des personnes sur la base de « certifications professionnelles, désignations » ou « autres titres délivrés par un établissement d'enseignement agréé, » que la SEC pourra déterminer ultérieurement.

Outre les hedge funds et le private equity, les investisseurs nouvellement accrédités auront également la possibilité d'investir dans des titres du marché privé, où la réglementation est plus souple que sur les marchés publics.

Selon les anciennes règles, les investisseurs accrédités étaient des particuliers qui avaient plus d'un million de dollars d'actifs nets, sans compter les maisons, ou qui a gagné au moins 200 $, 000 par an au cours des deux dernières années. Ces individus étaient supposés être plus sophistiqués ou au moins capables d'absorber les pertes.

La nouvelle définition évolue vers une définition basée sur la connaissance et pas seulement sur la richesse.

Ce n'est pas une norme déraisonnable, puisque la richesse ne confère pas la capacité d'investir judicieusement, seulement la capacité de supporter des pertes sans devenir démunis. Il semble donc judicieux de modifier une partie de la base d'investissement dans ces produits plus risqués en une norme basée sur les connaissances en matière d'investissement.

"Ils veulent également uniformiser les règles du jeu afin que tous les investisseurs raisonnablement qualifiés aient accès aux mêmes opportunités, " dit Christophe Mizer, PDG de Vivaris Capital, une société d'investissement en actifs alternatifs à La Jolla, Californie.

Bien que le mouvement ait un sens pratique, c'est aussi dans l'intérêt des grands acteurs financiers. Cela fait partie d'une poussée de l'industrie financière et de l'administration Trump pour augmenter le nombre de personnes pouvant accéder à ces produits, et donc la réserve de capitaux disponibles pour y investir.

« C'est un bon pas en avant, globalement, permettre aux particuliers de gagner en liberté dans leurs décisions d'investissement, " dit Scott San Emeterio, PDG et fondateur de BallStreet Trading. Il reconnaît, toujours, que les régulateurs devraient clairement définir la pertinence de chaque type d'investissement pour les investisseurs.

Le changement des règles d'accréditation fait suite à une décision prise plus tôt cette année par le DOL d'autoriser les plans 401 (k) parrainés par l'employeur à accéder au capital-investissement dans le cadre d'un fonds diversifié, comme un fonds à échéance.

Le fonds spéculatif Bridgewater et les magasins de capital-investissement Carlyle et Blackstone Group ont été parmi ceux qui ont soutenu l'expansion de l'accréditation, selon le Wall Street Journal. Une raison :les frais sur les produits plus exotiques restent élevés, tandis que les frais de gestion sur les fonds traditionnels sont en baisse depuis au moins deux décennies. Une partie de la raison de ces frais plus élevés est la performance supérieure réputée des fonds, ou au moins le potentiel pour des performances plus élevées.

Des investissements plus risqués sont sur la table

Alors que l'industrie financière travaille dur pour mettre ses produits exotiques sur la table, cela ne signifie pas qu'ils valent la peine d'investir. En fait, cela peut signifier l'inverse, bien que certains investisseurs pensent que l'accès à une prétendue « argent intelligent » comme le capital-investissement peut améliorer leurs rendements globaux.

« Les rendements globaux des actifs alternatifs, dont le capital-investissement, capital-risque, développement immobilier, etc. ont historiquement été plus élevés que les actions publiques, " dit Mizer, notant que certaines des différences de performance dépendent de la période de mesure du temps.

Cependant, au moins certaines preuves réfutent l'idée que ces produits sophistiqués dans leur ensemble surperforment un fonds indiciel de base Standard &Poor's 500, où les rendements ont été en moyenne d'environ 10 pour cent par an sur de longues périodes.

Par exemple, les recherches de Ludovic Phalippou à la Said Business School de l'Université d'Oxford indiquent que de 2006 au moins jusqu'à fin 2019, les performances des fonds de private equity, net de frais, correspondait seulement à celui des marchés boursiers publics.

Pour obtenir de telles performances, les investisseurs doivent généralement bloquer leur argent pendant des années, payer des frais élevés, quelles que soient les performances, et supporter des performances incohérentes, même de la part de « bons » managers. Ce sont des inconvénients importants, par rapport à l'investissement dans des sociétés cotées en bourse.

Et la nature de certaines des stratégies utilisées par le capital-investissement rend leurs fonds intrinsèquement plus risqués qu'un fonds indiciel S&P 500 ordinaire.

Pour obtenir un échantillon d'une stratégie de private equity, envisager des LBO, certes l'une des approches les plus controversées. Dans cette stratégie, une société de capital-investissement pourrait acheter une société cotée en bourse, financer l'achat avec des dettes massives. Souvent, la stratégie opératoire consiste à réduire les coûts jusqu'à l'os, la réduction du personnel et l'augmentation des charges de travail. Ensuite, l'entreprise revend l'entreprise sur le marché public, et l'entreprise rembourse lentement sa dette, si c'est possible.

Cette stratégie nécessite au moins quelques années pour être exécutée, et souvent de cinq à sept ans, pendant laquelle les fonds des investisseurs peuvent être bloqués. L'énorme endettement rend également l'entreprise plus risquée. Si l'activité fait faillite pour quelque raison que ce soit, l'entreprise peut avoir du mal à survivre. En réalité, cette mise en danger des entreprises est l'une des principales accusations portées contre les sociétés de capital-investissement.

Cependant, si l'entreprise survit, les investisseurs peuvent gagner beaucoup d'argent car cela rembourse la dette et les rendements pour les actionnaires montent en flèche. Mais succès ou échec, l'entreprise doit prendre plus de risques.

Alors les investisseurs, trop, peut prendre des risques plus élevés en échange de rendements qui correspondent uniquement à ceux auxquels les investisseurs publics peuvent accéder dans un fonds indiciel de base. Plus, les investisseurs de fonds ont une liquidité immédiate, payer des frais moins élevés, et avoir plus de transparence sur leurs investissements, par rapport au capital-investissement.

Les investisseurs doivent-ils miser sur des actifs alternatifs ?

Compte tenu des risques plus élevés et des mêmes rendements que les actions publiques, il semble que l'effet net d'investir dans certaines de ces stratégies alternatives soit d'enrichir les employés qui servent le monde de la haute finance. Alors pourquoi un investisseur achèterait-il l'un de ces produits alternatifs ?

« Lorsque vous parlez d'investisseurs ayant l'accès et la capacité d'investir dans des fonds de capital-investissement ou des fonds spéculatifs, vous parlez d'investisseurs intéressés à la fois par la diversification et la différenciation, ", dit San Emeterio.

« Les investisseurs de ce niveau sont heureux de prendre des investissements plus axés sur le risque et la croissance, parce que l'idée d'un rendement de 20 fois l'emporte sur le coût d'opportunité d'un nominal de 5% avec le S&P, " il dit. Et ce n'est pas un choix pour ce groupe.

"Ils sont susceptibles d'être assez fortement investis dans le S&P et peuvent se permettre de prendre des risques via des investissements alternatifs, en plus de ces positions en actions de base, " il dit.

Et cela semble être un plan raisonnable pour les investisseurs fortunés qui peuvent se permettre de se balancer pour les clôtures ou potentiellement tout perdre. Mais qu'en est-il des investisseurs de moyens plus modestes, tels que ceux qui peuvent être en mesure d'acheter une participation dans le capital-investissement uniquement dans le cadre de leur plan 401 (k) ?

Ces investisseurs doivent vraiment faire attention, puisqu'ils peuvent finir par payer des frais plus élevés et recevoir peu de performance en échange du privilège, selon le fonds.

« De par leur nature même, les structures de private equity et de hedge funds sont complexes et opaques pour l'investisseur moyen, " dit le Dr Robert Johnson, professeur de finance au Heider College of Business de l'Université Creighton.

En plus des frais énormes, « les rendements diffèrent considérablement selon l'entreprise et le millésime, " il dit, notant qu'offrir de tels fonds aux investisseurs de détail "est l'antithèse de la tendance à l'investissement passif en actions indicielles qui a été défendue par le regretté fondateur de Vanguard, Jack Bogle".

En bout de ligne

Les investisseurs qui peuvent se permettre de payer les frais élevés et supporter les autres inconvénients des investissements alternatifs peuvent le faire. Mais la plupart des investisseurs sont mieux servis en s'en tenant à ce qui a fait ses preuves, comme un fonds S&P 500, qui a été défendu en investissant le sommité Warren Buffett.

"L'essentiel pour les investisseurs est que les frais sont certains et les rendements sont incertains, ", dit Johnson. « Si vous pouvez minimiser les frais, vous avez une meilleure chance de maximiser les retours. Le grand gagnant est l'industrie du capital-investissement et des fonds spéculatifs. Les perdants seront le public investisseur.

Investissement

- Pourquoi les investissements devraient-ils avoir un horizon à long terme ?

- 3 conseils pour surveiller vos investissements

- 15 meilleurs investissements alternatifs

- Les quatre dangers de l'autogestion de vos investissements

- Gouvernance :pourquoi les investisseurs en crypto devraient s'en soucier

- Devriez-vous gérer vos propres investissements ?

- Quel type d'investisseur êtes-vous ?

- Pourquoi les investisseurs ne devraient jamais simplement acheter et conserver

- Critique de Masterworks.io | Investissement alternatif pour les investisseurs

-

5 raisons pour lesquelles les investisseurs débutants devraient utiliser InvestGrail

5 raisons pour lesquelles les investisseurs débutants devraient utiliser InvestGrail Alors que les besoins des gens sétendaient dans la nouvelle ère, des millions de personnes se sont tournées pour investir dans différents types dopportunités financières dans lespoir dobtenir un rende...

-

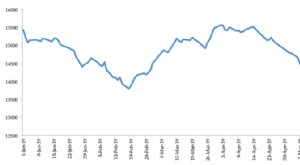

Le secteur des moyennes capitalisations se relance, mais pourquoi les investisseurs devraient-ils être prudents ?

Le secteur des moyennes capitalisations se relance, mais pourquoi les investisseurs devraient-ils être prudents ? Le secteur des moyennes capitalisations a connu une montée en flèche depuis 2017. Le segment qui a généré plus de 48,1% de rendements en 2017 a conclu 2018 à -13,4% et est actuellement à -2,0% de re...