Qu'est-ce que la théorie du grand fou ?

La théorie du plus grand imbécile déclare simplement qu'il y aura toujours un « plus grand imbécile » sur le marché qui sera prêt à payer un prix basé sur une évaluation plus élevée. entreprises comparables, et des transactions précédentes pour un titre déjà surévalué.

Les marchés sont affectés par de nombreuses croyances et attentes irrationnelles des participants au marché. Sur la base de cette prémisse, la théorie du plus grand imbécile affirme qu'il y aura toujours un investisseur, c'est-à-dire un « plus grand imbécile », qui paiera bêtement un prix plus élevé que la valeur intrinsèque d'un titre.

Pour apprendre plus, lancez le cours de finance comportementale de CFI pour tout savoir sur la théorie des jeux et l'investissement.

Investissement de la théorie du plus grand imbécile

La théorie du plus grand imbécile peut être utilisée pour concevoir une stratégie d'investissement basée sur la conviction que vous serez toujours en mesure de vendre un titre ou un actif à un prix plus élevé à un « plus grand imbécile » qui paiera un prix basé sur des multiples injustifiésTypes d'évaluation MultiplesIl Il existe de nombreux types de multiples d'évaluation utilisés dans l'analyse financière. Ils peuvent être classés en multiples de capitaux propres et en multiples de valeur d'entreprise. pour un titre ou un autre bien. Essentiellement, l'idée est que vous pouvez gagner de l'argent en spéculant sur les futures augmentations de prix car il y a toujours un plus grand imbécile prêt à payer plus que ce que vous avez payé, même si vous avez payé trop cher en fonction de la valeur intrinsèque de l'investissementValeur intrinsèqueLa valeur intrinsèque d'une entreprise (ou de tout titre d'investissement) est la valeur actuelle de tous les flux de trésorerie futurs attendus, actualisé au taux d'actualisation approprié. Contrairement aux formes relatives d'évaluation qui examinent des entreprises comparables, l'évaluation intrinsèque ne regarde que la valeur inhérente d'une entreprise en elle-même. Un investissement plus fou repose sur l'hypothèse que quelqu'un d'autre se retrouvera coincé avec un investissement lorsque la bulle spéculative éclatera enfin, au fur et à mesure que les gens commencent à réaliser que le prix attaché à un investissement est tout simplement irréaliste. La clé d'un investissement réussi avec un plus grand imbécile est simplement de s'assurer que le plus grand imbécile n'est pas vous.

L'approche de la théorie du plus grand imbécile à l'investissement, au lieu de se concentrer sur essayer de discerner avec précision le vrai, ou intrinsèque, valeur d'un investissement, se concentre sur la simple tentative de déterminer la probabilité que vous puissiez vendre l'investissement à quelqu'un d'autre pour un prix plus élevé que ce que vous avez payé .

Essentiellement, la théorie la plus folle en matière d'investissement est un type de théorie des jeux qui spécule sur ce que les autres investisseurs seront prêts à payer pour un titre. C'est un peu le contraire de ne regarder que la valeur intrinsèque d'un investissement.

La crise financière comme exemple de la théorie du plus grand imbécile

Les valorisations basées sur des multiples fortement gonflés ne peuvent se poursuivre indéfiniment. Les bulles formées par ces valorisations irrationnelles sont vouées à éclater et c'est alors qu'une crise éclate. Prenons le cas de la crise des subprimes, où les gens prenaient du crédit auprès des banques pour acheter des maisons, dans l'espoir de trouver un plus grand imbécile à l'avenir à qui ils pourraient vendre la maison à un prix plus élevé et réaliser des gains substantiels.

Cela a fonctionné pendant de nombreuses années car il semblait y avoir une réserve infinie de plus grands imbéciles. Mais éventuellement, la réserve d'imbéciles a commencé à se tarir alors que de plus en plus de gens ont commencé à voir la réalité que, « Cette maison ne vaut pas grand-chose – elle est trop chère. » Soudainement, les vendeurs, c'est à dire., les preneurs d'hypothèques, n'ont pas pu trouver d'acheteurs et les banques ont dû rayer de leur bilan une énorme quantité de crédit prêté à ces preneurs de crédit. Cela a contribué à une urgence bancaire à l'échelle nationale et a finalement conduit à la pire récession depuis des décennies.

Le but de la théorie du plus grand imbécile n'est pas vraiment de fournir aux investisseurs une stratégie de trading basée sur la recherche d'imbéciles, mais plus juste pour aider à expliquer comment des bulles spéculatives peuvent se former.

Comment éviter d'être un « plus grand imbécile »

- Ne suivez pas aveuglément le troupeau, payer des prix de plus en plus élevés pour quelque chose sans aucune bonne raison.

- Faites vos recherches et suivez un plan.

- Adoptez une stratégie d'investissement à long terme pour éviter les bulles.

- Diversifiez votre portefeuille.Ligne d'allocation de capital (CAL) et portefeuille optimalGuide étape par étape pour construire la frontière du portefeuille et la ligne d'allocation de capital (CAL). La ligne d'allocation de capital (CAL) est une ligne qui représente graphiquement le profil risque-rendement des actifs risqués, et peut être utilisé pour trouver le portefeuille optimal.

- Contrôlez votre cupidité et résistez à la tentation d'essayer de gagner beaucoup d'argent en peu de temps.

- Comprenez qu'il n'y a rien de sûr sur le marché, pas même l'inflation continue des prix.

Pour apprendre plus, lancer le cours de finance comportementale de CFI pour éviter les pièges courants.

Autres termes connexes

- Méthodes d'évaluation entreprises comparables, et transactions précédentes

- Ratio cours/bénéficesRatio cours/bénéficesLe ratio cours/bénéfices (ratio P/E est la relation entre le cours de l'action d'une entreprise et le bénéfice par action. Il donne une meilleure idée de la valeur d'une entreprise.

- Analyse des multiplesAnalyse des multiplesL'analyse des multiples est une technique d'évaluation qui utilise différentes mesures financières de sociétés comparables pour évaluer une société cible.

- Comment lire les graphiques boursiersComment lire les graphiques boursiersSi vous envisagez de négocier activement des actions en tant qu'investisseur boursier, alors vous devez savoir lire les graphiques boursiers. Même les traders qui utilisent principalement l'analyse fondamentale pour sélectionner les actions dans lesquelles investir utilisent encore souvent l'analyse technique du mouvement des cours des actions pour déterminer des achats et des ventes spécifiques, graphique boursier

investir

- Qu'est-ce que la théorie des prix d'arbitrage?

- Qu'est-ce que la théorie de la non-pertinence des dividendes ?

- Qu'est-ce que la théorie des entités ?

- Qu'est-ce que la théorie de l'ordre hiérarchique ?

- Qu'est-ce que la phase d'accumulation ?

- Qu'est-ce que l'effet d'entraînement ?

- Qu'est-ce que le marché des appels ?

- Qu'est-ce que la courbe de crédit ?

- Qu'est-ce que la théorie de la boîte de Darvas ?

-

Qu'est-ce que la théorie de la marche aléatoire ?

Qu'est-ce que la théorie de la marche aléatoire ? La théorie de la marche aléatoire, ou lhypothèse de la marche aléatoire, est un modèle mathématiqueTypes de modèles financiersLes types les plus courants de modèles financiers incluent :modèle DCF, mo...

-

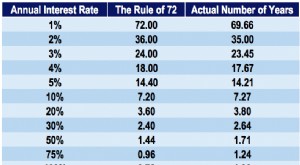

Qu'est-ce que la règle de 72 ?

Qu'est-ce que la règle de 72 ? En finance, la règle de 72 est une formule qui estime le temps quil faut pour quun investissement double en valeur, obtenir un taux de rendement annuel fixeTaux de rendementLe taux de rendement (ROR) ...