Qu'est-ce que l'ex-ante ?

Ex-ante est un mot latin qui signifie « avant l'événement ». Le terme est couramment utilisé sur les marchés financiers pour désigner la prédiction d'événements tels que les paramètres économiques et financiers. Par exemple, ex-ante s'applique lors de la prévision des rendements d'un titre.

Les analystes utilisent des facteurs fondamentaux pour déterminer les rendements attendus, puis les comparent aux performances réelles du titre. Cependant, ex ante n'est pas toujours précis car la prédiction ne tient pas compte des variables inattendues, et le marché est sensible aux chocs qui modifient les rendements d'un titre.

Comment ça fonctionne

L'analyse ex ante fait référence à la prédiction d'un événement avant qu'il ne se produise réellement, ou avant que les participants à cet événement ne prennent connaissance des faits. Dans le monde financier, ex-ante est le rendement que les investisseurs s'attendent à tirer d'un portefeuille d'investissementPortefeuille d'investissementUn portefeuille d'investissement est un ensemble d'actifs financiers détenus par un investisseur qui peut inclure des obligations, actions, devises, Trésorerie et équivalents de trésorerie, et les marchandises. Plus loin, il fait référence à un groupe d'investissements qu'un investisseur utilise afin de réaliser un profit tout en s'assurant que le capital ou les actifs sont préservés. Le terme peut également s'appliquer lors du calcul des estimations de bénéfices d'une unité commerciale entière ou d'une unité individuelle. Le résultat réel n'est pas connu avec certitude, mais faire la prédiction des rendements attendus sert de base pour comparer les performances prévues et les performances réelles.

Des prédictions ex ante peuvent également être faites lorsqu'une fusion devrait être initiée. Les prévisions sont liées aux économies de coûts qui résulteront de la fusion, ainsi que les synergies possiblesM&A SynergiesM&A Synergies se produisent lorsque la valeur d'une société fusionnée est supérieure à la somme des deux sociétés individuelles. 10 façons d'estimer les synergies opérationnelles dans les opérations de M&A sont :1) analyser les effectifs, 2) rechercher des moyens de consolider les fournisseurs, 3) évaluer les éventuelles économies de siège ou de loyer 4) estimer la valeur économisée par partage dont bénéficiera l'entité fusionnée une fois l'opération de fusion réalisée.

Bien que les prédictions puissent se produire ex ante, elles peuvent également intervenir immédiatement après la réalisation de la transaction, mais il existe une incertitude sur les performances attendues. Alors que l'événement réel (la fusion) s'est déjà produit, l'analyse ex ante se concentre sur l'événement majeur à venir après la fusion. De tels événements peuvent inclure des rapports sur les bénéficesEarnings GuidanceUne orientation sur les bénéfices est l'information fournie par la direction d'une société cotée en bourse concernant ses résultats futurs attendus, y compris les estimations, l'évolution des cours de l'action, domination de l'industrie, etc.

Incertitude de l'analyse ex-ante

Prédire les rendements attendus d'un titre ou d'un investissement est souvent une tâche difficile, notamment en raison de l'imprévisibilité du marché. Certains analystes peuvent tenter de tenir compte des variables attendues sur le marché, mais les prévisions peuvent parfois manquer les objectifs en raison de chocs externes qui affectent les marchés financiers. Par conséquent, l'analyse ex ante ne peut pas être entièrement fiable lors de la prise de décisions financières.

Taux d'intérêt ex-ante

Le taux d'intérêt ex ante est le taux d'intérêt réel calculé avant le taux d'inflation réelInflationL'inflation est un concept économique qui fait référence à l'augmentation du niveau des prix des biens sur une période donnée. La hausse du niveau des prix signifie que la monnaie dans une économie donnée perd du pouvoir d'achat (c'est-à-dire, on peut en acheter moins avec le même montant). est connu. C'est le taux d'intérêt coté sur les prêts et les obligations, et il ne tient pas compte du taux d'inflation. Par exemple, si une banque vous prête 100 $ à un taux d'intérêt de 10 %, vous pouvez vous attendre à payer 10 $ d'intérêts sans ajustement pour le taux d'inflation.

Le prêteur suppose que le taux d'inflation sera nul, et s'attend à recevoir 110 $ après l'expiration de la durée de remboursement du prêt. En supposant que le taux d'intérêt réel s'avère être de 10 % (le même que le taux d'intérêt facturé), le taux d'intérêt réel sera de zéro au lieu des 10 % attendus.

Lorsque le prêteur a avancé le prêt à l'emprunteur, le taux d'inflation était inconnu, et le prêteur a prédit que le taux d'inflation serait nul. Par conséquent, sur la base de cette hypothèse, Taux nominal =Taux réel =10 %. Il s'agit du taux d'intérêt ex ante car il a été déterminé avant que le taux d'intérêt réel ne soit connu du prêteur.

Le taux d'inflation pendant la durée du prêt n'est connu qu'une fois le prêt remboursé, que l'on appelle les intérêts réels ex post sur le prêt. Dans ce cas, le taux d'intérêt ex post est calculé comme suit :Taux nominal – Taux d'inflation réel (10 % – 10 % =0 %).

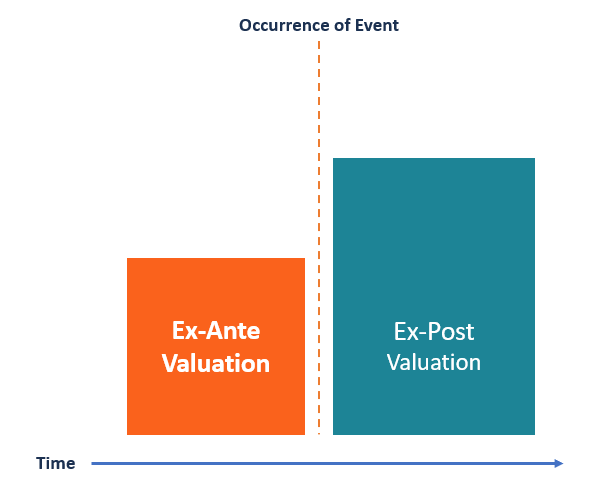

Ex-ante vs ex-post

Après la survenance d'un événement prédit, le résultat prévu (ex-ante) peut être comparé au résultat réel (ex-post). Les informations ex post permettent à la société d'investissement d'évaluer ses performances réelles par rapport à la manière dont elle prévoyait d'atteindre le résultat. Le résultat réel peut également aider l'investisseur à affiner son processus de prédiction et à obtenir des informations supplémentaires sur la manière de rapprocher les prédictions du résultat réel.

Davantage de ressources

CFI propose la certification Financial Modeling &Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)® La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à acquérir la confiance dont vous avez besoin dans votre carrière en finance. Inscrivez-vous aujourd'hui ! programme de certification pour ceux qui cherchent à faire passer leur carrière au niveau supérieur. Pour continuer à apprendre et à progresser dans votre carrière, les ressources suivantes vous seront utiles :

- Taux d'intérêt annuel effectifTaux d'intérêt annuel effectifLe taux d'intérêt annuel effectif (TEAR) est le taux d'intérêt qui est ajusté pour être composé sur une période donnée. Tout simplement, l'efficace

- Méthodes de prévisionMéthodes de prévisionTop Méthodes de prévision. Dans cet article, nous expliquerons quatre types de méthodes de prévision des revenus que les analystes financiers utilisent pour prédire les revenus futurs.

- Taux de rentabilité interne (TRI)Taux de rentabilité interne (TRI) Le taux de rentabilité interne (TRI) est le taux d'actualisation qui met à zéro la valeur actuelle nette (VAN) d'un projet. En d'autres termes, il s'agit du taux de rendement annuel composé attendu qui sera obtenu sur un projet ou un investissement.

- Investir :Guide du débutantInvestissement :Guide du débutantLe guide Investir pour les débutants de CFI vous apprendra les bases de l'investissement et comment commencer. En savoir plus sur les différentes stratégies et techniques de trading

investir

- Qu'est-ce qu'un Hurdle Rate ?

- Qu'est-ce qu'un taux d'intérêt ?

- Qu'est-ce qu'un taux de rendement ?

- Qu'est-ce que le taux de rendement annualisé ?

- Qu'est-ce qu'un échange des Bermudes ?

- Qu'est-ce qu'un échange d'appels ?

- Qu'est-ce qu'un taux croisé ?

- Qu'est-ce qu'un taux de combustion ?

- Qu'est-ce que le LIBOR ?

-

Qu'est-ce que le LIBOR ?

Qu'est-ce que le LIBOR ? LIBOR, qui est un acronyme de London Interbank Offer Rate, fait référence au taux dintérêtTaux dintérêtUn taux dintérêt fait référence au montant facturé par un prêteur à un emprunteur pour toute form...

-

Qu'est-ce qu'un Par Bond ?

Qu'est-ce qu'un Par Bond ? Une obligation nominale fait référence à une obligation qui se négocie actuellement à sa valeur nominale. Lobligation est assortie dun taux de couponTaux de couponUn taux de coupon est le montant des ...