Marché primaire

Qu'est-ce qu'un marché primaire ?

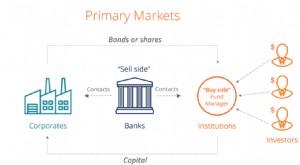

Un marché primaire est une source de nouveaux titres. Souvent en échange, c'est là que les entreprises, Gouvernements, et d'autres groupes vont se financer par le biais de titres de créance ou d'actions. Les marchés primaires sont facilités par des groupes de souscription composés de banques d'investissement qui fixent une fourchette de prix de départ pour un titre donné et supervisent sa vente aux investisseurs.

Une fois la vente initiale terminée, la poursuite des négociations est effectuée sur le marché secondaire, où la majeure partie des échanges commerciaux a lieu chaque jour.

Points clés à retenir

- Sur le marché primaire, de nouvelles actions et obligations sont vendues au public pour la première fois.

- Dans un marché primaire, les investisseurs peuvent acheter des titres directement auprès de l'émetteur.

- Les types d'émissions sur le marché primaire comprennent une offre publique initiale (IPO), un placement privé, une question de droits, et une attribution privilégiée.

- Les bourses représentent plutôt des marchés secondaires, où les investisseurs achètent et vendent les uns aux autres.

- Après leur émission sur le marché primaire, les titres sont négociés entre investisseurs sur ce que l'on appelle le marché secondaire - essentiellement, les bourses familières.

Marché primaire

Comprendre les marchés primaires

Le marché primaire est celui où les titres sont créés. C'est sur ce marché que les entreprises vendent ou lancent (dans le jargon de la finance) de nouvelles actions et obligations au public pour la première fois.

Les entreprises et les entités gouvernementales vendent de nouvelles émissions d'actions ordinaires et privilégiées, obligations d'entreprises et obligations d'État, Remarques, et des factures sur le marché primaire pour financer des améliorations commerciales ou étendre les opérations. Bien qu'une banque d'investissement puisse fixer le prix initial des titres et percevoir une commission pour faciliter les ventes, l'essentiel de l'argent récolté grâce à la vente va à l'émetteur.

Le marché primaire n'est pas un lieu physique; il reflète davantage la nature des marchandises. La principale caractéristique déterminante d'un marché primaire est que les titres y sont achetés directement auprès d'un émetteur, au lieu d'être achetés auprès d'un acheteur ou d'un investisseur précédent, "d'occasion" pour ainsi dire.

Les investisseurs paient généralement moins pour les titres sur le marché primaire que sur le marché secondaire.

Toutes les émissions sur le marché primaire sont soumises à une réglementation stricte. Les entreprises doivent déposer des déclarations auprès de la Securities and Exchange Commission (SEC) et d'autres agences de valeurs mobilières et doivent attendre que leurs déclarations soient approuvées avant de pouvoir les proposer à la vente aux investisseurs.

Une fois l'offre initiale terminée, c'est-à-dire toutes les actions ou obligations sont vendues—ce marché primaire se ferme. Ces titres commencent alors à être négociés sur le marché secondaire.

Types de problèmes de marché primaire

Une introduction en bourse, ou introduction en bourse, est un exemple de titre émis sur un marché primaire. Une introduction en bourse se produit lorsqu'une entreprise privée vend des actions au public pour la première fois, un processus connu sous le nom de « devenir public ». Le processus, y compris le prix d'origine des actions nouvelles, est fixé par une banque d'investissement désignée, embauché par la société pour effectuer la souscription initiale d'un titre en particulier.

Par exemple, la société ABCWXYZ Inc. embauche cinq sociétés de souscription pour déterminer les détails financiers de son introduction en bourse. Les preneurs fermes précisent que le prix d'émission de l'action sera de 15 $. Les investisseurs peuvent alors acheter l'introduction en bourse à ce prix directement auprès de la société émettrice. C'est la première opportunité qu'ont les investisseurs d'apporter du capital à une entreprise par le biais de l'achat de ses actions. Les fonds propres d'une entreprise sont constitués des fonds générés par la vente d'actions sur le marché primaire.

Une offre de droits (émission) permet aux entreprises de lever des capitaux supplémentaires sur le marché primaire après avoir déjà fait entrer les titres sur le marché secondaire. Les investisseurs actuels se voient offrir des droits au prorata des actions qu'ils possèdent actuellement, et d'autres peuvent investir à nouveau dans des actions nouvellement émises.

D'autres types d'offres d'actions sur le marché primaire comprennent le placement privé et l'attribution préférentielle. Le placement privé permet aux entreprises de vendre directement à des investisseurs plus importants tels que des fonds spéculatifs et des banques sans rendre les actions accessibles au public. L'attribution préférentielle offre des actions à des investisseurs sélectionnés (généralement des hedge funds, banques, et fonds communs de placement) à un prix spécial non disponible pour le grand public.

De la même manière, les entreprises et les gouvernements qui souhaitent générer du capital d'endettement peuvent choisir d'émettre de nouvelles obligations à court et à long terme sur le marché primaire. De nouvelles obligations sont émises avec des taux de coupon qui correspondent aux taux d'intérêt en vigueur au moment de l'émission, qui peuvent être supérieurs ou inférieurs à ceux offerts par les obligations préexistantes.

Marché primaire vs marché secondaire

Le marché primaire fait référence au marché où les titres sont créés et émis pour la première fois, tandis que le marché secondaire est celui sur lequel ils sont échangés par la suite entre les investisseurs.

Prendre, par exemple, Bons du Trésor américain - les obligations, factures, et les billets émis par le gouvernement américain. Le Département du Trésor annonce les nouvelles émissions de ces titres de créance à intervalles réguliers et les vend aux enchères, qui ont lieu plusieurs fois dans l'année. Ceci est un exemple du marché primaire en action.

Maintenant, disons que certains des investisseurs qui ont acheté des obligations ou des bons du gouvernement lors de ces enchères — ce sont généralement des investisseurs institutionnels, comme les maisons de courtage, banques, les fonds de pension, ou des fonds d'investissement, veulent les vendre. Ils les proposent en bourse ou sur des marchés comme le NYSE, Nasdaq, ou en vente libre (OTC), où d'autres investisseurs peuvent les acheter. Ces bons du Trésor américain sont maintenant sur le marché secondaire.

Les investisseurs individuels peuvent acheter des bons du Trésor américain nouvellement émis directement auprès du gouvernement via TreasuryDirect, un marché électronique et un système de compte en ligne. Cela peut leur faire économiser de l'argent sur les commissions de courtage et autres frais d'intermédiaire.

Avec des actions, la distinction entre les marchés primaire et secondaire peut sembler un peu plus floue. Essentiellement, le marché secondaire est ce qu'on appelle communément « le marché boursier, " les bourses où les investisseurs achètent et vendent des actions les uns des autres. Mais en fait, une bourse peut être le site à la fois d'un marché primaire et d'un marché secondaire.

Par exemple, lorsqu'une entreprise fait ses débuts publics à la Bourse de New York (NYSE), la première offre de ses actions nouvelles constitue un marché primaire. Les actions qui se négocient par la suite, avec leurs prix cotés quotidiennement sur le NYSE, font partie du marché secondaire.

Les marchés secondaires sont en outre divisés en deux types :

- Un marché aux enchères, un système à la criée où les acheteurs et les vendeurs se rassemblent en un seul endroit et annoncent les prix auxquels ils sont prêts à acheter et vendre leurs titres

- Un marché de concessionnaires, dans lequel les participants au marché sont rejoints par des réseaux électroniques. Les concessionnaires détiennent un inventaire de sécurité, alors soyez prêt à acheter ou à vendre avec les participants du marché.

La distinction clé entre les marchés primaire et secondaire :le vendeur ou la source des titres. Dans un marché primaire, c'est l'émetteur des actions ou des obligations ou quel que soit l'actif. Sur un marché secondaire, c'est un autre investisseur ou propriétaire. Lorsque vous achetez un titre sur le marché primaire, vous achetez une nouvelle émission directement auprès de l'émetteur, et c'est une transaction unique. Lorsque vous achetez un titre sur le marché secondaire, l'émetteur initial de ce titre, qu'il s'agisse d'une entreprise ou d'un gouvernement, ne prend aucune part et ne partage pas le produit.

En bref, les titres sont acheté sur le marché primaire. Ils Commerce sur le marché secondaire.

Exemples de marchés primaires

En juin 2017, la République d'Argentine a annoncé qu'elle vendait 2,75 milliards de dollars de dette dans le cadre d'une vente d'obligations en deux parties en dollars américains. Le financement était destiné à des fins de gestion du passif. Les co-assureurs comprenaient Morgan Stanley, Banque d'Amérique, Merrill Lynch, Banque Allemande, et Crédit Suisse. C'était la première fois qu'un gouvernement mal noté – l'Argentine n'était revenue sur les marchés de la dette que l'année précédente après que des défauts massifs l'avaient empêchée pendant un certain temps – proposait des obligations centenaires (qui arrivent à échéance dans 100 ans).

L'offre publique initiale de Facebook

L'offre publique initiale de Facebook (FB) Inc. en 2012 était, à l'époque, la plus grande introduction en bourse d'une entreprise en ligne et les plus grandes introductions en bourse dans le secteur de la technologie dans l'histoire des États-Unis. Les attentes étaient élevées :de nombreux investisseurs pensaient que la valeur de l'action augmenterait très rapidement sur le marché secondaire en raison de la popularité et du succès rapide de l'entreprise. En raison de la forte demande sur le marché primaire, les preneurs fermes ont fixé le prix de l'action à 38 $ par action, au sommet de la fourchette ciblée de 35 à 38 $, et a augmenté le niveau d'offre d'actions de 25 % à 421 millions d'actions. La valorisation des actions est devenue 104 milliards de dollars, la plus grande de toutes les sociétés nouvellement ouvertes.

Bien que Facebook ait levé 16 milliards de dollars sur le marché primaire, l'action n'a pas beaucoup augmenté en valeur le jour de l'introduction en bourse :elle a clôturé à 38,23 $ après la vente de 460 millions d'actions et un chiffre d'affaires supérieur à 100 %. Facebook a en fait baissé considérablement plus tard en 2012, atteignant un creux historique de 17,73 $ le 4 septembre, 2012.

Mais il s'est rétabli, grâce en partie à la forte concentration de l'entreprise sur sa plate-forme mobile.

Si vous avez investi 10 $, 000 dans l'entreprise lors de son introduction en bourse, vous auriez reçu 263 actions ordinaires de Facebook. Au 21 avril, 2021, ces actions se vendaient 301 $ pièce, faire valoir votre investissement de 79 $, 163. Rétrospectivement, cet achat sur le marché primaire de 38 $ par action semble être une remise assez importante.

FAQ sur le marché primaire

Qu'est-ce que le marché primaire et le marché secondaire ?

Le marché primaire et le marché secondaire sont tous deux des aspects d'un système financier capitaliste, dans lequel l'argent est collecté par l'achat et la vente de titres—actifs financiers comme les actions et les obligations. De nouveaux titres sont émis (créés) et vendus aux investisseurs pour la première fois sur le marché primaire. Après, les investisseurs négocient ces titres sur le marché secondaire.

Le marché primaire est également appelé marché des nouvelles émissions. Le marché secondaire est ce que nous appelons communément le marché boursier ou la bourse.

Quels sont les types de marchés primaires ?

Il existe un marché primaire pour à peu près tous les types d'actifs financiers. Les plus importants sont le marché boursier primaire, le marché obligataire primaire, et le marché hypothécaire primaire.

Les types les plus courants de problèmes sur le marché primaire comprennent :

- Offre publique initiale (IPO) :lorsqu'une entreprise émet des actions au public pour la première fois

- Émission/offre de droits :offre aux actionnaires actuels de la société d'acheter des actions nouvelles supplémentaires à prix réduit.

- Placement privé :émission d'actions de société à une personne physique, personne morale, ou un petit groupe d'investisseurs—généralement institutionnels ou accrédités—au lieu d'être émis sur le marché public.

- Attribution préférentielle :actions offertes à un groupe particulier à un prix spécial ou réduit, différent du cours de l'action cotée en bourse

Quel est le rôle du marché primaire ?

Le marché primaire est comme un bal de débutantes ou un mariage :il marque le lancement d'un nouveau titre, une action d'entreprise ou une obligation, sur le marché financier. Les marchés primaires permettent aux entreprises et aux gouvernements d'attirer des investisseurs et de lever des fonds pour payer leurs dettes ou se développer. Ils permettent également aux investisseurs disposant d'actifs d'investir leur argent, générer des revenus, ou entrez au rez-de-chaussée d'une jeune entreprise prometteuse.

Quel est le marché primaire et le marché secondaire en Inde ?

Les marchés primaire et secondaire en Inde fonctionnent comme partout : Sur le marché primaire, l'investisseur achète des actions ou des obligations directement auprès d'une entreprise dans le cadre d'une opération unique ; sur le marché secondaire, les investisseurs achètent et vendent les actions et obligations entre eux, et peut le faire un nombre infini de fois.

En Inde, lorsque les entreprises souhaitent entrer en bourse et établir un marché primaire pour leurs actions, ils doivent obtenir l'approbation du Securities and Exchange Board of India (SEBI), l'équivalent de la SEC aux États-Unis, l'Inde offre également un type unique d'émission sur le marché primaire, appelé Placement Institutionnel Qualifié. Le QIP permet à une société cotée en Inde de lever des capitaux sur les marchés intérieurs sans avoir à soumettre de dossier au gouvernement. En échange de ce gain de temps et d'argent, les fonds doivent être levés auprès d'investisseurs indiens institutionnels ou accrédités.

Le marché secondaire en Inde comprend le Bombay Stock Exchange (BSE), et la National Stock Exchange (NSE), les deux bourses les plus négociées du sous-continent.

La ligne de fond

Un marché primaire est un lieu figuratif où les titres font leurs débuts, où de nouvelles obligations et actions d'entreprises sont émises pour être vendues aux investisseurs pour la première fois. Ils sont vendus par les entreprises, Gouvernements, ou d'autres entités qui les délivrent, souvent avec l'aide de banques d'investissement, qui souscrivent les nouvelles émissions, fixer leur prix et superviser leur lancement.

Il existe un marché primaire pour la plupart des types d'actifs, les actions (actions) et les obligations étant les plus courantes. Et il existe plusieurs types différents de problèmes liés au marché primaire. Les plus connues sont les introductions en bourse. D'autres comprennent des placements privés et des offres de droits.

La plupart des acheteurs du marché primaire sont des investisseurs institutionnels, bien que les investisseurs individuels puissent facilement accéder à certaines offres, comme les nouvelles obligations du Trésor américain.

Après leur émission sur le marché primaire, actions existantes, obligations, et d'autres titres sont négociés entre investisseurs sur ce qu'on appelle le marché secondaire — essentiellement, les bourses et marchés boursiers familiers.

bourse

-

Marché liquide

Marché liquide Quest-ce quun marché liquide ? Un marché liquide avec de nombreux acheteurs et vendeurs disponibles et des coûts de transaction relativement bas. Les détails de ce qui rend un marché liquide peuvent...

-

Marché primaire vs marché secondaire - Différences à connaître

Marché primaire vs marché secondaire - Différences à connaître Savez-vous quest-ce quun marché primaire ? Quest-ce quun marché secondaire ? Si oui, super ! Si ce nest pas le cas, nous sommes ici pour discuter des différences clés entre le marché primaire et le ma...