Puis-je obtenir un crédit auto après avoir acheté une maison ?

Se qualifier pour un prêt immobilier est plus difficile que se qualifier pour un financement automobile. Non seulement le prix moyen d'une maison et le montant de l'hypothèque sont-ils plus élevés que le prêt ou la location automobile moyen, l'achat d'une maison nécessite une analyse de crédit plus rigoureuse. Les concessionnaires automobiles et les prêteurs ont également des normes de crédit et un processus d'approbation, mais sont généralement plus indulgents que les souscripteurs de prêts immobiliers. Vous n'aurez probablement aucun problème à acheter une voiture après l'achat d'une maison s'il vous reste un bon crédit et des liquidités après l'achat de votre maison.

Principaux facteurs affectant le financement automobile

Vous avez déjà terminé la plus difficile des deux tâches si vous achetez une voiture après avoir acheté une maison. Chaque dollar que vous dépensez en factures mensuelles, y compris les paiements automatiques, diminue votre pouvoir d'achat pour une maison. Cependant, se qualifier pour un prêt automobile fonctionne un peu différemment.

Votre ratio dette/revenu, ou le pourcentage du revenu brut consacré aux factures mensuelles, est moins important pour les prêteurs automobiles. Les sociétés de financement automobile sont plus concernées par :

- Acompte ou valeur d'échange d'une voiture d'occasion

- Durée de la période de remboursement du prêt auto

- Pointage de crédit

Prêteurs automobiles et DTI

En général, plus votre pointage de crédit est bas, plus le DTI autorisé est bas. Par exemple, un DTI de 36 pour cent est considéré comme sain. Il comprend vos dettes mensuelles récurrentes, comme les versements hypothécaires, et le nouveau prêt automobile proposé. Un excellent crédit peut vous permettre d'étendre votre DTI jusqu'à 40 pour cent.

Les prêteurs incluent également le paiement d'assurance proposé sur le nouveau véhicule. Ensemble, le paiement de la voiture neuve, le taux d'assurance mensuel et les autres dettes récurrentes ne doivent pas dépasser 50 pour cent de votre revenu brut, dit Auto Crédit Express. Cependant, les prêteurs à mauvais crédit sont concernés par un ratio supplémentaire – paiement/revenu. Les prêteurs préfèrent un PTI ne dépassant pas 15 %, ce qui signifie que le paiement de votre voiture et votre assurance automobile ne peuvent pas dépasser 15 pour cent de votre salaire mensuel.

Acompte et effets d'échange

Votre acompte, qui peut inclure la valeur de reprise d'un véhicule ancien, réduit le montant financé et le risque du prêteur. Plus vous pouvez investir dans l'achat de votre voiture, meilleures sont les conditions et le paiement du prêt. Un acompte plus élevé réduit également vos ratios DTI et PTI globaux, facilitant la qualification.

Si vous avez dépensé une grande partie de vos réserves pour acheter une maison et qu'il vous reste peu ou rien pour un acompte, vous pourriez avoir du mal à obtenir un prêt automobile avec un crédit moins que stellaire. Vous pouvez également avoir des difficultés à acheter une voiture si vos paiements de prêt immobilier ne vous permettent pas d'économiser suffisamment pour une mise de fonds saine de 20 %. Plus loin, les acheteurs de voitures neuves ont plus de mal à accumuler 20 % en raison de la hausse des prix des voitures neuves.

Des prêts plus longs équivalent à des paiements inférieurs

Étirer les versements hypothécaires sur 30 ans donne le paiement mensuel le plus bas. Bien que les prêteurs automobiles ne soient pas aussi généreux avec les périodes de remboursement des voitures, le même principe s'applique. Rembourser sa voiture sur une plus longue période réduit la mensualité, facilitant la qualification. Cependant, cela augmente également les intérêts que vous payez sur le prêt auto. À long terme, vous payez plus pour la voiture avec une durée de remboursement plus longue.

Bien que vous puissiez potentiellement financer une nouvelle voiture pendant sept à neuf ans, vous devez opter pour la voiture et le prêt qui vous permettront de la rembourser dans les plus brefs délais, comme deux ans.

Problèmes de crédit à comprendre

Les prêts que vous contractez pour l'achat d'une voiture après l'achat d'une maison peuvent entraîner une baisse temporaire de votre cote de crédit. L'impact négatif sur les scores varie, mais diminue généralement avec le temps à mesure que vous effectuez les paiements de la maison. Les paiements manqués ou en retard de 30 jours ont un impact plus grave sur les scores et peuvent vous empêcher de financer complètement une voiture, surtout s'il a été récemment signalé.

Excellent crédit, entre 720 et 850, se traduit par les meilleurs taux d'intérêt et les mensualités les plus basses, selon myFICO. Bien que vous puissiez obtenir un financement avec un mauvais crédit – entre 620 et 500 – cela vous coûtera beaucoup plus cher, augmenter votre taux d'intérêt de plus de 10 pour cent et rendre beaucoup plus difficile l'admissibilité.

financement de la maison

-

Comment réduire une facture Verizon FiOS

Comment réduire une facture Verizon FiOS Un homme regarde la télévision sur son système de cinéma maison Le service FiOS de Verizon est censé être un forfait qui permet à labonné déconomiser de largent. En 2014, il a groupé le téléphone, Se...

-

Quelle est l'importance de la date sur un chèque personnel?

Quelle est l'importance de la date sur un chèque personnel? Une banque peut encaisser nimporte quel chèque si elle pense quil est valide et quil y a des fonds pour le couvrir. La date dun chèque personnel ou professionnel peut dicter la dernière possibilité d...

-

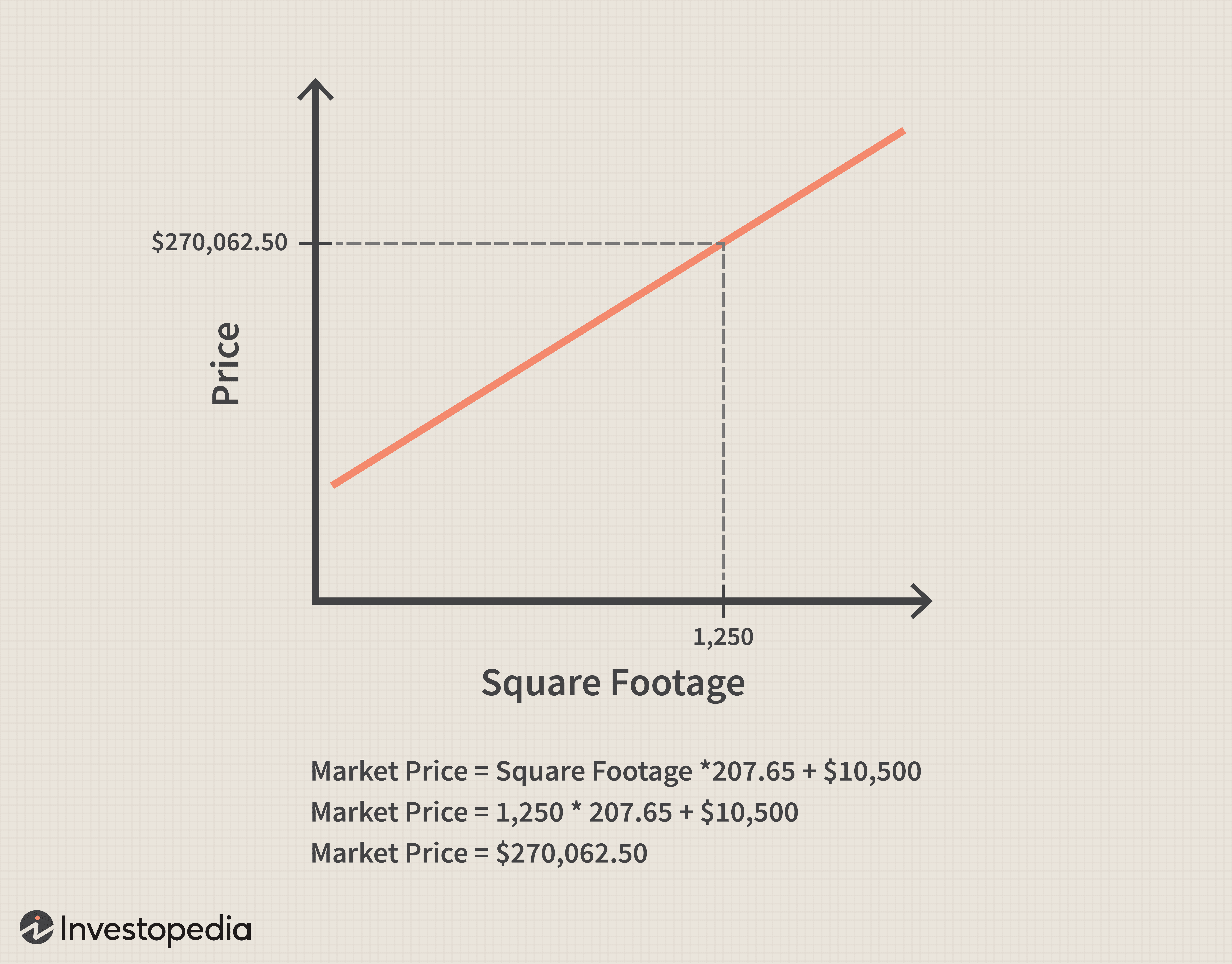

Définition de la relation linéaire

Définition de la relation linéaire Quest-ce quune relation linéaire ? Une relation linéaire (ou association linéaire) est un terme statistique utilisé pour décrire une relation linéaire entre deux variables. Les relations linéaires p...

-

Comment reconstituer votre épargne d'urgence

Cest une période difficile pour des millions dAméricains traversant une crise après lautre en 2020. Limpact a été stupéfiant, et pour beaucoup, leurs économies nen sont pas sorties indemnes. « Les é...