4 fonds de dividendes et de revenu Vanguard hautement cotés

Avant-garde

Les investisseurs qui cherchent à établir la partie revenu de leur portefeuille le font souvent via des fonds. Après tout :si un revenu fiable est une priorité, vous appréciez probablement aussi la stabilité - et un ensemble diversifié d'avoirs en fournira bien plus que quelques actions individuelles.

Bien qu'il existe certainement une grande variété d'options, ceux qui cherchent à maintenir des coûts bas mais une qualité élevée feraient bien d'examiner certains fonds de dividendes et de revenu de Vanguard.

Le nom de Vanguard est inextricablement lié à ses frais très bas; 9 fonds communs de placement Vanguard sur 10 évalués par le cabinet de recherche indépendant CFRA ont des ratios de dépenses inférieurs à 0,30 %.

Mais ne dormez pas sur la qualité des produits Vanguard. Près de 60 % de ses fonds communs de placement obtiennent une note de quatre ou cinq étoiles de la CFRA.

Aujourd'hui, nous allons nous plonger dans quatre fonds de dividendes et de revenu Vanguard qui se targuent à la fois de frais peu élevés et de notations élevées. Todd Rosenbluth, Responsable de la recherche sur les ETF et les fonds communs de placement du CFRA, appelle ces quatre fonds "des exemples d'appel, pourtant différent, fonds d'actions en fonction de notre risque, récompense, et l'analyse des coûts."

Les données sont en date du 22 mars. Les rendements des fonds d'actions représentent le rendement des 12 derniers mois. Les rendements des fonds obligataires sont des rendements SEC, qui reflètent les intérêts gagnés après déduction des dépenses du fonds pour la période de 30 jours la plus récente.

Vanguard Dividend Appreciation Index Fund Admiral

Getty Images

- Catégorie de fonds : Grand mélange

- Actifs sous gestion : 54,5 milliards de dollars

- Rendement du dividende : 1,6%

- Dépenses : 0,08 %, ou 8 $ pour chaque 10 $, 000 investis

Vanguard Dividend Appreciation Index Fund Admiral (VDADX, 39,14 $) est un fonds commun de placement passif qui suit un indice de sociétés américaines à grande capitalisation qui ont augmenté leurs dividendes au fil du temps. Spécifiquement, chaque constituant a amélioré son paiement pendant au moins 10 années consécutives.

Inscrivez-vous à la lettre électronique GRATUITE Investing Weekly de Kiplinger pour les actions, Recommandations d'ETF et de fonds communs de placement, et d'autres conseils d'investissement.

Le portefeuille de VDADX se compose d'un mélange d'actions de croissance et de valeur d'entreprises qui démontrent à la fois la capacité et l'engagement d'augmenter leurs dividendes au fil du temps. Par conséquent, Les actionnaires de VDADX obtiennent des grandes capitalisations de qualité, notamment Microsoft (MSFT) et Walmart (WMT).

Les principaux avoirs du secteur à l'heure actuelle sont la consommation discrétionnaire (23 %) et les produits industriels (21 %), avec une pondération de 15 % dans la santé également. La technologie représente 12% des actifs, mais c'est moins de la moitié de ce que vous trouverez dans le S&P 500. C'est typique du VDADX, ce qui signifie que les performances peuvent parfois être à la traîne par rapport à une référence comme le S&P 500 ou le Nasdaq Composite lorsque la croissance est favorable.

Mais c'est généralement ce à quoi vous pouvez vous attendre des fonds de dividendes et de revenu. C'est bon. Vous obtenez toujours un solide, produit à faible coût qui peut produire des résultats décents à long terme tout en prenant des risques inférieurs à la moyenne.

« La notation cinq étoiles de VDADX est due à son profil de risque faible, sur la base de ses avoirs et de ses performances, ainsi que son taux de dépenses extrêmement bas de 0,08 %, " dit Rosenbluth.

En savoir plus sur VDADX sur le site du fournisseur Vanguard.

Fonds de croissance des dividendes Vanguard

Getty Images

- Catégorie de fonds : Grand mélange

- Actifs sous gestion : 45,6 milliards de dollars

- Rendement du dividende : 1,6%

- Dépenses : 0,27%

Si vous préférez un manager humain à la barre, Fonds de croissance des dividendes Vanguard (VDIGX, 33,96 $) est un produit géré activement qui offre une exposition à un mélange diversifié de sociétés axées sur les dividendes.

Il est difficile de trouver des fonds de dividendes et de revenus similaires avec des dépenses aussi faibles. « Les investisseurs prêts à payer un peu plus pour une gestion active trouveront VDIGX attrayant car le ratio de dépenses de 0,27% du fonds est toujours nettement inférieur aux 0,94% de ses pairs, " dit Rosenbluth.

Associez les faibles frais à des rendements à long terme supérieurs à la moyenne, et vous avez vous-même une solide position de base axée sur le revenu.

Le portefeuille VDIGX se compose actuellement d'environ 40 actions à grande capitalisation, les pondérations les plus élevées appartenant actuellement à la santé (21 %) et aux valeurs industrielles (21 %). Biens de consommation de base (15 %) la consommation discrétionnaire (12 %) et les services financiers (11 %) constituent également de gros morceaux d'actifs. Cela se traduit par un ensemble de titres parmi les 10 premiers qui incluent American Express (AXP), UnitedHealth Group (UNH) et Johnson &Johnson (JNJ).

De nouveau, l'accent est mis ici sur les dividendes, ce qui se traduit par un manque de croissance, mais aussi un risque inférieur à la moyenne. Cette inclinaison n'a pas profité au fonds à relativement court terme, mais VDIGX a battu la moyenne de la catégorie au cours des 10 dernières années, et c'est mieux que 88% des pairs au cours des 15 derniers.

En savoir plus sur VDIGX sur le site du fournisseur Vanguard.

Vanguard Long-Term Corporate Bond Index Fund Admiral

Getty Images

- Catégorie de fonds : Obligation à long terme

- Actifs sous gestion : 5,3 milliards de dollars

- Rendement SEC : 3,4%

- Dépenses : 0,07 %*

Indice d'obligations de sociétés à long terme Vanguard Fonds Amiral (VLTCX, 26,80 $) est un low-cost, fonds commun de placement à revenu fixe indiciel qui détient des obligations de sociétés de qualité supérieure assorties d'échéances à long terme.

Avant d'acheter des actions de VLTCX (ou de tout fonds d'obligations à long terme), rappelez-vous :les prix des obligations à long terme ont tendance à subir plus de pressions baissières dans un environnement de hausse des taux que les obligations à moyen et à court terme.

Les acheteurs potentiels doivent également être conscients du risque de crédit associé aux obligations de qualité, qui constituent la majorité du portefeuille VLTCX. Vanguard Long-Term Corporate Bond Index détient plus de 2, 400 obligations d'une maturité moyenne effective de 23 ans. Environ la moitié du portefeuille est constituée d'obligations notées BBB (le niveau le plus bas de la catégorie investissement), et 39 % sont des obligations notées A, avec le reste noté AA ou AAA.

Cela dit, les investisseurs dans les obligations à long terme ont toujours été récompensés par des rendements beaucoup plus similaires à ceux des actions sur des horizons temporels plus longs.

VLTCX, qui fait partie des rares fonds de dividendes et de revenus de Vanguard à obtenir cinq étoiles de CFRA, " facture un ratio de dépenses minuscule de 0,07% et a une forte récompense et un profil de risque inférieur, sur la base de ses performances et de sa génération de revenus, selon notre modèle, " dit Rosenbluth.

* VLTCX fait partie d'une poignée de produits Vanguard qui facturent des frais d'achat initiaux. Ces frais sont de 1%. Les investisseurs qui ont la possibilité d'investir dans des ETF pourraient éviter cela en achetant le Vanguard Long-Term Corporate Bond ETF ( VCLT ), qui a aussi des dépenses légèrement inférieures, à 0,05 %.

En savoir plus sur VLTCX sur le site du fournisseur Vanguard.

Fonds de qualité à long terme Vanguard

Getty Images

- Catégorie de fonds : Obligation à long terme

- Actifs sous gestion : 20,0 milliards de dollars

- Rendement SEC : 2,8%

- Dépenses : 0,22%

Investisseur de fonds de qualité d'investissement à long terme Vanguard (VWESX, 10,55 $) met l'intelligence de Wellington Management et de Vanguard au service de la sélection d'un portefeuille d'obligations à long terme à rendement élevé. Et il le fait pour une chanson.

« Bien qu'elle soit activement cogérée par Wellington et le groupe Fixed Income de Vanguard, VWETX facture un ratio de frais de 0,12% qui est beaucoup moins cher que le 0,77% pour les pairs des fonds communs de placement à revenu fixe axés sur le crédit, " dit Rosenbluth.

Comme VLTCX, VWESX se concentre sur les obligations à long terme, avec une maturité moyenne de 22 ans. Mais si les entreprises de haute qualité sont au cœur de ce portefeuille, elle détiendra également un petit nombre d'obligations municipales imposables. La qualité du crédit est plus élevée, trop, avec seulement 6 % des participations notées BBB, 64% en A et le reste ci-dessus.

De nouveau, les conditions actuelles du marché et de l'économie ne favorisent pas les obligations à long terme, ni les fonds de dividendes et de revenu Vanguard qui les détiennent. Mais VWESX a battu à la fois la moyenne de la catégorie et son indice de référence sur des horizons temporels à plus long terme (10 et 15 ans), grâce en partie à cette qualité de crédit élevée.

« Le profil de risque élevé et les coûts modestes contribuent favorablement à la cote cinq étoiles de CFRA, " dit Rosenbluth.

En savoir plus sur VWESX sur le site du fournisseur Vanguard.

Kent Thune ne détenait aucune position dans aucun de ces fonds obligataires au moment de la rédaction de cet article. Cet article est à titre d'information seulement, ainsi, en aucun cas, ces informations ne constituent une recommandation spécifique d'achat ou de vente de titres.

Fonds d'investissement public

- Meilleurs fonds de grande et moyenne capitalisation à envisager d'investir en 2019

- Pourquoi NRI devrait investir dans des fonds communs de placement en Inde

- Les frais de rachat :l'ennemi juré du timing des fonds communs de placement

- Ajouter un petit plus pour votre vente Breakpoint

- 10 meilleurs ETF des marchés émergents pour la croissance mondiale

- Retraités,

-

Pourquoi une entreprise ne déclarerait-elle ni ne paierait-elle de dividendes ?

Pourquoi une entreprise ne déclarerait-elle ni ne paierait-elle de dividendes ? Les dividendes sont un revenu pour linvestisseur, mais toutes les entreprises ne paient pas de cette façon aux actionnaires De nombreux investisseurs considèrent les dividendes comme un élément impor...

-

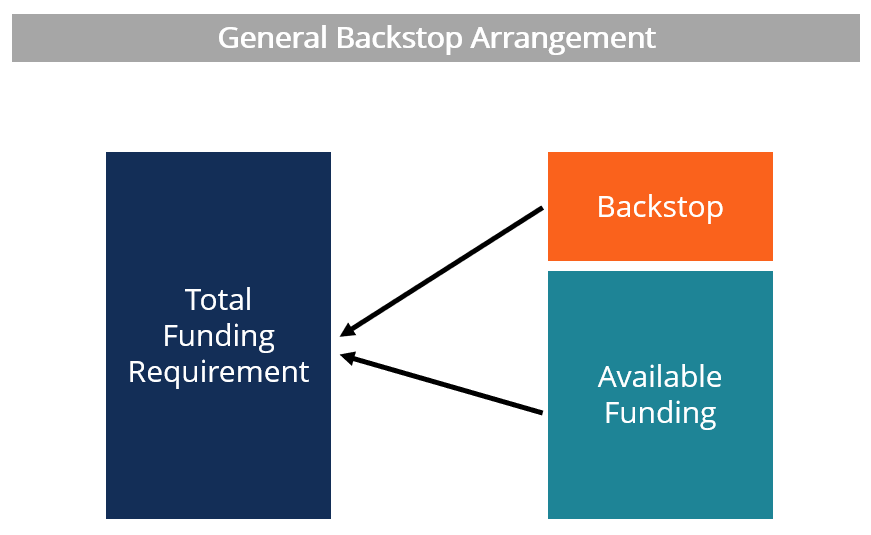

Qu'est-ce qu'un Backstop ?

Qu'est-ce qu'un Backstop ? Un filet de sécurité est un arrangement financier qui crée une source secondaire de fonds au cas où la source principale ne suffirait pas à répondre aux besoins actuels. Il peut également être considé...

-

Les prix du Bitcoin chutent en dessous de 7 $,

Les prix du Bitcoin chutent en dessous de 7 $, 000 grâce au lancement de la crypto-monnaie signalé par la Chine Prix du Bitcoin sest effondré sous les 7 $, 000 aujourdhui, comme le suggèrent les rapports, la banque centrale de Chine (The Peop...

-

Définition des frais nominaux

Définition des frais nominaux De nombreux établissements et programmes facturent des frais nominaux pour les services. Nous voyons le terme « frais nominaux » souvent utilisé lorsquon nous dit que nous pouvons protéger notre inve...