Trop de fonds communs de placement?

Le consensus est qu'un portefeuille bien équilibré avec environ 20 à 30 actions diversifie le montant maximum de risque non systématique. Étant donné qu'un seul fonds commun de placement contient souvent cinq fois plus d'actions, cela signifie-t-il qu'un seul fonds suffit?

1:32Fonds communs de placement :combien c'est trop ?

Votez "Oui"

Les partisans de la théorie du « oui » suggèrent que les investisseurs en actions achètent un fonds indiciel large, comme le Vanguard Total Stock Market Index Fund, et laisser le temps faire son œuvre. Même les investisseurs qui recherchent une exposition à la fois aux actions et aux obligations peuvent obtenir la répartition d'actifs souhaitée en achetant un seul fonds équilibré.

Votez "Non"

Du côté des capitaux propres, d'autres feraient remarquer qu'un seul fonds ne fournirait pas une exposition adéquate aux investissements internationaux. L'argument ici est qu'un fonds mondial fournit un peu de tout, mais pas assez de quoi que ce soit. De là, l'argument veut qu'un fonds domestique à grande capitalisation et un fonds domestique à petite capitalisation couvrent les bases sur le front intérieur. Un fonds international, peut-être deux au plus, couvrir le front international. Les promoteurs de deux fonds sélectionnent un fonds sur les marchés étrangers développés, comme l'Europe, et le second dans les marchés émergents comme le Pacifique ou l'Amérique latine. Si une exposition aux titres à revenu fixe est souhaitée, un fonds obligataire domestique est ajouté au mix, ce qui porte le décompte à six fonds.

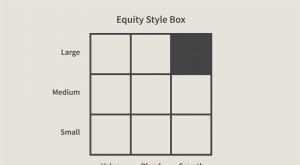

Qu'en est-il de la boîte de style ?

La boîte de style fonds commun de placement traditionnel se compose de neuf catégories d'investissement représentant des actions nationales. Ces catégories sont basées sur la capitalisation boursière (micro, petit, milieu, grand, etc.) et le style d'investissement (valeur, mixte, croissance). La boîte de style bond, de la même manière, comporte trois catégories de maturité (court terme, intermédiaire, et long terme) et trois catégories de qualité de crédit (élevée, moyen, et bas). Un investisseur n'a pas besoin d'un fonds dans toutes les catégories d'actions et d'obligations. Quelques fonds peuvent être choisis qui correspondent le mieux aux exigences d'allocation d'actifs et de risque-rendement d'un investisseur.

L'inconvénient de la diversification

Bien que les fonds communs de placement soient des placements populaires et attrayants parce qu'ils offrent une exposition à un certain nombre d'actions dans un seul véhicule de placement, trop d'une bonne chose peut être une mauvaise idée.

L'ajout de trop de fonds crée simplement un fonds indiciel coûteux. Cette notion est basée sur le fait qu'avoir trop de fonds annule l'impact qu'un seul fonds peut avoir sur la performance, tandis que les ratios de dépenses de plusieurs fonds totalisent généralement un nombre supérieur à la moyenne. Le résultat final est que les ratios de dépenses augmentent alors que les performances sont souvent médiocres.

Pas de nombre magique

Bien qu'il existe des centaines de fournisseurs de fonds communs de placement offrant des milliers de fonds, il n'y a pas de nombre "correct" magique de fonds communs de placement pour votre portefeuille. Malgré l'absence d'accord entre les professionnels sur le nombre de fonds suffisants, presque tout le monde s'accorde à dire qu'il n'est pas nécessaire d'avoir des dizaines d'exploitations. En réalité, même de nombreuses sociétés de fonds communs de placement font maintenant la promotion des fonds à cycle de vie, qui consistent en un fonds commun de placement qui investit dans plusieurs fonds sous-jacents Le concept est simple :choisissez un fonds à cycle de vie, Mettez tout votre argent dedans et oubliez-le jusqu'à ce que vous atteigniez l'âge de la retraite. Ces fonds, également appelés « fonds fondés sur l'âge » ou « fonds à date cible, " ont un attrait intrinsèque difficile à battre.

Construire votre propre portefeuille de fonds communs de placement

Si vous préférez vous constituer un portefeuille plutôt que d'acheter une solution tout-en-un, il existe des mesures simples que vous pouvez prendre pour limiter le nombre de fonds dans votre portefeuille tout en vous sentant à l'aise avec vos avoirs. Il commence par considérer vos objectifs. Si le revenu est votre objectif principal, ce fonds international n'est peut-être pas nécessaire. Si la préservation du capital est votre objectif, un fonds à petite capitalisation peut ne pas être nécessaire.

Une fois que vous avez déterminé la combinaison de fonds que vous souhaitez envisager, comparer leurs avoirs sous-jacents. Si deux fonds ou plus ont un chevauchement important dans les avoirs, certains de ces fonds peuvent être éliminés. Il est tout simplement inutile d'avoir plusieurs fonds qui détiennent les mêmes actions sous-jacentes.

Prochain, regardez les ratios de dépenses. Lorsque deux fonds ont des avoirs similaires, optez pour le choix le moins cher et éliminez l'autre fonds. Chaque centime économisé sur les frais est un centime de plus qui travaille pour vous. Si vous travaillez avec un portefeuille existant plutôt que d'en créer un à partir de zéro, éliminer les fonds dont les soldes sont trop faibles pour avoir un impact sur la performance globale du portefeuille. Si vous avez trois fonds à grande capitalisation, transférer l'argent dans un seul fonds. Le montant consacré aux dépenses liées à la gestion est susceptible de diminuer et votre niveau de diversification restera le même.

Informations sur le fonds

- 3 avantages des fonds communs de placement indiciels

- 5 raisons d'investir dans des fonds communs de placement

- Fonds avec charge vs sans charge

- Le Fonds de Fonds

- Fonds communs de placement :bénéfices des dividendes

- 3 façons de comparer les fonds communs de placement

- Fonds communs de placement vs sous-compte

- Décrypter le nom d'un fonds commun de placement

- Fonds commun de placement vs fonds de couverture

-

Définir un fonds commun de placement de catégorie K

Définir un fonds commun de placement de catégorie K Gérez les dépenses pour de meilleurs rendements possibles. Fonds communs de placement, composé dactions, obligations et autres titres, diversifier les portefeuilles et répartir les risques. De nombre...

-

Qu'est-ce qu'un fonds commun de placement hybride?

Qu'est-ce qu'un fonds commun de placement hybride? De plus en plus de gens savent maintenant à quel point les investissements en fonds communs de placement peuvent être bénéfiques pour créer de la richesse à court et à long terme. Il est devenu nécess...