Qu'est-ce qu'un Reverse Convertible Note (RCN) ?

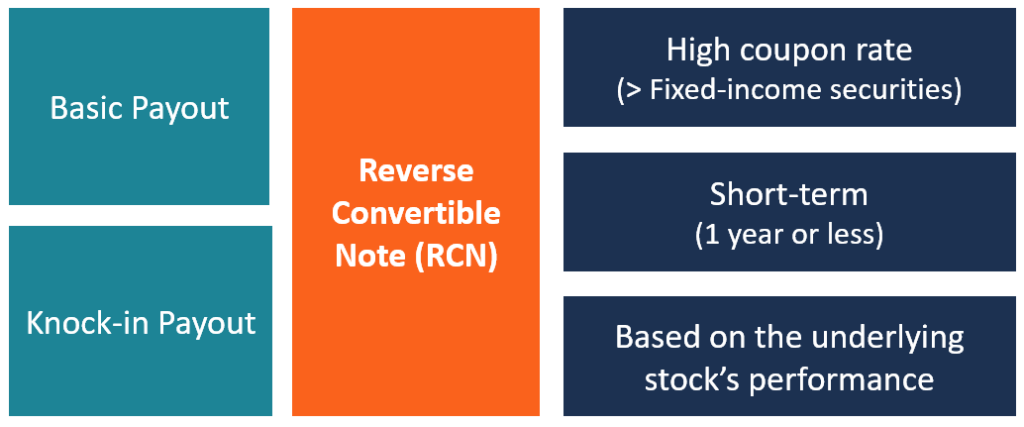

Un Reverse Convertible Note (RCN) est une option d'investissement à court terme qui peut être très utile aux investisseurs souffrant de problèmes de trésorerie. Les RCN sont des titresTitres négociablesLes titres négociables sont des instruments financiers à court terme sans restriction émis soit pour des titres de participation soit pour des titres de créance d'une société cotée en bourse. La société émettrice crée ces instruments dans le but exprès de lever des fonds pour financer davantage les activités et l'expansion de l'entreprise. qui offrent un revenu constant et prévisible, rivalisant et surpassant les rendements traditionnels, y compris les rendements que les investisseurs ne voient généralement que sur les obligations à haut rendement. Le taux de coupon annualiséTaux de couponUn taux de coupon est le montant des revenus d'intérêts annuels payés à un détenteur d'obligations, sur la base de la valeur nominale de l'obligation. sur un billet convertible inversé peut dépasser 25 %. Les RCN sont parfois appelés « billets réversibles » ou « titres échangeables à l'envers ».

Comment fonctionnent les RCN ?

Les billets convertibles inversés sont des investissements qui portent des coupons, payer des intérêts aux investisseurs jusqu'à leur échéance. Les échéances des RCN varient de quelques mois à quelques années. Pour la plupart, les titres sont basés sur la performance de l'actionStockQu'est-ce qu'une action ? Un individu qui possède des actions dans une entreprise est appelé actionnaire et peut réclamer une partie des actifs et des bénéfices résiduels de l'entreprise (en cas de dissolution de l'entreprise). Les termes « actions », "actions", et « équité » sont utilisés de manière interchangeable. qui les sous-tend. Dans la plupart des cas, les billets sont émis par les principales institutions financièresLes meilleures banques aux États-UnisSelon la Federal Deposit Insurance Corporation des États-Unis, il y en avait 6, 799 banques commerciales assurées par la FDIC aux États-Unis en février 2014. . Les sociétés qui ont initialement émis les actions liées aux notes ne sont aucunement impliquées.

Il y a deux parties principales à un billet convertible inversé :un option de vente et un instrument de dette . Lorsqu'un billet est acheté, l'acheteur donne à l'émetteur de la RCN la possibilité de lui fournir l'actif sous-jacent à l'avenir.

Détermination des paiements de billets convertibles inversés

Un billet convertible inverse paie à l'investisseur un taux de coupon prédéterminé avant qu'il n'atteigne l'échéance. Les paiements sont généralement effectués trimestriellement. La cohérence du taux est le reflet de la volatilité de l'action sous-jacente de la RCN. L'investisseur assume plus de risques lorsque le potentiel de volatilité de l'action est plus élevé. Pour les investisseurs prêts à prendre plus de risques, plus est offert pour l'option de vente, ce qui signifie un taux de coupon plus élevé.

Une fois arrivé à maturité, l'investisseur reçoit soit un remboursement intégral de l'investissement initial, soit une quantité préalablement déterminée d'actions de l'action qui est l'actif sous-jacent du billet convertible inversé. Le nombre d'actions est calculé en divisant le montant de l'investissement initial de l'investisseur par le prix initial de l'action.

Structures de paiements

Il existe deux structures qui sont utilisées pour déterminer si un investisseur reçoit son investissement initial ou des actions de l'action.

1. Structure de base

Dans une structure de base, l'investisseur récupérera 100% de son investissement initial si l'action sous-jacente du RCN clôture à ou au-dessus de son prix initial. L'investisseur reçoit un paiement sous forme d'actions si l'action clôture en dessous de son prix initial, ce qui signifie que l'investisseur n'obtient pas un remboursement complet sur son investissement initial.

2. Structure d'accrochage

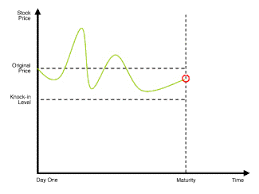

La structure knock-in pour un billet convertible inverse implique les mêmes principes que la structure de base. Cependant, l'investisseur bénéficie également d'une certaine protection contre les baisses. Par exemple, supposons qu'un investisseur gagne 20 $, 000 investissement RCN qui comprend un niveau d'activation de 70%, qui agit comme une barrière protectrice.

Si le prix initial de l'action sous-jacente du RCN est de 60 $, et le prix de l'action à l'échéance du RCN est supérieur au prix knock-in de 42 $, l'investisseur recevra ses 20 $ initiaux, 000 retour d'investissement. Si l'action passe en dessous du prix d'activation au cours de sa durée de vie et clôture en dessous à l'échéance de la note, l'investisseur recevra des actions. Pour notre exemple, l'investisseur recevrait environ 333 actions (20 $, 000 60 $).

Risques des NCR

Le risque de base d'un billet convertible inversé est de perdre une partie de l'investissement principal une fois que le billet arrive à échéance. N'oubliez pas que le montant maximum qu'un investisseur peut recevoir est limité au taux d'intérêt du coupon. Il y a quelques autres risques à prendre en compte :

1. Impôts

Les RCN sont des investissements en deux parties, composé d'une option de vente et d'un titre de créance. Cela rend le traitement fiscal des RCN complexe et signifie qu'un investisseur pourrait être tenu de payer un impôt sur le revenu ordinaire et des impôts sur les gains en capital sur ses déclarations.

2. Risque de défaut

En achetant un RCN, l'investisseur doit se fier à la capacité de la société émettrice à effectuer des paiements d'intérêts réguliers pendant la durée de vie du billet et à pouvoir effectuer le paiement du principal une fois que le billet arrive à échéance.

3. Dispositions relatives aux appels

Certains RCN incluent une caractéristique d'atténuation qui peut priver l'investisseur du RCN lorsqu'il commence à produire des rendements fructueux et lorsque les taux d'intérêt sont bas.

4. Limites du marché secondaire

Chaque investisseur doit être disposé à conserver le RCN jusqu'à l'échéance. Dans la plupart des cas, l'institution financière qui émet le RCN tente de maintenir un marché secondaireMarché secondaireLe marché secondaire est l'endroit où les investisseurs achètent et vendent des titres d'autres investisseurs. Exemples :Bourse de New York (NYSE), Bourse de Londres (LSE). afin que les investisseurs puissent vendre une RCN avant qu'elle n'arrive à échéance. Il y a, cependant, aucune garantie qu'un marché secondaire sera disponible, et l'investisseur court le risque supplémentaire d'obtenir moins que le coût initial de la RCN s'il vend.

Davantage de ressources

Nous espérons que vous avez apprécié la lecture du guide CFI pour inverser les billets convertibles. Pour en savoir plus sur ce sujet et bien d'autres, CFI propose un certain nombre de ressources gratuites supplémentaires qui peuvent être utiles :

- Rendement attenduRendement attenduLe retour attendu sur un investissement est la valeur attendue de la distribution de probabilité des retours possibles qu'il peut fournir aux investisseurs. Le retour sur investissement est une variable inconnue qui a différentes valeurs associées à différentes probabilités.

- Prime de risque de marchéPrime de risque de marchéLa prime de risque de marché est le rendement supplémentaire qu'un investisseur attend de la détention d'un portefeuille de marché risqué au lieu d'actifs sans risque.

- Termes et définitions financiersTermesTermes financiers et comptables importants définis. Découvrez un large éventail de sujets pour les analystes financiers effectuant des travaux de modélisation financière et d'évaluation. Ces termes vous donneront des réponses rapides à vos questions les plus courantes

- Investir :Guide du débutantInvestissement :Guide du débutantLe guide Investir pour les débutants de CFI vous apprendra les bases de l'investissement et comment commencer. En savoir plus sur les différentes stratégies et techniques de trading

investir

-

Examen Ooma Telo - Économisez des centaines sur votre facture de téléphone

Examen Ooma Telo - Économisez des centaines sur votre facture de téléphone Mettre à jour: Cela fait maintenant cinq ans que je suis client dOoma. Jai laissé cet avis dans son format dorigine, mais jen ai mis à jour plusieurs aspects en fonction de mon expérience personnelle....

-

Deuxième chèque de relance :combien d'argent pourriez-vous obtenir ?

Si vous attendez une prochaine série de paiements de relance, lattente touche peut-être bientôt à sa fin, du moins si un groupe bipartite de législateurs fédéraux y est pour quelque chose. Un groupe...

-

Lois de la Caroline du Sud pour le financement du propriétaire

Lois de la Caroline du Sud pour le financement du propriétaire Le financement par le propriétaire est une option pour les acheteurs nayant pas accès au crédit commercial. Le financement par le propriétaire se produit lorsque le propriétaire dun bien immobilier a...

-

Comment calculer le taux de rendement attendu des actions privilégiées

Comment calculer le taux de rendement attendu des actions privilégiées Les actions privilégiées versent un dividende fixe, ce qui permet de déterminer facilement le retour sur investissement. Si une entreprise fait faillite et doit liquider ses actifs, les propriétaires...