Qu'est-ce qu'un CPG 1500 ?

Considérez un certificat de placement garanti (CPG) comme une place de stationnement pour votre argent, dans un garage vraiment propre où la police n'a jamais de contravention. C'est parce qu'un CPG est l'un des investissements les moins risqués. La banque garantit votre capital et si la banque ou la coopérative de crédit fait faillite, les dépôts sont généralement assurés jusqu'à 100 $, 000. Mais le déjeuner gratuit n'existe pas. Le revers d'une telle sécurité signifie que les retours sont généralement médiocres, même en retard sur l'inflation.

Prêt à plonger dans le marché ? Wealthsimple Trade facilite l'achat et la vente de milliers d'actions et d'ETF, le tout sans commission. Pas de jargon, pas de paperasse. Commencez ici.

Qu'est-ce qu'un certificat de placement garanti (CPG)

Un CPG est un produit financier qui vous permet de prêter de l'argent à une banque à un taux d'intérêt fixe pour une durée prédéterminée. La banque vous paie un taux d'intérêt plus élevé plus vous lui permettez de garder votre argent longtemps. La seule différence avec le fait de mettre de l'argent dans un produit d'épargne ordinaire est que votre taux d'intérêt ne fluctue pas et que vous n'avez pas accès à cet argent. (Les CPG qui vous permettent de « casser » votre investissement vous offriront soit un taux inférieur, ou facturera une pénalité.) Les CPG étaient autrefois exceptionnellement populaires, mais sont récemment tombés en disgrâce. Dans les années 1980, par example, les banques distribuaient des taux d'intérêt à deux chiffres avec un risque pratiquement nul. Les Canadiens avec de l'argent en main pourraient s'asseoir et laisser l'argent couler. (Bien sûr, l'inflation montait en flèche, donc ça s'est en quelque sorte égalisé). La réflexion était :pourquoi investir en bourse, avec toutes les histoires d'horreur et le calcul des chiffres impliqués, lorsque l'achat d'un CPG ne nécessitait pas plus d'énergie que d'entrer dans la banque et de négocier un taux ? Au cours des deux dernières décennies, alors que les taux d'intérêt ont chuté à des niveaux presque historiques, la demande de CPG aussi.Mais les CPG ont toujours un rôle à jouer dans le cadre d'un portefeuille plus diversifié.

Comment ouvrir un CPG

Les CPG peuvent être achetés dans presque toutes les institutions financières :banques, les coopératives de crédit, sociétés de fiducie et certaines maisons de courtage—et peuvent être détenus dans des comptes enregistrés et non enregistrés. Les CPG traditionnels sont simples à acheter et ne nécessitent aucune connaissance préalable en placement.

Comment fonctionnent les CPG ?

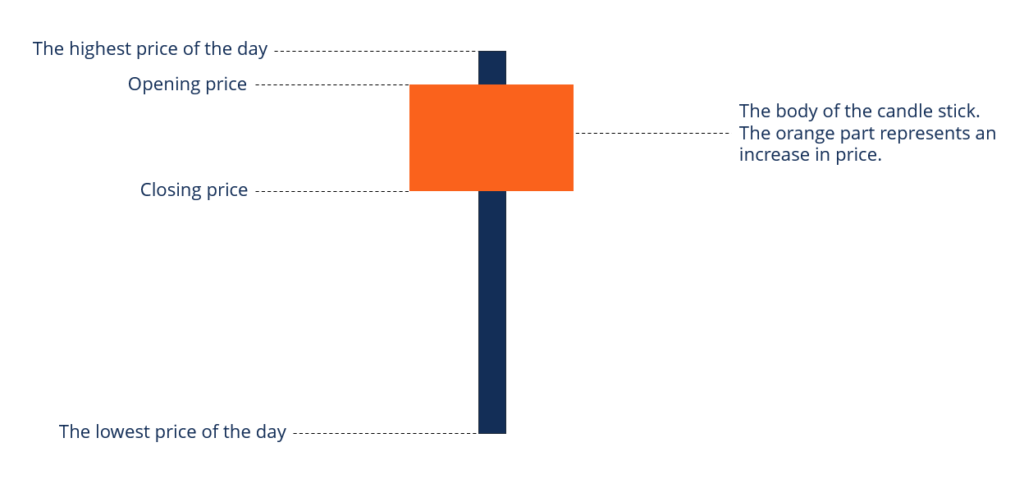

Une fois que vous achetez un CPG, vos intérêts sont versés sur votre compte d'épargne à intervalles réguliers (la fréquence dépend du type de CPG) ou annulés et composés dans votre placement et payés à l'échéance. Quand le mandat est terminé, vous pouvez choisir d'investir automatiquement dans un autre CPG (ce qui n'est pas une bonne idée puisque vous n'aurez pas la possibilité de comparer les taux de toutes les institutions) ou de déposer l'argent dans votre compte d'épargne pendant que vous réfléchissez à votre prochain déménagement. produit, Les CPG ont un langage qui leur est propre. Voici quelques éclaircissements sur ce langage bancaire sophistiqué :

-

Dépôts à terme:

une autre façon de dire GIC

-

Durée du mandat :

combien de temps dure votre investissement, généralement de trois mois à cinq ans

-

Principal:

le montant d'argent que vous investissez initialement

-

Maturité :t

son fait référence à la fin de la durée du terme. Si vous achetez un CPG pour deux ans, par example, votre CPG « vient à échéance » au bout de deux ans.

-

Échangeable/non rachetable :

si votre argent est immobilisé dans votre CPG, il est considéré comme « non rachetable ». Si vous pouvez retirer votre argent, même avec une pénalité, le CPG est « rachetable ».

-

Encaissable/non encaissable :

le même que ci-dessus

-

Intérêt simple:

la banque verse régulièrement les intérêts du CPG dans votre compte d'épargne

-

Intérêts composés:

la banque ajoute continuellement les intérêts à votre capital. Vous finissez par gagner des intérêts sur vos intérêts. Heures supplémentaires, cet effet boule de neige peut vraiment augmenter vos rendements

CPG liés au marché

Pour augmenter l'attrait des CPG, certaines banques ont commencé à proposer des produits liés aux indices boursiers. Appelés « CPG liés au marché », « Ces produits viennent pimenter ce qui était auparavant un investissement très modeste. Ils garantissent votre capital et parfois aussi un taux d'intérêt minime. En plus de ça, il y a la possibilité de gagner un rendement qui peut battre l'inflation. Le rendement de chaque CPG lié au marché est lié à un indice de référence différent pendant une période donnée. Par example, vous pourriez acheter un CPG de cinq ans lié à l'indice S&P/TSX 60. Si l'indice, qui suit certaines des plus grandes sociétés au Canada, augmente sur cinq ans, votre retour aussi. Il est difficile de dire exactement combien vous pourriez gagner, car les banques calculent le paiement de différentes manières et ne sont pas très transparentes à ce sujet. Vous pouvez soit gagner un pourcentage des gains affichés de l'indice de référence, ou être limité à un rendement maximum. Assurez-vous de vérifier les petits caractères pour voir quelle formule votre CPG utilise. Si l'indice baisse au cours de ces cinq années, vous récupérerez toujours votre capital, mais son pouvoir d'achat aura évidemment diminué. Bien sûr, vous pouvez simplement acheter l'indice vous-même dans une maison de courtage de bricolage et capturer l'intégralité de ses rendements. Ou vous pouvez consulter une maison de courtage de robo-conseil, qui fournit des portefeuilles qui détiennent et rééquilibrent un tas de fonds indiciels dans toutes les classes d'actifs (actions, obligations, immobilier etc., ) vous offrant la sécurité de la diversité. Les deux options sont aussi simples que l'achat d'un CPG lié au marché, mais ont un inconvénient plus élevé. Si vous ne supportez pas l'idée de perdre un centime, qu'un produit de CPG lié au marché peut être un bon compromis pour les investisseurs qui souhaitent plonger leurs orteils sur le marché mais ne sont pas tout à fait prêts à s'y plonger.

La plus grande limitation du CPG est ce pour quoi il est prisé :la stabilité. Les taux sont censés suivre le rythme de l'inflation, mais pas les battre. A vrai dire, les taux suivent rarement le rythme, mais sont généralement en boitant juste derrière. L'inflation est actuellement d'environ 1,5%, donc si votre taux de CPG est inférieur à cela, votre argent perd en fait du pouvoir d'achat chaque année. Stabilité, comme n'importe quoi d'autre, a son prix. Et même si votre taux bat l'inflation, les impôts sont susceptibles de prendre une grosse part du reste - les intérêts sont imposés à votre taux marginal, jusqu'à 53,5 % au Canada. Vous pourriez facilement éviter cela en détenant un CPG dans un compte enregistré, mais alors tu enlèverais de la place aux autres, peut-être plus intéressant, investissements.Plus, si vous investissez de l'argent dans un CPG, cela signifie que vous ne l'investissez pas ailleurs. Les Canadiens, par example, ont maintenant des hypothèques massives. Peuvent-ils vraiment se permettre de laisser leur argent reposer là, faire 1%, quand ils peuvent réduire leur dette, qui leur coûte 3 % ? CPG, avec des obligations, étaient les piliers de la scène des titres à revenu fixe. Mais la banque est en pleine démocratisation. Alors qu'il n'y avait que cinq grandes banques, toute une série d'institutions sans succursales ont surgi, et les Canadiens de partout au pays peuvent maintenant ouvrir des comptes dans des coopératives de crédit dans n'importe quelle province. Ces institutions moins traditionnelles offrent des comptes de placement d'épargne à intérêt élevé avec des taux et une flexibilité qui surpassent les CPG. En résumé, les cinq plus gros inconvénients des CPG sont :

-

Risque de taux d'intérêt :les taux pourraient augmenter lorsque vous êtes bloqué dans votre CPG

-

Risque de liquidité :il est difficile de sortir son argent

-

Coût d'opportunité :en immobilisant votre argent, vous manquez des rendements plus élevés ailleurs ?

-

L'intérêt, contrairement aux dividendes et aux plus-values, est imposé à votre taux marginal

-

Concurrence de la montée du liquide, grand intérêt

qui sont également entièrement assurés et à faible risque

Avantages des CPG

Le principal avantage d'un CPG est sa sécurité. Vous savez exactement combien d'intérêts vous gagnerez et quand vous y attendre. Vous êtes à l'abri des chocs de baisse des taux - si vous achetez un CPG de cinq ans à 2 %, c'est exactement ce que vous obtenez, peu importe si les taux ont plongé à 0,5 % au cours de cette période. Et à moins que quelque chose de catastrophique n'arrive au Canada, comme tout notre secteur financier et la démocratie s'effondre, votre capital jusqu'à 100 $, 000 est assuré par la CIDC ou par une compagnie d'assurance provinciale. C'est un moyen facile d'entretenir, sinon accumuler des fonds. Aînés, par example, qui n'ont pas le temps pour un autre cycle boursier peuvent choisir de laisser de l'argent dans un CPG. Ceux qui économisent pour un acompte peuvent également apprécier le fait que certains CPG bloquent leur argent et ne vous laissent pas y puiser. Sinon, les investisseurs à haut risque peuvent également comprendre qu'au moins une partie de leur portefeuille est en sécurité. En bref, Les CPG sont ennuyeux :prévisibles, prudent, conservateur, et offre une tranquillité d'esprit. Mais en investissant, ennuyeux vient avec des avantages vraiment excitants. Si vous cherchez un plus, dirons-nous, aventure passionnante, pourquoi ne pas consulter WealthSimple service d'investissement automatisé ? Il minimise les risques tout en maximisant les récompenses en investissant votre argent sur l'ensemble du marché boursier à l'aide de fonds négociés en bourse.

la finance

- Qu'est-ce que la période de remboursement à prix réduit ?

- Qu'est-ce qu'un accord entre créanciers ?

- 14 meilleurs emplois qui paient bien sans diplôme

- Comment vous récompenser sans faire exploser votre budget

- Comptes chèques de la deuxième chance :comment ils fonctionnent et comment en trouver un

- Comment rembourser une dette dans les recouvrements

-

Pourquoi acheter des actions individuelles est une mauvaise idée

Pourquoi acheter des actions individuelles est une mauvaise idée Même si vous navez jamais pris la décision manifeste dinvestir en bourse, les actions constituent la base de votre investissement de retraite. (Au moins si vous êtes comme la grande majorité des Améri...

-

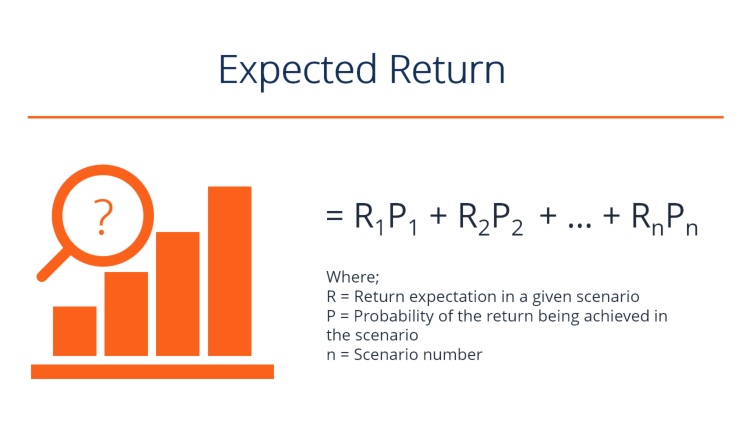

Qu'est-ce que le rendement attendu ?

Qu'est-ce que le rendement attendu ? Le rendement attendu dun investissement est la valeur attendue de la distribution de probabilité des retours possibles quil peut fournir aux investisseurs. Le retour sur investissement est une variabl...

-

Comment créer un plan d'épargne personnel

Comment créer un plan d'épargne personnel Élaborer un plan pour économiser de largent peut vous aider à atteindre vos objectifs. Les experts financiers encouragent souvent les gens à se payer dabord pour se constituer une épargne. Cela signi...

-

Comment trouver une maison à louer avec un bon de l'article 8

Comment trouver une maison à louer avec un bon de l'article 8 Pour la plupart des familles, trouver un logement sûr et hygiénique est une priorité. Le programme de bons pour le choix du logement de la section 8 permet aux familles à faible revenu, aux personnes ...