Qu'est-ce que la perpétuité ?

La perpétuité dans le système financier est une situation dans laquelle un flux de trésorerie vous guide vers une évaluation gratuite pour apprendre les concepts les plus importants à votre rythme. Ces articles vous apprendront les meilleures pratiques d'évaluation d'entreprise et comment évaluer une entreprise à l'aide d'une analyse d'entreprise comparable, modélisation des flux de trésorerie actualisés (DCF), et les transactions précédentes, tel qu'il est utilisé dans la banque d'investissement, recherche d'actions, paiements se poursuit indéfiniment ou est une rente qui n'a pas de fin. Dans l'analyse d'évaluationMéthodes d'évaluationLors de l'évaluation d'une entreprise en tant que continuité d'exploitation, trois principales méthodes d'évaluation sont utilisées :l'analyse DCF, entreprises comparables, et les transactions précédentes, les perpétuités sont utilisées pour trouver la valeur actuelle des flux de trésorerie futurs projetés d'une entreprise et la valeur terminale de l'entrepriseValeur terminale La valeur terminale (TV) est la valeur actuelle estimée d'une entreprise au-delà de la période de prévision explicite. La télévision est utilisée dans divers outils financiers. Essentiellement, une perpétuité est une série de flux de trésorerie qui continuent de payer pour toujours .

Valeur actuelle finie de la perpétuité

Bien que la valeur totale d'une perpétuité soit infinie, il est livré avec une valeur actuelle limitéeValeur actuelle nette (VAN)La valeur actuelle nette (VAN) est la valeur de tous les flux de trésorerie futurs (positifs et négatifs) sur toute la durée de vie d'un investissement actualisée au présent. La valeur actuelle d'un infini flux de trésorerie est calculé en additionnant les valeurs actualisées de chaque annuité et la diminution de la valeur actualisée de l'annuité dans chaque période jusqu'à ce qu'elle atteigne près de zéro.

Un analyste utilise la valeur actuelle finie de la perpétuité pour déterminer la valeur exacte d'une entreprise si elle continue à fonctionner au même rythme.

Exemples réels

Bien que la perpétuité soit quelque peu théorique (quelque chose peut-il vraiment durer pour toujours ?), les exemples classiques incluent les entreprises, immobilier, et certains types d'obligations.

Un exemple d'une perpétuité est l'obligation du gouvernement britannique connue sous le nom de Consol. Les détenteurs d'obligations recevront des coupons fixes annuels (paiements d'intérêts) tant qu'ils détiennent le montant et que le gouvernement n'interrompt pas le Consol.

Le deuxième exemple se situe dans le secteur de l'immobilier lorsqu'un propriétaire achète un bien et le met ensuite en location. Le propriétaire a droit à un flux de trésorerie infini du locataire tant que la propriété continue d'exister (en supposant que le locataire continue de louer).

Un autre exemple concret est celui des actions privilégiées, où le calcul de la perpétuité suppose que la société continuera d'exister indéfiniment sur le marché et de continuer à verser des dividendes.

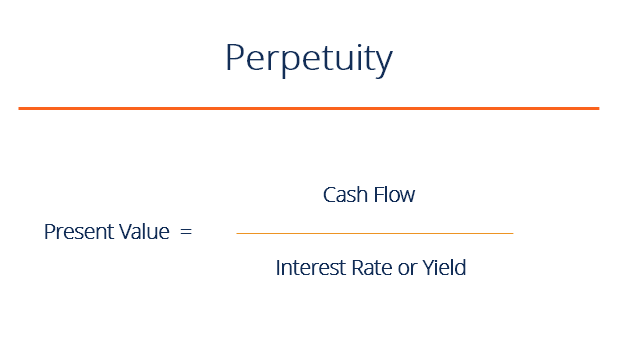

Formule de la valeur actuelle de la perpétuité

Voici la formule :

PV =C / R

Où:

- PV =valeur actuelle

- C =Montant du paiement en espèces continu

- r =Taux d'intérêt ou rendement

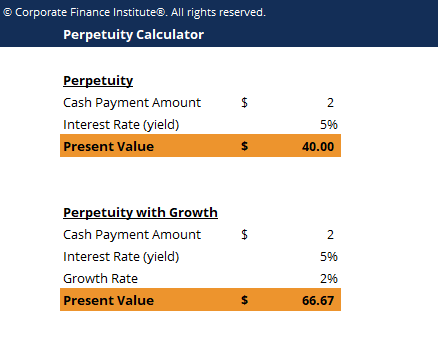

Exemple - Calculer la PV d'une perpétuité constante

La société « Rich » verse 2 $ de dividendes par an et estime qu'elle paiera les dividendes indéfiniment. Combien les investisseurs sont-ils prêts à payer pour le dividende avec un taux de rendement requis de 5 % ?

PV =2/5% =40 $

Un investisseur envisagera d'investir dans l'entreprise si le cours de l'action est de 40 $ ou moins.

Téléchargez le modèle gratuit

Entrez votre nom et votre e-mail dans le formulaire ci-dessous et téléchargez le modèle gratuit maintenant !

Perpétuité avec formule de croissance

Formule:

PV =C / (r – g)

Où:

- PV =valeur actuelle

- C =Montant du paiement en espèces continu

- r =Taux d'intérêt ou rendement

- g =Taux de croissance

Exemple de calcul

Prenant l'exemple ci-dessus, imaginez si le dividende de 2 $ devrait augmenter de 2 % par an.

PV =2 $ / (5 – 2 %) =66,67 $

Importance d'un taux de croissance

Le modèle de croissance est important pour certains calculs de valeur terminale dans le modèle de flux de trésorerie actualisés. Le dernier, ou année terminale, dans le modèle DCFInfographie d'analyse DCFComment fonctionne réellement le flux de trésorerie actualisé (DCF). Cette infographie d'analyse DCF décrit les différentes étapes de la création d'un modèle DCF dans Excel., sera supposé croître à un rythme constant pour toujours. Cette, en substance, signifie que le flux de trésorerie de l'année terminale est un flux continu de flux de trésorerie.

Ressources additionnelles

Merci d'avoir lu ce guide des perpétuités. CFI est le fournisseur officiel de la certification Financial Modeling and Valuation Analyst (FMVA)® Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)® La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à gagner la confiance dont vous avez besoin dans vos finances carrière. Inscrivez-vous aujourd'hui ! attestation, conçu pour transformer n'importe qui en un analyste financier de classe mondiale. Pour vous aider dans votre voyage, ces ressources supplémentaires de la FCI seront utiles :

- Méthodes d'évaluation entreprises comparables, et transactions précédentes

- Coût des actions privilégiéesCoût des actions privilégiéesLe coût des actions privilégiées pour une entreprise est en fait le prix qu'elle paie en échange du revenu qu'elle tire de l'émission et de la vente des actions. Ils calculent le coût des actions privilégiées en divisant le dividende privilégié annuel par le prix du marché par action.

- Prime de risque de marchéPrime de risque de marchéLa prime de risque de marché est le rendement supplémentaire qu'un investisseur attend de la détention d'un portefeuille de marché risqué au lieu d'actifs sans risque.

- Échéancier de la detteÉchéancier de la detteUn échéancier de la dette présente toutes les dettes d'une entreprise dans un échéancier en fonction de son échéance et de son taux d'intérêt. En modélisation financière, flux de charges d'intérêts

la finance

- Comment économiser de l'argent sur votre salaire :10 conseils clés

- Six options de financement incroyables pour les entreprises en démarrage

- Quels sont les types courants de banques,

- Meilleurs comptes et taux du marché monétaire pour 2021

- Que sont les actions CCPPO ?

- Formule ROA / Calcul du rendement des actifs

-

Qu'est-ce que le Cash Turnover Ratio (CTR) ?

Qu'est-ce que le Cash Turnover Ratio (CTR) ? Le ratio de rotation des liquidités (CTR) est un ratio defficacité qui montre le nombre de fois que les liquidités sont retournées au cours dune période comptable Exercice (FY) Un exercice (FY) est un...

-

Le dernier budget souligne l'état désespéré des finances de l'Afrique du Sud

Le dernier budget souligne l'état désespéré des finances de l'Afrique du Sud La déclaration de politique budgétaire à moyen terme de lAfrique du Sud pour 2017 représente un tournant dans la situation économique et budgétaire post-apartheid. La meilleure chose quon puisse en di...

-

Règles de forclusion financées par le propriétaire au Texas

Règles de forclusion financées par le propriétaire au Texas Les maisons financées par le propriétaire sont celles dans lesquelles le vendeur de la propriété agit également en tant que banque. En dautres termes, par opposition à un acheteur obtenant un prêt tra...

-

4 signes qu'il est temps de trouver un nouveau compte d'épargne

4 signes qu'il est temps de trouver un nouveau compte d'épargne Si vous placez de largent sur un compte dépargne, Félicitations :vous êtes en avance sur la plupart des adultes américains. Une enquête publiée en 2016 par GOBankingRates a révélé que 69% des adultes ...