Qu'est-ce qu'une courbe de rendement inversée?

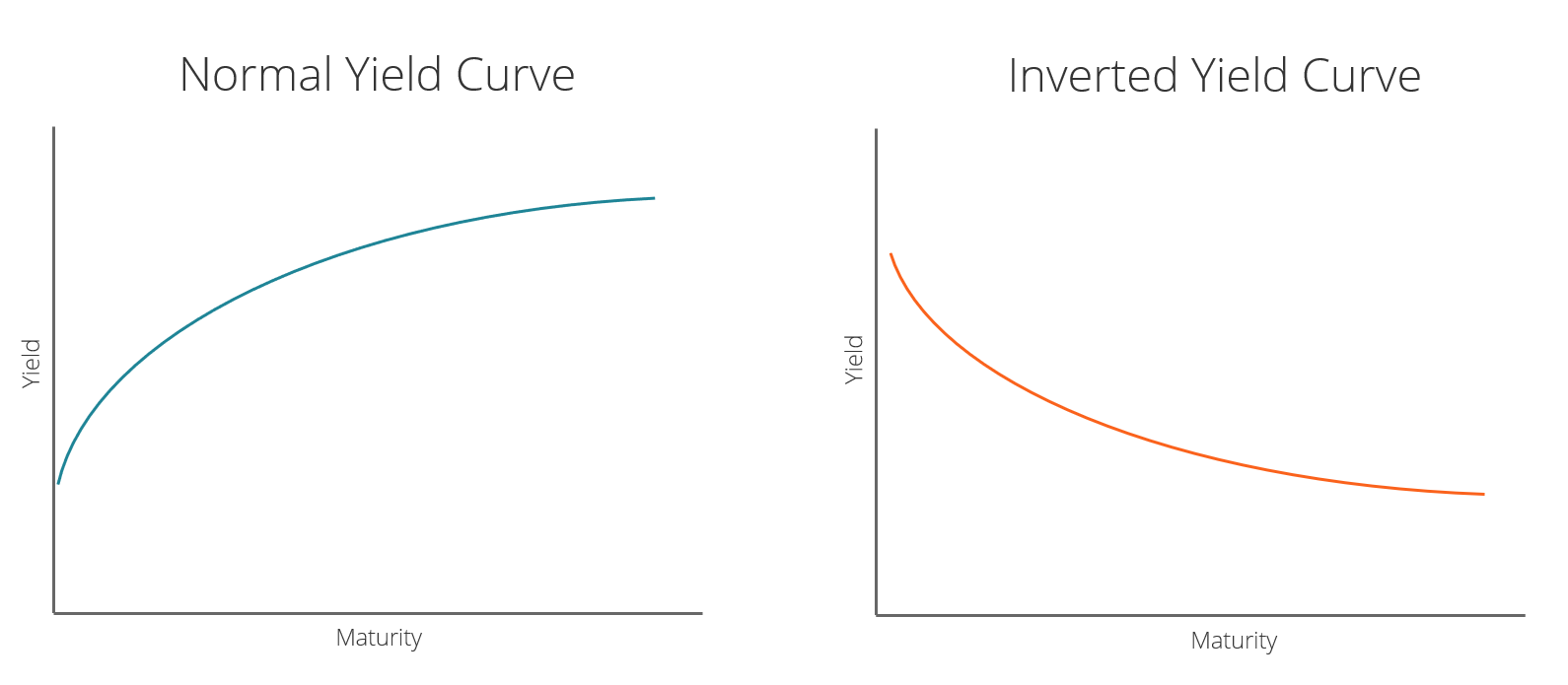

Une courbe de rendement inversée indique souvent la perspective d'une récession ou d'un ralentissement économique Dépression économiqueUne dépression économique est un événement dans lequel une économie est dans un état de crise financière, souvent le résultat d'une période d'activité négative basée sur le taux du produit intérieur brut (PIB) du pays. C'est bien pire qu'une récession, avec une baisse significative du PIB, et dure généralement de nombreuses années. La courbe de rendement est une représentation graphique de la relation entre le taux d'intérêt payé par un actif (généralement des obligations d'État instrument financier à terme émis par le Trésor américain avec des périodes d'échéance allant de quelques jours à 52 semaines.) et la durée jusqu'à l'échéance. Le taux d'intérêt est mesuré sur l'axe vertical et le temps jusqu'à l'échéance est mesuré sur l'axe horizontal. Normalement, les taux d'intérêt et la durée jusqu'à l'échéance sont positivement corrélés.

Sous des conditions normales, les taux d'intérêt augmentent avec l'allongement de la durée jusqu'à l'échéance. Il en résulte une pente positive de la courbe des taux. Si les taux d'intérêt et la durée jusqu'à l'échéance sont négativement corrélés, alors la courbe de rendement inversée résultante montrera une pente négative.

Historiquement, la courbe de rendement suppose une pente négative à l'approche des récessions et des ralentissements économiques Dépression économiqueUne dépression économique est un événement dans lequel une économie est dans un état de crise financière, souvent le résultat d'une période d'activité négative basée sur le taux du produit intérieur brut (PIB) du pays. C'est bien pire qu'une récession, avec une baisse significative du PIB, et dure généralement de nombreuses années..

Courbe de rendement inversée - L'hypothèse d'attente

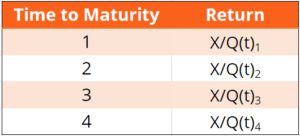

Prenons l'exemple suivant :une obligation d'État à N ans coûte Q(t)

Considérez un investisseur qui fait ce qui suit :

- Achète une obligation d'un an maintenant en payant Q(t)

1 . - A la fin de l'année reçoit X.

- À la fin de l'année, dépense tout X pour acheter des obligations à un an, qui expirera à la fin de l'année prochaine.

Le rendement de cette séquence de deux investissements d'un an est X/Q(t)

Si les investisseurs sont neutres au risque, alors le rendement d'une obligation à deux ans devrait être égal au rendement attendu d'une séquence de deux obligations à un an. En général, le rendement attendu de N obligations à un an doit être égal au rendement d'une obligation à N ans.

Le E autour des prix futurs des obligations représente les valeurs attenduesValeur attendueValeur attendue (également appelée EV, attente, moyenne, ou valeur moyenne) est une valeur moyenne à long terme de variables aléatoires. La valeur attendue indique également que les investisseurs ne connaissent pas les prix futurs des obligations.

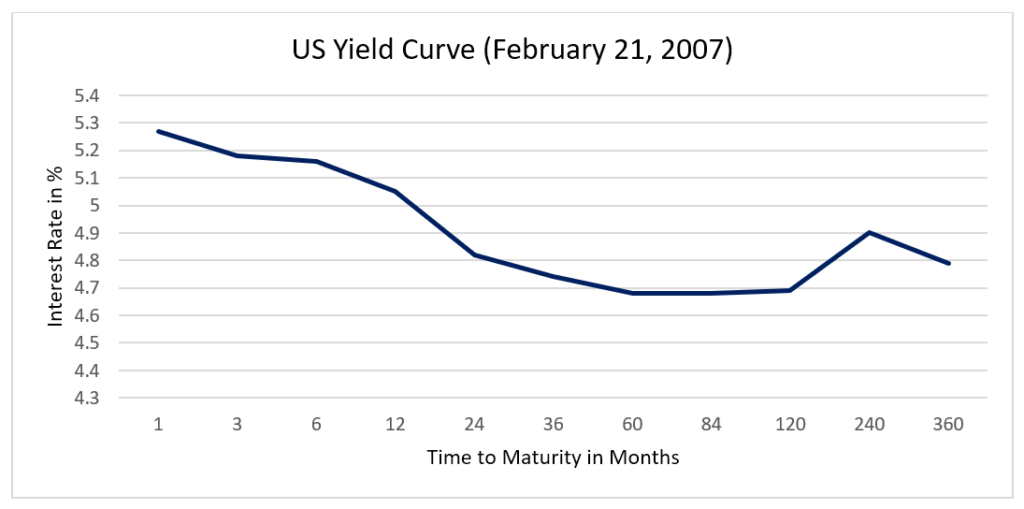

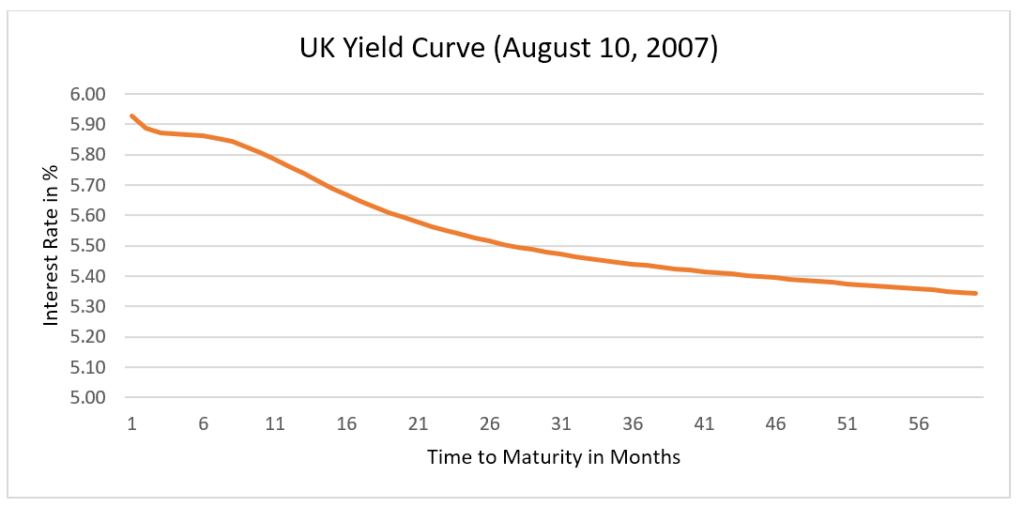

La courbe de rendement inversée – Prévisions de récession du marché obligataire

La courbe des taux est souvent considérée comme une mesure de la confiance dans l'économie du marché obligataire. Une pente positive implique le marché obligataire. valeur nominale, rendement et durée jusqu'à l'échéance. La tarification des obligations permet aux investisseurs de s'attendre à ce que l'économie se porte bien, et une pente négative implique que le marché obligataire s'attend à ce que l'économie se porte mal.

Une courbe de rendement à pente négative – inversée – implique que les investisseurs s'attendent à ce que les taux d'intérêt soient plus bas à l'avenir. Cette, à son tour, implique que les rendements des investissements seront généralement plus faibles à l'avenir. Des rendements inférieurs entraînent une diminution des investissements associée à la stagnation économique et à la déflation.

Les banques centrales contrecarrent souvent les pressions déflationnistes de l'économie en réduisant les taux d'intérêt à court terme. Par conséquent, une attente de ralentissement économique est compatible avec une courbe de rendement à pente négative.

Courbe de rendement inversée - Mesures d'inversion

L'écart entre une obligation à 10 ans et une obligation à 2 ans est souvent utilisé pour vérifier l'inversion de la courbe des taux. Si l'écart 10-2 tombe en dessous de 0, alors la courbe des taux est négativement inclinée en moyenne entre 24 mois et 120 mois (time to maturité).

Lectures connexes

Merci d'avoir lu ce guide CFI pour comprendre une courbe de rendement inversée. CFI est le fournisseur officiel de la certification mondiale Financial Modeling &Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)®La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à gagner la confiance dont vous avez besoin dans votre carrière financière. Inscrivez-vous aujourd'hui ! programme de certification, conçu pour aider quiconque à devenir un analyste financier de classe mondiale. Pour continuer à faire avancer votre carrière, les ressources supplémentaires de la FCI ci-dessous seront utiles :

- Bullish et BearishBullish et BearishLes professionnels de la finance d'entreprise se réfèrent régulièrement aux marchés comme étant haussiers et baissiers en fonction de mouvements de prix positifs ou négatifs. Un marché baissier est généralement considéré comme existant lorsqu'il y a eu une baisse des prix de 20 % ou plus par rapport au sommet, et un marché haussier est considéré comme une reprise de 20 % par rapport au creux du marché.

- Titres détenus jusqu'à l'échéance Titres détenus jusqu'à l'échéance Les titres détenus jusqu'à l'échéance sont des titres que les entreprises achètent et ont l'intention de conserver jusqu'à leur échéance. Ils sont différents des titres de négociation ou des titres disponibles à la vente

- RallyRallyUn rallye fait référence à une période d'augmentation continue des cours des actions, indices ou obligations. Le mot rallye est généralement utilisé comme mot à la mode par les médias commerciaux tels que Bloomberg pour décrire une période de hausse des prix.

- Billet du Trésor américain à 10 ans Billet du Trésor américain à 10 ansLe billet du Trésor américain à 10 ans est un titre de créance émis par le département du Trésor américain et a une échéance de 10 ans.

la finance

- FICO Score VS Credit Score:Comment votre score FICO affecte vos finances

- Définition de la méthode High-Low

- Comment déterminer si vous êtes en mesure de quitter votre emploi de jour

- Taux de rendement interne :un aperçu de l'intérieur

- 10 conseils financiers pour les petites entreprises pour 2020

- L'équilibrage d'un chéquier est-il toujours pertinent ?

-

Comment investir dans des fonds communs de placement

Comment investir dans des fonds communs de placement En fonction de vos objectifs financiers, les fonds communs de placement peuvent être un outil essentiel pour atteindre la richesse à long terme. Bien quils aient tendance à avoir des frais plus élevés...

-

Puis-je obtenir un prêt sur salaire si mon compte bancaire est à découvert ?

Puis-je obtenir un prêt sur salaire si mon compte bancaire est à découvert ? Obtenir lapprobation dun prêt sur salaire est généralement facile. Le rembourser peut ne pas lêtre. Si votre compte bancaire est à découvert, un prêt sur salaire peut sembler être un excellent moyen ...

-

Comment la performance du marché boursier affecte-t-elle les entreprises individuelles?

Comment la performance du marché boursier affecte-t-elle les entreprises individuelles? Le marché boursier affecte les entreprises individuelles dans une économie de différentes manières. Aux États-Unis, il y en a un peu moins de 4, 000 actions cotées en bourse qui peuvent être divisées ...

-

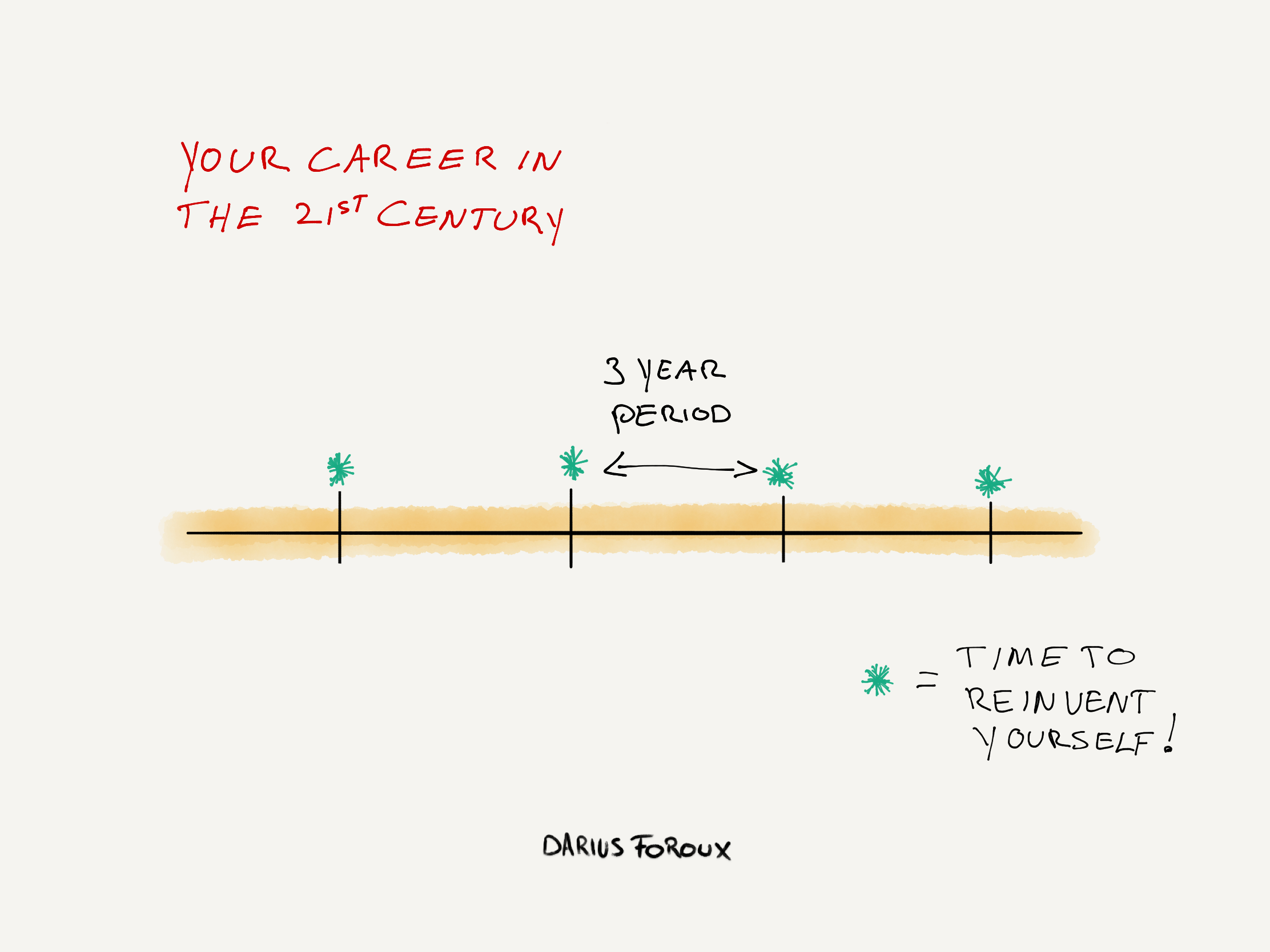

Faites de vous quelque chose de différent tous les 3 ans

Faites de vous quelque chose de différent tous les 3 ans Quand jai terminé mes études supérieures à la fin de 2010, comme tous ceux qui quittent lécole, Je devais construire une carrière. Je nai pas pensé à faire quelque chose de différent alors. Au lieu ...