Faillite d'entreprise :un aperçu

Si une entreprise dans laquelle vous avez investi fait faillite, bonne chance pour récupérer de l'argent, les pessimistes disent - ou si vous le faites, il y a de fortes chances que vous récupériez des centimes par dollar. Mais est-ce vrai ? La réponse dépend de plusieurs facteurs, y compris le type de faillite et le type de placement que vous détenez.

Points clés à retenir

- Les entreprises peuvent déposer le bilan du chapitre 7 ou du chapitre 11 si elles ne sont pas en mesure de payer leurs dettes.

- Le chapitre 7 liquide simplement les actifs de l'entreprise, tandis que le chapitre 11 permet à l'entreprise de continuer à fonctionner dans le cadre d'un plan de réorganisation.

- Si une entreprise dans laquelle vous avez investi fait faillite, le montant que vous êtes susceptible de récupérer dépendra du type de faillite et du type d'investissement, comme les actions par rapport aux obligations.

Types de faillite d'entreprise

Le type de procédure de faillite (chapitre 7 ou chapitre 11) permet généralement de savoir si l'investisseur moyen récupérera tout, une portion, ou aucune de leur participation financière. Mais même cela variera au cas par cas. Il existe également une hiérarchie des créanciers et des investisseurs, qui dicte qui est remboursé en premier, seconde, et dernier (le cas échéant). Dans cet article, nous expliquerons ce qui se passe lorsqu'une entreprise publique dépose une demande de protection en vertu du chapitre 7 ou du chapitre 11 et comment cela affecte ses investisseurs.

Chapitre 7

En vertu du chapitre 7 du Bankruptcy Code des États-Unis, "la société cesse toutes opérations et se retire complètement des affaires. Un syndic est nommé pour liquider (vendre) les actifs de la société, et l'argent est utilisé pour rembourser la dette, " note la Securities and Exchange Commission des États-Unis.

Mais toutes les dettes ne sont pas traitées de la même manière. Sans surprise, les investisseurs ou créanciers qui ont souscrit pour le moins de risques sont payés en premier. Par exemple, les investisseurs qui détiennent les obligations d'entreprise de la société en faillite ont une exposition relativement réduite aux pertes :en échange de la sécurité des réguliers, les paiements d'intérêts spécifiés sur leurs obligations.

Actionnaires, cependant, ont le potentiel de récolter leur part des bénéfices d'une entreprise, comme en témoigne la hausse du cours de l'action. Mais en échange de la possibilité de rendements plus importants, ils prennent le risque que l'action perde de la valeur à la place. En tant que tel, dans le cas d'une faillite du chapitre 7, les actionnaires peuvent ne pas être entièrement rémunérés pour la valeur de leurs actions. À la lumière de ce compromis risque-rendement, il semble juste (et logique) que les actionnaires soient en deuxième ligne après les détenteurs d'obligations lorsqu'une faillite a lieu.

Les créanciers garantis assument encore moins de risques que les obligataires. Ils acceptent des taux d'intérêt très bas en échange de la sécurité supplémentaire des actifs de l'entreprise mis en gage contre les obligations de l'entreprise. Par conséquent, lorsqu'une entreprise fait faillite, ses créanciers garantis sont remboursés avant que les détenteurs d'obligations ordinaires ne commencent à voir leur part de ce qui reste. Ce principe est appelé priorité absolue.

Chapitre 11

Dans une faillite du chapitre 11, l'entreprise ne fait pas faillite mais est autorisée à se réorganiser. Une entreprise qui dépose le chapitre 11 espère revenir à des opérations commerciales normales et à une bonne santé financière à l'avenir. Ce type de faillite est généralement déposé par des entreprises qui ont besoin de temps pour restructurer une dette devenue ingérable.

Le 1er septembre 2021, Le juge du tribunal des faillites des États-Unis, Robert Drain, a approuvé un règlement de 4,5 milliards de dollars de la faillite du chapitre 11 du fabricant d'OxyContin Purdue Pharma LP. Le règlement dissout Purdue Pharma et crée une nouvelle société d'utilité publique chargée de financer le traitement et la prévention de la toxicomanie aux opioïdes. Il protège les anciens propriétaires, la famille Sackler, qui paiera 4,5 milliards de dollars, sur neuf ans, y compris les frais de règlement fédéraux - des réclamations légales liées à l'épidémie d'opioïdes. Purdue a également accepté de publier 30 millions de documents liés à l'affaire.

Le chapitre 11 permet à l'entreprise un nouveau départ, mais il doit encore remplir ses obligations en vertu du plan de réorganisation. Une réorganisation du chapitre 11 est la plus complexe et, généralement, la plus coûteuse de toutes les procédures de faillite. Elle n'est donc entreprise qu'après qu'une entreprise a soigneusement examiné toutes les alternatives.

Les entreprises publiques ont tendance à déposer leurs déclarations en vertu du chapitre 11 plutôt que du chapitre 7, car cela leur permet de continuer à gérer leur entreprise et de participer au processus de faillite. Plutôt que de simplement remettre ses actifs à un syndic pour liquidation, comme il le faudrait au chapitre 7, une entreprise entrant dans le chapitre 11 a la possibilité de rééquiper son cadre financier et, idéalement, retour à la rentabilité. Si le processus échoue, tous les actifs de l'entreprise sont liquidés et les parties prenantes sont remboursées en priorité absolue, comme décrit ci-dessus.

Lorsqu'une entreprise dépose un dossier pour le chapitre 11, il est doté d'un comité qui représente les intérêts des créanciers et des actionnaires. Ce comité travaille avec l'entreprise pour élaborer un plan de réorganisation de l'entreprise et de désendettement, le transformer en une entité rentable. Les actionnaires peuvent voter sur le plan, mais ce n'est jamais garanti. Si aucun plan de réorganisation approprié ne peut être élaboré par le comité et confirmé par les tribunaux, les actionnaires peuvent ne pas être en mesure d'empêcher la vente des actifs de l'entreprise pour payer les créanciers.

Lorsqu'une entreprise dépose le bilan du chapitre 11, les investisseurs ont essentiellement deux choix :aller jusqu'au bout, en espérant que l'entreprise reprenne vie, ou simplement renflouer et prendre la perte.

Comment la faillite affecte les investisseurs

Clairement, personne n'investit de l'argent dans une entreprise, que ce soit au travers de ses actions ou de ses titres de créance, s'attendant à ce qu'il déclare faillite. Cependant, lorsque vous vous aventurez en dehors du domaine sans risque des titres émis par le gouvernement, vous acceptez ce risque supplémentaire.

Lorsqu'une entreprise entame une procédure de faillite, ses actions et obligations continuent généralement à être négociées, bien qu'à des prix extrêmement bas. Généralement, si vous êtes actionnaire, vous constaterez généralement une baisse substantielle de la valeur de vos actions dans la période précédant la déclaration de faillite de l'entreprise. Les obligations pour les entreprises en quasi-faillite sont généralement considérées comme indésirables.

Une fois l'entreprise en faillite, il y a de fortes chances que vous ne récupériez pas la pleine valeur de votre investissement. En réalité, il y a de fortes chances que vous ne récupériez rien du tout.

Comme le résume la SEC, "Pendant la faillite du chapitre 11, les obligataires cessent de percevoir les intérêts et le principal, et les actionnaires cessent de recevoir des dividendes. Si vous êtes obligataire, vous pouvez recevoir de nouvelles actions en échange de vos obligations, de nouvelles obligations ou une combinaison d'actions et d'obligations. Si vous êtes actionnaire, le syndic peut vous demander de renvoyer vos actions en échange d'actions de la société réorganisée. Les nouvelles actions peuvent être moins nombreuses et valoir moins. Le plan de réorganisation énonce vos droits en tant qu'investisseur et ce que vous pouvez vous attendre à recevoir, si quoi que ce soit, de l'entreprise."

Essentiellement, une fois qu'une entreprise dépose sous tout type de protection contre la faillite, vos droits en tant qu'investisseur changent pour refléter le statut de faillite de l'entreprise. Si certaines entreprises réussissent effectivement leur retour après une restructuration, beaucoup d'autres non. Et si votre participation dans l'entreprise d'avant le chapitre 11 finit par valoir quelque chose dans l'entreprise restructurée, il y a de fortes chances que ce ne soit plus autant qu'avant.

Lors d'une faillite du chapitre 7, les investisseurs sont encore plus bas sur l'échelle. D'habitude, les actions d'une entreprise faisant l'objet d'une procédure au titre du chapitre 7 deviennent sans valeur et les investisseurs perdent tout simplement leur argent. Si vous détenez une obligation, vous pourriez recevoir une fraction de sa valeur nominale. Ce que vous recevrez dépend du montant des actifs disponibles pour la distribution et du classement de votre investissement sur la liste des priorités.

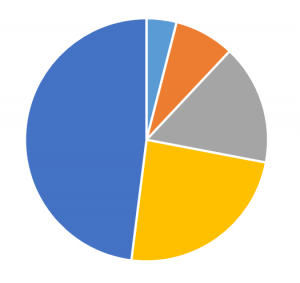

Les créanciers garantis ont les meilleures chances de récupérer la valeur de leurs investissements initiaux. Les créanciers chirographaires doivent attendre que les créanciers garantis aient été adéquatement indemnisés avant de recevoir une quelconque indemnisation. Les actionnaires reçoivent généralement peu, si quoi que ce soit.

La ligne de fond

Du point de vue de l'investisseur, il n'y a pas grand chose de bon à dire sur la faillite. Quel que soit le type d'investissement que vous avez fait dans une entreprise, une fois qu'elle fera faillite, vous obtiendrez probablement moins pour votre investissement que prévu.

En général, Le chapitre 11 est meilleur pour les investisseurs que le chapitre 7. Mais dans les deux cas, ne vous attendez pas à grand chose. Relativement peu d'entreprises faisant l'objet d'une procédure au titre du chapitre 11 redeviennent rentables après une réorganisation ; même s'ils le font, c'est rarement un processus rapide. En tant qu'investisseur, vous devez réagir à la faillite d'une entreprise de la même manière que si ses actions plongeaient de manière inattendue pour d'autres raisons :reconnaissez les perspectives considérablement réduites de l'entreprise et demandez-vous si vous voulez toujours vous engager.

Si la réponse est non, abandonnez votre investissement raté. Tenir le coup pendant que l'entreprise fait l'objet d'une procédure de faillite ne peut que conduire à des nuits blanches et peut-être même à des pertes encore plus importantes à l'avenir. Si rien d'autre, vous pourriez être en mesure de subir une perte en capital sur vos impôts.

dette

- Le FMI est à son plus faible tout comme le monde en a le plus besoin

- Quelle est la dette moyenne des ménages par carte de crédit ?

- Comment les stokvels sud-africains gèrent leurs activités de prêt en dehors des tribunaux

- Examen du karma de crédit pour 2021

- Notions de base sur le prêt automobile

- 7 occasions où vous devriez définitivement engager un conseiller financier

-

4 Cryptos que j'aurais aimé acheter l'année dernière

4 Cryptos que j'aurais aimé acheter l'année dernière Beaucoup ou tous les produits ici proviennent de nos partenaires qui nous paient une commission. Cest comme ça quon gagne de largent. Mais notre intégrité éditoriale garantit que les opinions de nos e...

-

Obtenir des actions de renom à une fraction du prix

Obtenir des actions de renom à une fraction du prix À son meilleur, jouer en bourse semble être un très bon jeu. Achetez bas, vendre haut, et attendez les hauts et les bas - simple, tant que vous choisissez de bonnes actions, droit? Et il est facile de...

-

Avenant de prestation de décès accélérée

Avenant de prestation de décès accélérée Avoir une assurance-vie signifie que ceux que vous aimez et que vous aimez nauront peut-être pas à subir des difficultés financières à un moment déjà difficile de leur vie. En effet, le produit dune p...

-

Combien de fonds communs de placement devrais-je posséder ?

Combien de fonds communs de placement devrais-je posséder ? Vous devez avoir entendu parler de la diversification. Chaque conseiller en placement vous demande de diversifier vos investissements pour les protéger des risques soudains. Mais savez-vous que vous p...