Les risques cachés de l'annulation du prêt

Avec des millions et des millions d'Américains endettés par le gouvernement fédéral, la simple pensée d'une remise de prêt peut sembler trop belle pour être vraie.

Pour être honnête, pour la plupart des diplômés, c'est probablement le cas. Cela signifie que, sur la base des programmes d'annulation de prêt actuellement disponibles, se qualifier pour une remise de prêt est probablement une chimère pour la plupart des emprunteurs.

Si vous faites partie des chanceux qui sont admissibles à un programme d'annulation de prêt et que vous envisagez de le faire, vous voudrez lire ces neuf risques cachés pour vous assurer de bien connaître les tenants et les aboutissants de la remise de prêt.

À venir :

1. Votre crédit pourrait en prendre un coup

L'annulation de la dette en elle-même n'entraînera pas automatiquement un impact sur votre pointage de crédit. Au lieu, c'est la méthode d'annulation de votre dette qui compte. Par exemple, si votre dette est annulée dans le cadre d'un programme d'annulation de prêt étudiant, votre crédit ne sera pas directement affecté. Cependant, si votre prêt est « pardonné » à l'aide d'un règlement ou d'une faillite, alors votre pointage de crédit peut en souffrir pendant des années.

Si vous n'êtes pas admissible à un programme d'exonération des prêts étudiants et que vous cherchez des moyens de gérer vos paiements, une meilleure approche pourrait être de consolider vos prêts.

2. Vous pourriez être imposé sur le montant remis

Un autre risque d'annulation de prêt à connaître est lié à votre sujet de prédilection… les impôts ! Selon le type de prêt qui fait l'objet d'une remise, vous pourriez être imposé sur le montant de la dette remise. Par exemple, disons que vous avez 10 $, 000 de prêts annulés. Cette remise de dette est alors à déclarer comme revenu supplémentaire sur vos impôts, ce qui signifie que vous serez taxé dessus !

Il y a des exceptions. Par exemple, si vous bénéficiez d'une remise de prêt étudiant dans le cadre du programme PSLF, vous ne serez pas taxé. Cependant, si vous êtes admissible à une remise de prêt et envisagez de le faire, assurez-vous de vous préparer à l'avance pour la période des impôts. Je recommande d'ouvrir un compte d'épargne dès que vous décidez de demander une remise de dette, où vous pouvez effectuer des dépôts mensuels pour couvrir le fardeau financier supplémentaire.

3. Vous (ou votre prêt) pourriez ne pas être admissible à une remise

Selon le type de prêt étudiant que vous avez, vous pourriez même ne pas être admissible à une remise de prêt. Si vous avez des prêts étudiants privés, vous n'êtes admissible à aucun des programmes fédéraux d'exonération des prêts étudiants, vous voudrez donc garder cela à l'esprit avant de perdre votre temps avec la plupart des demandes de remise de prêt.

Bien que vos options soient plus limitées si vos prêts étudiants sont accordés par un prêteur privé, il y a encore de l'espoir pour une aide au paiement. Spécifiquement, le Programme d'aide au remboursement des prêts étudiants (PARL). Grâce à ce programme, le montant de l'aide que vous recevez est directement lié à vos revenus.

Si vous êtes intéressé à demander un programme d'annulation de prêt du gouvernement, assurez-vous de lire les petits caractères. Sachez exactement ce qui est nécessaire pour vous qualifier, puis déterminez si vous êtes prêt et disposé à adhérer à ces règles pour 5, dix, ou 25 ans. Dans certains cas, ça ne vaut peut-être pas le coup.

4. L'annulation du prêt peut prendre beaucoup de temps

L'annulation du prêt nécessite souvent un engagement à long terme. Donc, si vous avez des problèmes d'engagement, vous voudrez peut-être trouver un autre plan. En ce qui concerne les programmes gouvernementaux d'exonération des prêts étudiants, vous envisagez un engagement de 5 ans avec le programme Teacher Loan Forgiveness, 10 ans avec PSLF, et entre 20 et 25 ans avec le programme IDR.

En 5, dix, ou 25 ans, vous pourriez être en mesure de proposer un meilleur plan de remboursement que ceux offerts par les programmes fédéraux d'annulation de la dette. De nouveau, c'est votre choix mais c'est une bonne matière à réflexion.

5. Vous n'avez peut-être pas d'équilibre pour vous faire pardonner

Étant donné que de nombreux programmes d'annulation de prêt prennent des années de remboursement avant même que vous ne soyez admissible, il y a de fortes chances que votre prêt soit remboursé avant même de pouvoir utiliser le programme de remise. Cela est particulièrement vrai si vous vous retrouvez à gravir les échelons de votre carrière et à gagner de plus en plus d'argent.

Rembourser votre prêt n'est pas une mauvaise chose. Le plus tôt vous l'aurez payé, plus vite vous pourrez l'oublier et rediriger ces fonds ailleurs. Cependant, C'est une chose à laquelle vous voudrez penser lorsque vous déciderez très tôt si vous souhaitez vous engager dans un programme d'annulation de prêt.

6. Vous pourriez finir par payer plus

Si vous êtes inscrit à un programme IDR (plus de détails ci-dessous) et que vous décidez de prolonger vos conditions de remboursement pour rendre vos mensualités plus abordables, vous finirez par payer plus d'argent en intérêts que si vous n'étiez pas inscrit au programme. Alors que vos mensualités seront moins élevées et plus gérables, votre dette durera plus longtemps et, par conséquent, vous dépenserez plus de votre argent durement gagné.

Si vous pouvez gérer des mensualités plus élevées, il pourrait être plus logique de rembourser la dette plus rapidement et d'éviter les intérêts supplémentaires. Évidemment, ce n'est pas toujours une option, mais gardez cela à l'esprit si vous hésitez à prolonger votre période de remboursement.

7. Vous limitez peut-être vos perspectives d'emploi

Pour être admissible à l'exonération de certains prêts étudiants, vous devez travailler dans l'un des domaines éligibles au PSLF. Un employeur éligible au PSLF est une organisation gouvernementale ou une organisation à but non lucratif qui est exonérée d'impôt en vertu de la section 501 (c) (3) de l'Internal Revenue Code.

Ce ne sera peut-être pas un problème pour vous. Cependant, si vous rêvez d'être propriétaire d'une petite entreprise, un entrepreneur, ou même travailler dans le secteur privé, vous devrez décider de ce qui est le plus important – suivre vos rêves ou maintenir votre admissibilité à l'exonération de votre prêt.

8. Vous limitez peut-être votre potentiel de salaire, trop

Comme on vient de le mentionner, les types d'emplois admissibles aux programmes PSLF sont dans des postes gouvernementaux et sans but lucratif. Ces postes paient généralement moins que les emplois du secteur privé. Bien que cela puisse sembler être la meilleure décision financière de rester dans un poste gouvernemental à long terme pour vous assurer d'être admissible à une remise de prêt, il faut se demander, à quel prix ?

Vous pourriez manquer des postes mieux rémunérés qui vous permettraient de rembourser vos prêts étudiants plus rapidement et de passer à des choses plus importantes et meilleures. De nouveau, c'est une décision difficile que vous devrez équilibrer. Sachez simplement que l'annulation du prêt n'est pas garantie et que ce n'est pas toujours la meilleure option.

9. Vous pourriez vous sentir piégé dans un travail que vous détestez

Disons que vous allez à l'université pour devenir enseignant. Vous avez obtenu votre diplôme avec une dette considérable et vous souhaitez demander une remise de votre prêt étudiant. Pour être admissible à la remise du prêt de l'enseignant, vous devez faire cinq années de service consécutives. Et si après votre deuxième année vous vous rendez compte qu'une carrière dans l'enseignement n'est pas pour vous ? Que fais-tu?

Allez-vous de l'avant ou persévérez-vous pour essayer de vous assurer que vous serez admissible à une remise de dette ? C'est une question difficile mais que vous devrez peser si vous vous trouvez dans cette position.

Qu'est-ce qu'une remise de prêt ?

La remise de prêt se produit lorsque vous êtes libéré de votre obligation de rembourser une partie de votre prêt. Pour y parvenir, il y a généralement des critères d'éligibilité spécifiques que vous devez respecter et auxquels vous devez vous engager (c'est-à-dire le type d'emploi que vous avez, combien vous avez déjà remboursé, etc.)

Examinons plus en détail certains des programmes de remise de prêt actuellement disponibles :

- Remise de prêt de service public. Si vous êtes employé par le gouvernement ou travaillez dans une organisation à but non lucratif, alors vous pourriez être admissible au programme d'exonération des prêts de service public (PSLF). Le programme PSLF offre une remise de prêt étudiant sur votre prêt direct. Avec ce programme, le solde de votre prêt direct sera annulé une fois que vous aurez effectué 120 paiements de prêt admissibles (ce qui prendra environ 10 ans). Pendant cette période, vous devez également travailler pour un employeur qualifié.

- Le pardon de prêt d'enseignant. Si vous avez travaillé comme enseignant à temps plein pendant cinq années consécutives dans une école primaire à faible revenu, école secondaire, ou agence de services éducatifs, vous pourriez être admissible au programme de remise de prêt des enseignants. Le programme de remise des prêts aux enseignants offre une remise allant jusqu'à 17 $, 500 sur les prêts directs ou les prêts fédéraux pour l'éducation familiale (FFEL).

- Programme de remboursement basé sur le revenu. Ce programme est conçu comme un moyen de rendre les remboursements de prêts plus abordables. Le programme de remboursement basé sur le revenu (IDR) permet de réduire les mensualités en fonction de vos revenus. Selon le type de programme IDR, le reste du solde de votre prêt peut être annulé après 20 à 25 ans de paiements.

- Programmes d'aide au remboursement des prêts. Le programme d'aide au remboursement des prêts (PARL), désormais appelé Ardeo Education Solutions, collabore avec les collèges et les universités pour aider les étudiants ayant des dettes d'études. Pour être admissible au PARL, les diplômés doivent répondre à certains critères de travail et de revenu.

Sommaire

L'annulation du prêt a le potentiel d'être une option utile et financièrement solide pour certains. Cependant, il est important que vous soyez conscient des risques cachés associés à l'annulation du prêt. Afin de se qualifier pour de nombreux programmes, vous devez respecter strictement les conditions d'éligibilité et vous devez être prêt à vous engager.

Il n'y a pas une seule bonne réponse quand il s'agit de savoir si vous devez ou non demander une remise de prêt. C'est vraiment une question d'équilibrer le pour et le contre. À quoi êtes-vous prêt à abandonner dans la poursuite du pardon et cela en vaut-il la peine ? Vos prêts seront-ils remboursés avant même de pouvoir vous qualifier et renoncez-vous à une carrière de rêve ou à la possibilité d'aller chercher un emploi plus rémunérateur parce que vous êtes tellement concentré sur l'obtention d'un pardon ?

dette

- La dette devient incontrôlable ? Envisagez la consolidation de dettes sur la valeur nette de votre maison

- Comment obtenir une carte de crédit non garantie après une faillite

- Répondre aux objections des prêteurs

- Pourquoi les séances d'entraînement de prêt sont bénéfiques pour les prêteurs

- Comparaison des services de règlement et de consolidation de dettes

- Comment échapper au cycle de chèque de paie à chèque de paie

-

Qu'est-ce que l'assurance responsabilité civile automobile,

Qu'est-ce que l'assurance responsabilité civile automobile, et pourquoi en ai-je besoin ? Les accidents de voiture peuvent vous frapper assez fort dans le portefeuille, surtout si vous êtes la personne qui a causé la collision. Si vous êtes responsable ...

-

La procuration peut-elle signer un contrat de location ?

La procuration peut-elle signer un contrat de location ? Si vous souhaitez permettre à quelquun dautre de conclure des accords en votre nom, vous pouvez donner une procuration à cette personne. Les procurations ne peuvent être données que par écrit, mais il...

-

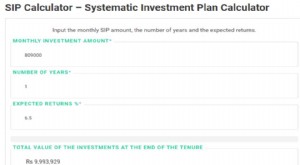

Combien investir dans des fonds communs de placement pour gagner 1 crore ?

Combien investir dans des fonds communs de placement pour gagner 1 crore ? Tout en recherchant des options dinvestissement pour atteindre un montant particulier, il y a plusieurs questions que vous devez vous poser. Premièrement, Décidez du délai dans lequel vous souhaitez a...

-

Quels sont les taux de l'impôt sur le revenu de l'État 2019?

Quels sont les taux de l'impôt sur le revenu de l'État 2019? Cet article a été vérifié par nos rédacteurs et un membre de léquipe de spécialistes des produits Credit Karma Tax®, dirigé par le directeur principal des opérations Christina Taylor . Connaissez...