Qu'est-ce que le transfert de risque ?

Le transfert de risque fait référence à une gestion des risquesGestion des risquesLa gestion des risques englobe l'identification, une analyse, et la réponse aux facteurs de risque qui font partie de la vie d'une entreprise. Cela se fait généralement avec une technique dans laquelle le risque est transféré à un tiers. En d'autres termes, le transfert de risque implique qu'une partie assume les responsabilités d'une autre partie. L'achat d'une assurance est un exemple courant de transfert de risque d'un individu ou d'une entité à une compagnie d'assurance.

Comment ça fonctionne

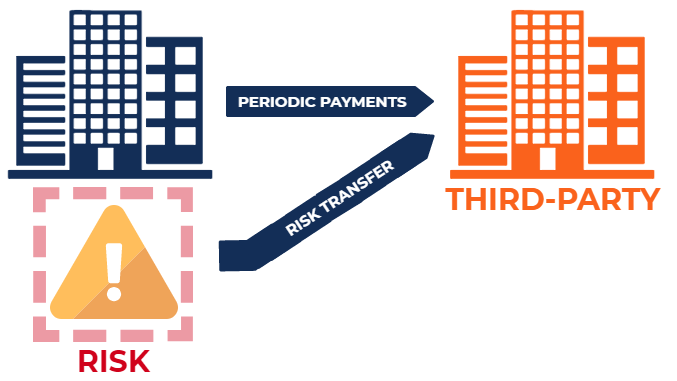

Le transfert de risque est une technique courante de gestion des risques dans laquelle la perte potentielle résultant d'un résultat défavorable auquel est confronté un individu ou une entité est transférée à un tiers. Pour indemniser le tiers de la prise en charge du risque, l'individu ou l'entité fournira généralement au tiers des paiements périodiques.

L'exemple le plus courant de transfert de risque est l'assurance. Lorsqu'une personne physique ou morale souscrit une assurance, ils s'assurent contre les risques financiers. Par exemple, une personne qui souscrit une assurance automobile acquiert une protection financière contre les dommages physiques ou corporels pouvant résulter d'incidents de la circulation.

En tant que tel, l'individu transfère le risque d'avoir à subir des pertes financières importantes d'un incident de la circulation à une compagnie d'assurance. loger, auto, etc.) ainsi qu'une assurance responsabilité civile en cas d'accident, blessures, et les dommages causés à d'autres personnes ou à leurs biens. En échange de la prise en charge de ces risques, la compagnie d'assurance exigera généralement des paiements périodiques de la part de l'individu.

Méthodes de transfert des risques

Il existe deux méthodes courantes de transfert de risque :

1. Police d'assurance

Comme indiqué ci-dessus, l'achat d'une assurance est une méthode courante de transfert des risques. Lorsqu'une personne ou une entité souscrit une assurance, ils transfèrent les risques financiers à la compagnie d'assurance. Les compagnies d'assurance facturent généralement des frais – une prime d'assurance. – pour accepter de tels risques.

2. Clause d'indemnisation dans les contrats

Les contrats peuvent également être utilisés pour aider un individu ou une entité à transférer le risque. Les contrats peuvent inclure une indemnisation L'indemnisation L'indemnisation est un accord juridique conclu par une partie pour tenir une autre partie irréprochable – non responsable – des pertes ou dommages potentiels. clause – une clause qui garantit que les pertes potentielles seront indemnisées par la partie adverse. En termes plus simples, une clause d'indemnisation est une clause dans laquelle les parties au contrat s'engagent à se réparer mutuellement tout préjudice, responsabilité, ou la perte résultant du contrat.

Par exemple, considérons un client qui signe un contrat avec une clause d'indemnisation. La clause d'indemnisation stipule que l'auteur du contrat indemnisera le client contre les réclamations de droits d'auteur. En tant que tel, si le client reçoit une réclamation pour droit d'auteur, l'auteur du contrat serait (1) obligé de couvrir les frais liés à la défense contre la réclamation pour droit d'auteur, et (2) être responsable des dommages-intérêts liés aux droits d'auteur si le client est jugé responsable d'une violation du droit d'auteur.

Transfert de risque par les compagnies d'assurance

Bien que le risque soit généralement transféré des individus et des entités aux compagnies d'assurance, les assureurs sont également en mesure de transférer le risque. Cela se fait par le biais d'une police d'assurance auprès des compagnies de réassurance. Entreprises de réassuranceEntreprises de réassuranceEntreprises de réassurance, également appelés réassureurs, sont des entreprises qui fournissent des assurances aux compagnies d'assurance. En d'autres termes, Les sociétés de réassurance sont des sociétés qui reçoivent des passifs d'assurance des compagnies d'assurance. sont des entreprises qui fournissent des assurances aux compagnies d'assurance.

Semblable à la façon dont les individus ou les entités achètent une assurance auprès des compagnies d'assurance, les compagnies d'assurance peuvent déplacer le risque en achetant une assurance auprès de compagnies de réassurance. En échange de la prise de ce risque, les compagnies de réassurance facturent aux compagnies d'assurance une prime d'assurance.

Transfert de risque vs transfert de risque

Le transfert de risque est souvent confondu avec le transfert de risque. Recommencer, le transfert de risque consiste à transférer (« transférer ») le risque à un tiers. D'autre part, le transfert de risque implique de changer (« déplacer ») la distribution des résultats risqués plutôt que de transférer le risque à un tiers.

Par exemple, une police d'assurance est une méthode de transfert de risque. L'achat de contrats dérivés est une méthode de transfert de risque.

Ressources additionnelles

CFI est le fournisseur officiel de la certification mondiale Financial Modeling &Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)®La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à gagner la confiance dont vous avez besoin dans votre carrière financière. Inscrivez-vous aujourd'hui ! programme de certification, conçu pour aider quiconque à devenir un analyste financier de classe mondiale. Pour continuer à apprendre et à progresser dans votre carrière, les ressources supplémentaires de la FCI ci-dessous seront utiles :

- ActuaireActuaireUn actuaire agit essentiellement comme l'épine dorsale de la sécurité financière des compagnies d'assurance et de réassurance, Firmes multinationales, et les planificateurs financiers. Le travail principal d'un actuaire est d'analyser les risques et les coûts associés aux risques et à l'incertitude.

- Courtier d'assurance commercialeCourtier d'assurance commercialeUn courtier d'assurance commerciale est une personne chargée d'agir comme intermédiaire entre les fournisseurs d'assurance et les clients.

- Safe HarborSafe HarborUne sphère de sécurité est une disposition légale ou réglementaire qui offre une protection contre la responsabilité ou la pénalité ou réduit la responsabilité si certaines conditions sont remplies.

- SubrogationSubrogationSubrogation se réfère à la pratique de substituer une partie à une autre dans un cadre juridique. Essentiellement, la subrogation donne un droit légal à un tiers

Stratégie d'entreprise

- Automatisation des processus métier :guide ultime

- Qu'est-ce qu'une société anonyme ?

- Qu'est-ce que la rationalisation ?

- Qu'est-ce que la fraude comptable ? Un guide pour une comptabilité et une conformité sûres

- 13 idées d'automatisation d'entreprise pour économiser du temps et de l'argent

- Alors, tu penses avoir une stratégie? Cinq mauvaises excuses pour une stratégie

-

Comment signer un chèque pour dépôt seulement

Comment signer un chèque pour dépôt seulement Pour plusieurs personnes, les chèques appartiennent au passé, mais ne sont pas oubliés. Bien quils ne soient plus aussi communs quils létaient autrefois, vous pouvez recevoir un chèque en guise de pai...

-

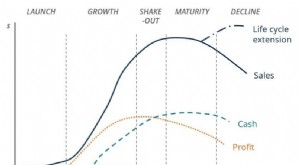

Qu'est-ce que le cycle de vie de l'entreprise ?

Qu'est-ce que le cycle de vie de l'entreprise ? Le cycle de vie dune entreprise est la progression dune entreprise par phases dans le temps et est le plus souvent divisé en cinq étapes :lancement, croissance, secouer, maturité, et déclin. Le cycle ...

-

Qu'est-ce que le taux d'information ?

Qu'est-ce que le taux d'information ? Le ratio dinformation mesure les rendements ajustés au risque dun actif financier ou dun portefeuille par rapport à un certain indice de référenceDow Jones Industrial Average (DJIA)Le Dow Jones Indust...

-

Qu'est-ce qu'un compte discrétionnaire ?

Qu'est-ce qu'un compte discrétionnaire ? Un compte discrétionnaire est un compte dinvestissement qui permet à un courtier autorisé de négocier des titres au nom dun client sans obtenir lapprobation du client pour chaque transaction. ...