Définition de l'offre de dette

L'achat de l'offre de dette d'une société peut présenter moins de risques que l'achat de ses actions.

L'achat de l'offre de dette d'une société peut présenter moins de risques que l'achat de ses actions. Une offre de dette est souvent appelée note ou obligation et est offerte par une entreprise pour lever des capitaux. L'autre méthode pour lever des fonds est l'offre d'actions, ou l'équité. En utilisant la dette, par opposition à l'équité, l'entreprise ne dilue pas la propriété ou les revenus des actionnaires actuels. Les obligations et les billets ont chacun un montant en principal, un paiement de coupon, un taux d'intérêt déterminé et une date d'échéance. Certains auront une disposition pour les options de warrant.

Principal

Chaque offre de dette a un prix d'achat indiqué, ou montant principal, également appelée valeur nominale du billet ou de l'obligation. C'est le montant que l'investisseur prête à l'entreprise jusqu'à la date d'échéance. À cette date, l'entreprise remboursera alors le principal à l'investisseur. Le capital est généralement déclaré en 1 $, 000 incréments.

Paiements de coupons

Périodiquement pendant toute la durée de l'offre de créance, l'organisation effectuera un paiement à l'investisseur pour l'avoir laissé emprunter le capital. C'est ce qu'on appelle le paiement du coupon, et il est basé sur le taux d'intérêt déclaré de l'obligation. Les paiements sont généralement effectués semestriellement (deux fois par an) ou trimestriellement. Par exemple, si le taux d'intérêt déclaré de 1 $, 000 obligations de valeur nominale était de 8 pour cent et il a payé des intérêts semestriellement, il paierait à l'investisseur 40 $ tous les six mois jusqu'à l'échéance.

Vendre à prix réduit ou premium

De nombreuses obligations ou billets se vendent sur le marché avec une décote ou une prime. Après qu'une personne a effectué l'achat initial de l'obligation auprès d'une entreprise, elle peut le revendre à un autre investisseur si elle le souhaite. Les investisseurs ne sont pas toujours prêts à payer le prix plein pour l'obligation, ou ils peuvent être prêts à payer plus, en fonction de plusieurs facteurs de risque différents, le paiement du coupon et d'autres caractéristiques de l'offre de dette.

Options de bons de souscription

De nombreuses offres de dette sont assorties d'options de warrants, également appelés « lanceurs d'actions ». Cela signifie qu'au lieu de rembourser le principal, la société rachètera l'obligation contre des actions de ses actions à un prix précédemment indiqué. Cela peut être avantageux si le cours de l'action a augmenté plus haut que le prix déclaré dans l'option. Cela peut être l'une des raisons pour lesquelles une obligation ou un billet se vend à prime.

investir

- Définition du remboursement de la dette

- Définition des prêts en cours

- La définition de la dette conditionnelle

- La définition d'un mandat de confiscation d'obligations

- Définition de la dette exigible

- Quelle est la différence entre une dette et une obligation ?

- Rachat

- Contrats à terme sur obligations

- Définition de la dette subordonnée

-

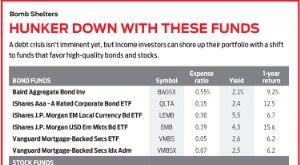

Une bombe pour la dette est-elle en marche ?

Une bombe pour la dette est-elle en marche ? Si la dette allume le feu de chaque crise financière, comme la fait remarquer lauteur Andrew Ross Sorkin, alors nous pouvons avoir un problème de brassage. Les entreprises ont accumulé un montant reco...

-

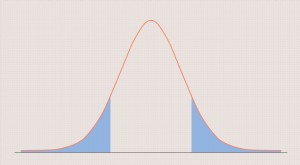

T Distribution Définition

T Distribution Définition Quest-ce quune distribution T ? La distribution T, également connue sous le nom de distribution t de Student, est un type de distribution de probabilité qui est similaire à la distribution normale a...