Qu'est-ce que la parité de taux d'intérêt non couverte (UIRP) ?

La parité des taux d'intérêt non couverts (UIRP) est une théorie financière qui postule que la différence des taux d'intérêt nominaux entre deux pays est égale aux variations relatives du taux de change sur la même période. Elle est assez similaire à une théorie économique appelée la «Loi du prix unique (LOOP)Loi du prix unique (LOOP)La loi du prix unique (parfois appelée LOOP) est une théorie économique qui stipule que le prix de biens identiques dans différents marchés. Il en va de même dans le sens où l'UIRP prétend également que le prix d'une marchandise identique, sécurité financière, etc. partout dans le monde devrait avoir le même prix lorsque les taux de change sont pris en considération, quelle que soit sa localisation dans le monde.

La parité des taux d'intérêt non couverte garantit qu'un investisseur n'obtient pas de rendement excédentaire en raison de variations ou de différences relatives des taux de change. Il le fait en supposant que le pays avec le taux d'intérêt le plus élevé subira une dépréciation de sa valeur en monnaie nationale par rapport à la valeur en devise étrangère avec le taux d'intérêt le plus bas.

Sommaire

- La parité des taux d'intérêt non couverts (UIRP) est une théorie financière qui postule que la différence des taux d'intérêt nominaux entre deux pays est égale aux variations relatives du taux de change au cours de la même période.

- Sans parité des taux d'intérêt, il serait très facile pour les banques et les investisseurs d'exploiter les différences de taux de change et de réaliser des bénéfices.

- L'UIRP fonctionne en supposant que le pays avec le taux d'intérêt le plus élevé subira une dépréciation de sa valeur en monnaie nationale par rapport à la valeur en devise étrangère avec le taux d'intérêt le plus bas.

Formule pour la parité de taux d'intérêt non couverte (UIRP)

Où:

- E

t [e est la valeur attendue du taux de change au comptantendroit (t + k)] - e

endroit (t + k) , k périodes à partir de maintenant. Aucun arbitrage n'impose que celui-ci soit égal au taux de change à terme à l'instant t - k est le nombre de périodes dans le futur à partir du temps t

- e

endroit (t) est le taux de change au comptant actuel - je

National est le taux d'intérêt dans le pays/la devise considérée - je

Étranger est le taux d'intérêt dans un autre pays/devise considéré. Dans l'équation de la parité des taux d'intérêt non couverte mentionnée ci-dessus, le taux de change à terme est le taux de change futur. Ils sont disponibles auprès des banques et des cambistes.

Hypothèses de l'UIRP

- Mobilité des capitaux sur le marché t :La parité des taux d'intérêt non couverte suppose une parfaite mobilité des capitaux sur le marché.

- Condition de non-arbitrage :UIRP suit une condition de non-arbitrage dans l'équation UIRP. Si la condition est violée, un rendement sans risque existe, et une opportunité de réaliser un profit sans risque se présente.

Limites de l'UIRP

- Taux d'amortissement prévu :Les preuves empiriques concluent que le taux de dépréciation attendu, qui joue un rôle crucial dans la parité des taux d'intérêt non couverte, est souvent inférieur à la différence qui doit être ajustée. Une telle limitation entrave souvent le fonctionnement efficace de l'équation de parité des taux d'intérêt non couverte.

Exemple pratique

Supposons le taux d'intérêt nominalTaux d'intérêtUn taux d'intérêt fait référence au montant facturé par un prêteur à un emprunteur pour toute forme de dette donnée, généralement exprimé en pourcentage du principal. aux États-Unis est de 6% par an, et le taux d'intérêt nominal en Inde est de 14 % par an. Étant donné que le taux d'intérêt nominal en Inde est plus élevé, l'investisseur percevra qu'il est avantageux d'emprunter en USD et d'investir en INR, puis reconvertir le produit de l'investissement en USD pour tirer profit de la différence.

Dire, par exemple, l'investisseur emprunte USD1, 800 et le convertit en INR à un taux au comptant de INR70/USD. D'où, il devrait rembourser 1 USD, 860 après un an. D'où, il investit INR126, 000 au taux de 14% par an. D'où, d'ici la fin de l'année, il recevra INR143, 640.

Maintenant, lorsqu'il essaie de reconvertir le produit de l'investissement en USD, la condition de parité de taux d'intérêt non couverte entrera en jeu, et la différence de taux d'intérêt nominal augmentera afin d'éliminer la différence. L'investisseur ne sera alors ni mieux ni moins bien loti et ne réalisera aucun profit car la différence de taux d'intérêt sera ajustée en fonction de la condition de non-arbitrage de l'UIRP.

Parité de taux d'intérêt couverte vs parité de taux d'intérêt non couverte

1. Taux futurs

La parité de taux d'intérêt couverte implique l'utilisation de taux futurs ou de taux à terme lors de l'évaluation des taux de change, ce qui rend également la couverture potentielle. Couverture La couverture est une stratégie financière qui doit être comprise et utilisée par les investisseurs en raison des avantages qu'elle offre. En tant qu'investissement, il protège les finances d'un individu contre l'exposition à une situation à risque pouvant entraîner une perte de valeur.possible. Cependant, la parité des taux d'intérêt non couverte tient compte des taux attendus, ce qui implique essentiellement de prévoir les taux d'intérêt futurs. D'où, elle implique l'utilisation d'une estimation du taux futur attendu et non du taux à terme réel.

2. Différence de taux de change

Selon la parité des taux d'intérêt couverts, la différence entre les taux d'intérêt est ajustée dans la remise/prime à terme. Lorsque les investisseurs empruntent dans une devise à taux d'intérêt inférieur et investissent dans une devise à taux d'intérêt plus élevé, ils sont par conséquent avantagés par une couverture avant. La couverture à terme élimine tout risque lié à leur investissement.

Cependant, l'intérêt non couvert pour la parité ajuste la différence entre les taux d'intérêt en égalant la différence au taux de dépréciation attendu de la monnaie nationale. C'est parce que, dans une condition de parité de taux d'intérêt non couverte, les investisseurs ne bénéficient d'aucune couverture à terme.

Davantage de ressources

CFI est le fournisseur officiel de la certification mondiale Financial Modeling &Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)®La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à gagner la confiance dont vous avez besoin dans votre carrière financière. Inscrivez-vous aujourd'hui ! programme de certification, conçu pour aider quiconque à devenir un analyste financier de classe mondiale. Pour continuer à faire avancer votre carrière, les ressources supplémentaires ci-dessous vous seront utiles :

- Calcul du spread de changeCalcul du spread de changeLe spread de change (ou spread bid-ask) fait référence à la différence entre les prix bid et ask pour une paire de devises donnée. Le prix acheteur fait référence au montant maximum qu'un cambiste est prêt à payer pour acheter une certaine devise, et le prix demandé est le prix minimum qu'un courtier en devises est prêt à accepter pour la devise.

- FX Carry TradeFX Carry TradeFX carry trade est une stratégie financière dans laquelle la devise avec le taux d'intérêt le plus élevé est utilisée pour financer le commerce avec une devise à faible rendement.

- Opportunité d'arbitrage triangulaireOpportunité d'arbitrage triangulaireUne opportunité d'arbitrage triangulaire est une stratégie de trading qui exploite les opportunités d'arbitrage qui existent entre trois devises dans un échange de devises. L'arbitrage est exécuté par l'échange consécutif d'une devise à une autre lorsqu'il existe des écarts dans les prix cotés

- Types de marchésTypes de marchés - Concessionnaires, Courtiers, BoursesLes marchés comprennent les courtiers, concessionnaires, et les marchés des changes. Chaque marché fonctionne selon des mécanismes de négociation différents, qui affectent la liquidité et le contrôle. Les différents types de marchés permettent différentes caractéristiques de trading, décrit dans ce guide

investir

- Quelle est la différence entre le taux de rendement et le taux d'intérêt ?

- Parité de taux d'intérêt non couverte (UIP)

- Qu'est-ce que l'arbre binomial des taux d'intérêt ?

- Quel est le taux d'intérêt annuel effectif ?

- Quel est le taux annuel effectif ?

- Qu'est-ce que l'équation de Fisher ?

- Qu'est-ce que la parité des taux d'intérêt ?

- Qu'est-ce qu'un plafond de taux d'intérêt ?

- Quel est le taux d'intérêt de la politique ?

-

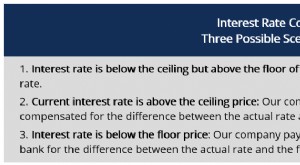

Qu'est-ce qu'un collier de taux d'intérêt ?

Qu'est-ce qu'un collier de taux d'intérêt ? Un collier de taux dintérêt est une option spécialisée qui peut être utilisée pour se protéger contre les variations des taux dintérêt. Il constitue une barrière pour les commerçants qui les utilisent...

-

Qu'est-ce que la sensibilité aux taux d'intérêt ?

Qu'est-ce que la sensibilité aux taux d'intérêt ? La sensibilité aux taux dintérêt est lanalyse des fluctuations des prix des titres à revenu fixe aux variations des taux dintérêt du marché. Plus la sensibilité du titre aux taux dintérêt est élevée, ...