Qu'est-ce que l'analyse technique ?

L'analyse technique est un outil, ou méthodeMéthodes d'évaluationLors de l'évaluation d'une entreprise en continuité, trois principales méthodes d'évaluation sont utilisées :l'analyse DCF, entreprises comparables, et les transactions précédentes, utilisé pour prédire le futur mouvement probable des prix d'un titre, comme une actionStockQu'est-ce qu'une action ? Un individu qui possède des actions dans une entreprise est appelé actionnaire et peut réclamer une partie des actifs et des bénéfices résiduels de l'entreprise (en cas de dissolution de l'entreprise). Les termes « actions », "actions", et « équité » sont utilisés de manière interchangeable. ou paire de devises – sur la base des données du marché.

La théorie derrière la validité de l'analyse technique est la notion que les actions collectives - achat et vente - de tous les participants sur le marché reflètent avec précision toutes les informations pertinentes relatives à un titre négocié, et donc, attribuer en permanence une juste valeur marchande au titre Titres publics Titres publics, ou valeurs mobilières, sont des investissements qui sont ouvertement ou facilement négociés sur un marché. Les titres sont soit en actions, soit en dette.

Le prix passé comme indicateur de performance future

Les traders techniques pensent que l'évolution actuelle ou passée des prix sur le marché est l'indicateur le plus fiable de l'évolution future des prix.

L'analyse technique n'est pas seulement utilisée par les traders techniques. De nombreux traders fondamentaux utilisent l'analyse fondamentaleAnalyse des états financiersComment effectuer une analyse des états financiers. Ce guide vous apprendra à effectuer une analyse des états financiers du compte de résultat, pour déterminer s'il faut acheter sur un marché, mais ayant pris cette décision, puis utilisez l'analyse technique pour identifier le bien, niveaux de prix d'entrée d'achat à faible risque.

Graphiques sur différentes périodes

Les traders techniques analysent les graphiques des prix pour tenter de prédire le mouvement des prix. Les deux variables principales pour l'analyse technique sont les délais pris en compte et les indicateurs techniques particuliers qu'un commerçant choisit d'utiliser.

Les délais d'analyse technique indiqués sur les graphiques vont d'une minute à un mois, voire annuellement, laps de temps. Les délais les plus courants que les analystes techniques examinent le plus souvent incluent :

- graphique en 5 minutes

- Graphique de 15 minutes

- Graphique horaire

- Graphique de 4 heures

- Graphique journalier

Le délai qu'un trader choisit pour étudier est généralement déterminé par le style de trading personnel de ce trader. Commerçants intra-journaliers, les traders qui ouvrent et clôturent des positions de trading au cours d'un seul jour de bourse, privilégier l'analyse des mouvements de prix sur des graphiques à plus court terme, tels que les graphiques de 5 minutes ou de 15 minutes. Les traders à long terme qui détiennent des positions sur le marché pendant la nuit et pendant de longues périodes sont plus enclins à analyser les marchés en utilisant des 4 heures, du quotidien, ou même des graphiques hebdomadaires.

Les mouvements de prix qui se produisent dans un laps de temps de 15 minutes peuvent être très importants pour un trader intra-journalier qui recherche une opportunité de réaliser un profit sur les fluctuations de prix survenant au cours d'une journée de bourse. Cependant, ce même mouvement de prix affiché sur un graphique quotidien ou hebdomadaire peut ne pas être particulièrement significatif ou indicatif à des fins de trading à long terme.

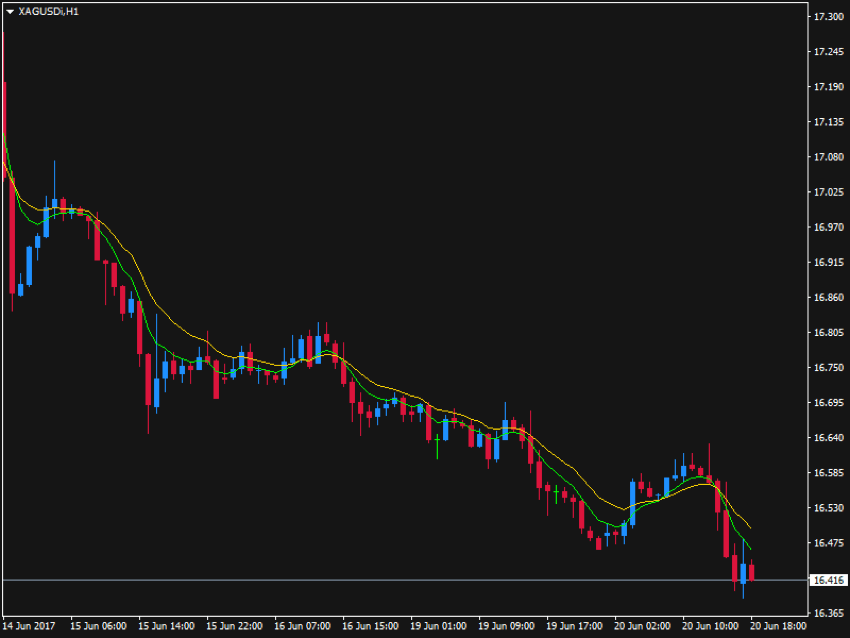

Il est simple d'illustrer cela en affichant la même action de prix sur différents graphiques de temps. Le graphique journalier suivant pour l'argent montre que les prix se négocient dans la même fourchette, d'environ 16 $ à 18,50 $, qu'il est en place depuis plusieurs mois. Un investisseur d'argent à long terme pourrait être enclin à chercher à acheter de l'argent en raison du fait que le prix est assez proche du bas de cette fourchette.

Cependant, la même action de prix vue sur un graphique horaire (ci-dessous) montre une tendance baissière constante qui s'est quelque peu accélérée au cours des dernières heures. Un investisseur d'argent intéressé uniquement par une transaction intra-journalière hésiterait probablement à acheter le métal précieux sur la base de l'action des prix du graphique horaire.

Chandeliers

Le graphique en chandeliers est la méthode la plus couramment utilisée pour montrer le mouvement des prix sur un graphique. Un chandelier est formé à partir de l'action des prix au cours d'une seule période de temps pour n'importe quel laps de temps. Chaque chandelier sur un graphique horaire montre l'action des prix pendant une heure, tandis que chaque chandelier sur un graphique de 4 heures montre l'action des prix au cours de chaque période de 4 heures.

Les chandeliers sont « dessinés » / formés comme suit :le point le plus élevé d'un chandelier indique le prix le plus élevé auquel un titre s'est négocié au cours de cette période, et le point le plus bas du chandelier indique le prix le plus bas pendant cette période. Le « corps » d'un chandelier (les « blocs » rouges ou bleus respectifs, ou des pièces plus épaisses, de chaque chandelier comme indiqué dans les graphiques ci-dessus) indique les prix d'ouverture et de clôture pour la période. Si un corps de chandelier bleu est formé, cela indique que le cours de clôture (haut du corps du chandelier) était supérieur au cours d'ouverture (bas du corps du chandelier) ; inversement, si un corps de chandelier rouge est formé, alors le cours d'ouverture était supérieur au cours de clôture.

Les couleurs des chandeliers sont des choix arbitraires. Certains commerçants utilisent des corps de chandeliers blancs et noirs (il s'agit du format de couleur par défaut, et donc le plus couramment utilisé); d'autres commerçants peuvent choisir d'utiliser le vert et le rouge, ou bleu et jaune. Quelles que soient les couleurs choisies, ils fournissent un moyen facile de déterminer en un coup d'œil si le prix a clôturé à la hausse ou à la baisse à la fin d'une période donnée. L'analyse technique à l'aide d'un graphique en chandeliers est souvent plus simple qu'à l'aide d'un graphique à barres standard, à mesure que l'analyste reçoit plus d'indices et de modèles visuels.

Modèles de chandeliers – Dojis

Motifs de chandeliers, qui sont formés soit d'un seul chandelier, soit d'une succession de deux ou trois chandeliers, sont parmi les indicateurs techniques les plus largement utilisés pour identifier les renversements potentiels du marché ou les changements de tendance.

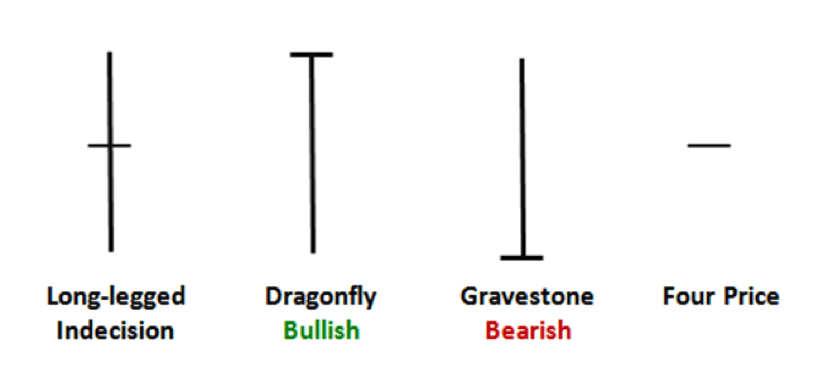

Chandeliers Doji, par exemple, indiquer une indécision sur un marché qui peut être le signal d'un changement de tendance imminent ou d'un renversement du marché. La caractéristique singulière d'un chandelier doji est que les cours d'ouverture et de clôture sont les mêmes, de sorte que le corps du chandelier est une ligne plate. Plus les « ombres » supérieures et/ou inférieures sont longues ou "queues", sur un chandelier doji – la partie du chandelier qui indique la fourchette basse à haute pour la période – plus l'indication d'indécision du marché et d'inversion potentielle est forte.

Il existe plusieurs variantes de chandeliers doji, chacun avec son propre nom distinctif, comme le montre l'illustration ci-dessous.

Le doji typique est le doji à longues pattes, où le prix s'étend à peu près également dans chaque direction, ouverture et fermeture au milieu de la fourchette de prix pour la période. L'apparence du chandelier donne une indication visuelle claire de l'indécision sur le marché. Lorsqu'un doji comme celui-ci apparaît après une tendance haussière ou baissière prolongée sur un marché, il est communément interprété comme signalant un éventuel retournement du marché, un changement de tendance dans la direction opposée.

Le doji libellule, lorsqu'il apparaît après une tendance baissière prolongée, signale un possible retournement à la hausse à venir. L'examen de l'action des prix indiquée par le doji libellule explique son interprétation logique. La libellule montre les vendeurs poussant le prix sensiblement plus bas (la longue queue inférieure), mais à la fin de la période, le prix se redresse pour clôturer à son point le plus haut. Le chandelier indique essentiellement un rejet de la poussée prolongée à la baisse.

Le nom du doji de la pierre tombale laisse clairement entendre qu'il représente une mauvaise nouvelle pour les acheteurs. Le contraire de la formation libellule, le doji de la pierre tombale indique un fort rejet d'une tentative de faire monter les prix du marché, et suggère ainsi qu'un renversement potentiel à la baisse pourrait suivre.

Il y a, doji à quatre prix, où le marché s'ouvre, se ferme, et entre-temps effectue tous les achats et ventes au même prix exact tout au long de la période, est le summum de l'indécision, un marché qui ne montre aucune tendance à aller nulle part en particulier.

Il existe des dizaines de formations de chandeliers différentes, avec plusieurs variations de modèle. La ressource la plus complète pour identifier et utiliser les modèles de chandeliers est probablement le site de modèles de Thomas Bulkowski, qui explique en détail chaque modèle de chandelier et fournit même des statistiques sur la fréquence à laquelle chaque modèle a historiquement donné un signal de trading fiable. Il est certainement utile de savoir ce qu'indique un modèle de chandelier, mais il est encore plus utile de savoir si cette indication s'est avérée exacte 80% du temps.

Indicateurs techniques – Moyennes mobiles

En plus d'étudier les formations en chandeliers, les traders techniques peuvent puiser dans une offre pratiquement infinie d'indicateurs techniques pour les aider à prendre des décisions de trading.

Les moyennes mobiles sont probablement l'indicateur technique le plus largement utilisé. De nombreuses stratégies de trading utilisent une ou plusieurs moyennes mobiles. Une simple stratégie de trading de moyenne mobile peut être quelque chose comme, « Achetez tant que le prix reste au-dessus de la moyenne mobile exponentielle (EMA) sur 50 périodes ; Vendez tant que le prix reste inférieur à 50 MÈRE ».

Les croisements de moyennes mobiles sont un autre indicateur technique fréquemment utilisé. Une stratégie de trading croisé peut consister à acheter lorsque la moyenne mobile sur 10 périodes dépasse la moyenne mobile sur 50 périodes.

Plus un nombre moyen mobile est élevé, le mouvement de prix le plus important par rapport à celui-ci est pris en compte. Par exemple, Le passage des prix au-dessus ou en dessous d'une moyenne mobile de 100 ou 200 périodes est généralement considéré comme beaucoup plus important que le passage des prix au-dessus ou en dessous d'une moyenne mobile de 5 périodes.

Indicateurs techniques – Pivots et nombres de Fibonacci

Indicateurs de points de pivot quotidiens, qui identifient généralement également plusieurs niveaux de support et de résistance en plus du point de pivot, sont utilisés par de nombreux traders pour identifier les niveaux de prix pour l'entrée ou la clôture des transactions. Les niveaux des points pivots marquent souvent des niveaux de support ou de résistance importants ou les niveaux où le trading est contenu dans une fourchette. Si le trading monte en flèche (ou chute) à travers le pivot quotidien et tous les niveaux de support ou de résistance associés, ceci est interprété par de nombreux commerçants comme un commerce de « cassure » qui déplacera les prix du marché considérablement plus haut ou plus bas, dans le sens de la cassure.

Les points pivots quotidiens et leurs niveaux de support et de résistance correspondants sont calculés en utilisant le plus haut du jour de bourse précédent, meugler, cours d'ouverture et de clôture. je te montrerais le calcul, mais il n'y a vraiment pas besoin, comme les niveaux de points pivots sont largement publiés chaque jour de bourse et il existe des indicateurs de points pivots que vous pouvez simplement charger sur un graphique qui effectue les calculs pour vous et révèle les niveaux pivots. La plupart des indicateurs de point pivot indiquent le point pivot quotidien ainsi que trois niveaux de support en dessous du point pivot et trois niveaux de résistance des prix au-dessus.

Retracements de Fibonacci

Les niveaux de Fibonacci sont un autre outil d'analyse technique populaire. Fibonacci était un 12 e mathématicien du siècle dernier qui a développé une série de ratios très appréciée des traders techniques. rapports de Fibonacci, ou niveaux, sont couramment utilisés pour identifier les opportunités commerciales et les objectifs d'entrée et de profit commerciaux qui surviennent lors de tendances soutenues.

Les principaux rapports de Fibonacci sont de 0,24, 0,38, 0,62, et 0,76. Ceux-ci sont souvent exprimés en pourcentages – 23%, 38%, etc. Notez que les ratios de Fibonacci complètent les autres ratios de Fibonacci :24% est l'inverse, ou reste, de 76%, et 38% c'est le contraire, ou reste, de 62 %.

Comme pour les niveaux de point de pivot, il existe de nombreux indicateurs techniques disponibles gratuitement qui calculeront et chargeront automatiquement les niveaux de Fibonacci sur un graphique.

Les retracements de Fibonacci sont l'indicateur de Fibonacci le plus souvent utilisé. Après qu'un titre a été dans une tendance haussière ou baissière soutenue pendant un certain temps, il y a fréquemment un retracement correctif dans la direction opposée avant que le prix ne reprenne la tendance globale à long terme. Les retracements de Fibonacci sont utilisés pour identifier les bons, points d'entrée commerciaux à faible risque pendant un tel retracement.

Par exemple, supposons que le prix de l'action « A » a augmenté régulièrement de 10 $ à 40 $. Ensuite, le cours de l'action commence à baisser un peu. De nombreux investisseurs rechercheront un bon niveau d'entrée pour acheter des actions lors d'un tel retracement des prix.

Les chiffres de Fibonacci suggèrent que les retracements de prix probables s'étendront sur une distance égale à 24%, 38%, 62%, ou 76% de la tendance haussière passe de 10 $ à 40 $. Les investisseurs surveillent ces niveaux pour des indications que le marché trouve un soutien à partir duquel les prix recommenceront à augmenter. Par exemple, si vous espériez avoir une chance d'acheter l'action après un retracement d'environ 38% du prix, vous pouvez entrer un ordre d'achat autour du niveau de prix de 31 $. (Le passage de 10 $ à 40 $ =30 $ ; 38 % de 30 $ est de 9 $ ; 40 $ – 9 $ =31 $)

Extensions de Fibonacci

Poursuivant avec l'exemple ci-dessus - Vous avez maintenant acheté l'action à 31 $ et vous essayez de déterminer un objectif de profit à vendre. Pour ça, vous pouvez regarder les extensions de Fibonacci, qui indiquent combien le prix plus élevé peut s'étendre lorsque la tendance haussière globale reprend. Les niveaux d'extension de Fibonacci sont arrimés à des prix qui représentent 126%, 138%, 162%, et 176 % du mouvement de tendance haussière d'origine, calculé à partir du plus bas du retracement. Donc, si un retracement de 38 % du mouvement initial de 10 $ à 40 $ s'avère être le plus bas de retracement, puis à partir de ce prix (31 $), vous trouvez le premier niveau d'extension de Fibonacci et l'objectif potentiel de « prise de profit » en ajoutant 126 % de la hausse initiale de 30 $. Le calcul se déroule comme suit :

Niveau d'extension de Fibonacci de 126% =31 $ + (30 $ x 1,26) =68 $ - vous donnant un prix cible de 68 $.

Encore une fois, vous n'avez jamais à faire aucun de ces calculs. Il vous suffit de brancher un indicateur de Fibonacci dans votre logiciel de cartographie et il affiche tous les différents niveaux de Fibonacci.

Les niveaux de pivot et de Fibonacci valent la peine d'être suivis même si vous ne les utilisez pas personnellement comme indicateurs dans votre propre stratégie de trading. Parce que tant de commerçants basent les mouvements d'achat et de vente sur les niveaux de pivot et de Fibonacci, si rien d'autre n'est susceptible d'être une activité commerciale importante autour de ces prix, activité qui peut vous aider à mieux déterminer les futurs mouvements de prix probables.

Indicateurs Techniques – Indicateurs de Momentum

Les moyennes mobiles et la plupart des autres indicateurs techniques sont principalement axés sur la détermination de la direction probable du marché, haut ou bas.

Il existe une autre classe d'indicateurs techniques, cependant, dont le but principal n'est pas tant de déterminer le marché direction pour déterminer le marché force . Ces indicateurs incluent des outils populaires tels que l'oscillateur stochastique, l'indice de force relative (RSI), l'indicateur Moyenne Mobile Convergence-Divergence (MACD), et l'indice de mouvement directionnel moyen (ADX).

En mesurant la force du mouvement des prix, les indicateurs de momentum aident les investisseurs à déterminer si le mouvement actuel des prix est plus probablement relativement insignifiant, trading lié à la fourchette ou un réel, tendance significative. Étant donné que les indicateurs de dynamique mesurent la force de la tendance, ils peuvent servir de signaux d'alerte précoce indiquant qu'une tendance touche à sa fin. Par exemple, si un titre s'est négocié sur un marché fort, tendance haussière soutenue depuis plusieurs mois, mais alors un ou plusieurs indicateurs d'élan signalent la tendance en train de perdre de la force, il est peut-être temps de penser à prendre des bénéfices.

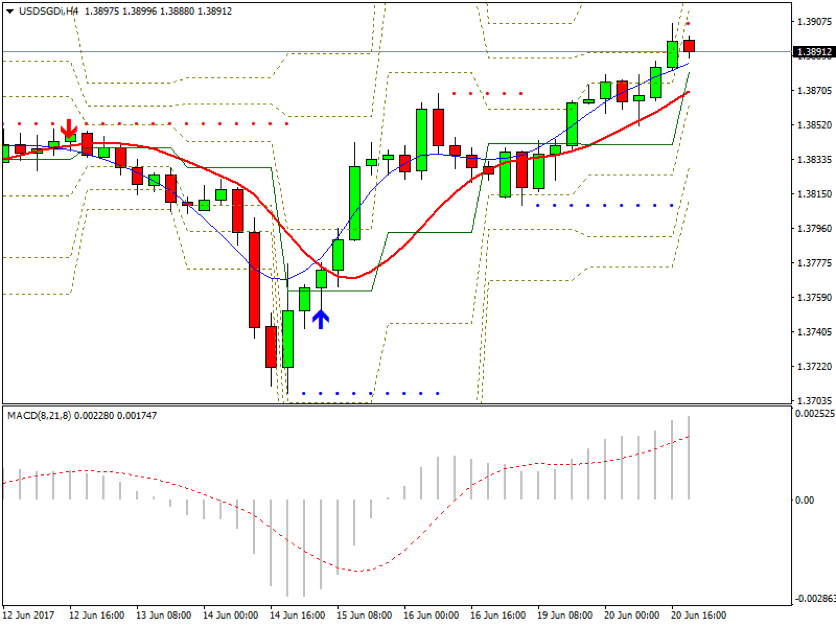

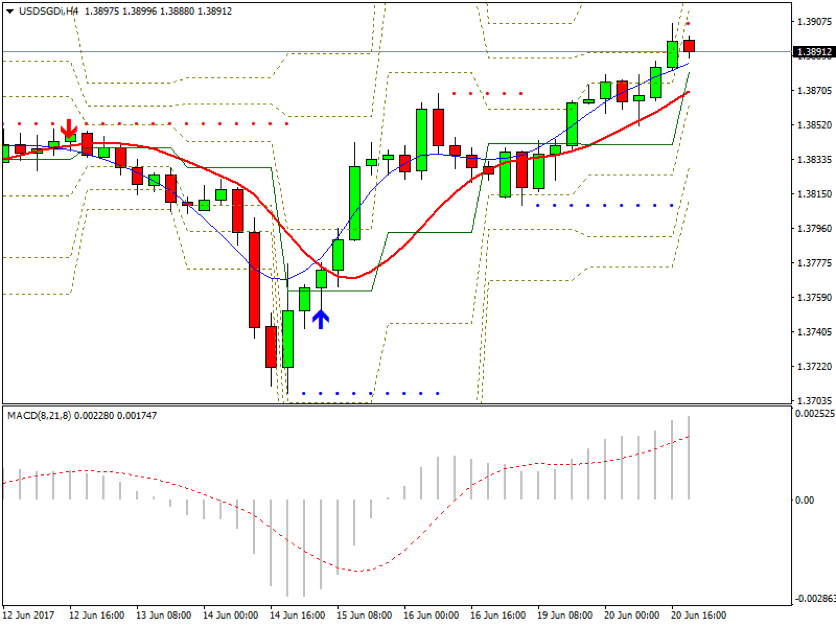

Le graphique sur 4 heures de l'USD/SGD ci-dessous illustre la valeur d'un indicateur de momentum. L'indicateur MACD apparaît dans une fenêtre séparée sous la fenêtre graphique principale. La forte reprise du MACD à partir du 14 juin e indique que la hausse correspondante des prix est une forte, tendance plutôt qu'une simple correction temporaire. Lorsque le prix commence à revenir quelque peu à la baisse le 16 e , le MACD montre une action de prix plus faible, indiquant que le mouvement à la baisse des prix n'a pas beaucoup de force derrière lui. Peu après, une forte tendance haussière reprend. Dans ce cas, le MACD aurait contribué à rassurer un acheteur du marché que (A) le retournement à la hausse était un mouvement de prix important et (B) que la tendance haussière était susceptible de reprendre après que le prix a légèrement baissé le 16 e .

Étant donné que les indicateurs de dynamique ne signalent généralement qu'un mouvement de prix fort ou faible, mais pas la direction de la tendance, ils sont souvent combinés avec d'autres indicateurs d'analyse technique dans le cadre d'une stratégie de trading globale.

Analyse technique – Conclusion

Gardez à l'esprit qu'aucun indicateur technique n'est parfait. Aucun d'entre eux ne donne des signaux qui sont 100 % précis tout le temps.

Les traders les plus intelligents sont toujours à l'affût des signes avant-coureurs indiquant que les signaux de leurs indicateurs choisis peuvent être trompeurs. Analyse technique, bien fait, peut certainement améliorer votre rentabilitéRatios de rentabilitéLes ratios de rentabilité sont des mesures financières utilisées par les analystes et les investisseurs pour mesurer et évaluer la capacité d'une entreprise à générer des revenus (bénéfices) par rapport aux revenus, actif du bilan, les coûts d'exploitation, et les capitaux propres au cours d'une période donnée. Ils montrent à quel point une entreprise utilise ses actifs pour générer des bénéfices en tant que commerçant. Cependant, ce qui peut faire plus pour améliorer votre fortune dans le commerce, c'est passer plus de temps et d'efforts à réfléchir à la meilleure façon de gérer les choses si le marché se retourne contre vous, plutôt que de simplement fantasmer sur la façon dont vous allez dépenser vos millions.

En savoir plus sur Investir :

- Debt Capital MarketsDebt Capital Markets (DCM)Les groupes Debt Capital Markets (DCM) sont chargés de conseiller directement les émetteurs privés sur la levée de la dette pour les acquisitions, refinancement de la dette existante, ou la restructuration de la dette existante. Ces équipes opèrent dans un environnement en évolution rapide et travaillent en étroite collaboration avec un partenaire conseil

- Négociateur d'actions Négociateur d'actions Un opérateur d'actions est une personne qui participe à l'achat et à la vente d'actions d'une entreprise sur le marché des actions. Semblable à quelqu'un qui investirait sur les marchés des capitaux d'emprunt, un négociateur en actions investit sur les marchés des capitaux propres et échange son argent contre des actions de la société au lieu d'obligations. Les carrières bancaires sont bien rémunérées

- Méthodes d'investissementMéthodes d'investissementCe guide et aperçu des méthodes d'investissement décrit les principales façons dont les investisseurs tentent de gagner de l'argent et de gérer les risques sur les marchés des capitaux. Un investissement est tout actif ou instrument acheté avec l'intention de le vendre à un prix supérieur au prix d'achat à un moment futur (plus-values), ou avec l'espoir que l'actif rapportera directement des revenus (tels que des revenus de location ou des dividendes).

- BlockchainBlockchainLa mise en réseau Blockchain permet la maintenance d'une liste croissante d'enregistrements. L'authentification Blockchain est ce qui prend en charge la sécurité de la crypto-monnaie.

investir

- Guide d'analyse technique

- Qu'est-ce que l'analyse des contributions ?

- Qu'est-ce que l'analyse de crédit ?

- Qu'est-ce que l'analyse quantitative ?

- Qu'est-ce que l'analyse de données de séries chronologiques ?

- Qu'est-ce que l'analyse technique avancée ?

- Qu'est-ce que la couverture de nuage noir ?

- Canaux Keltner :analyse technique

- Qu'est-ce que l'analyse technique ?

-

Qu'est-ce qu'une correction technique ?

Qu'est-ce qu'une correction technique ? Une correction technique est une baisse de la valeur marchande de laction de 10 % ou plus, mais pas plus de 20 % après une série de gains élevés lors des clôtures précédentes. La correction technique ...

-

Qu'est-ce qu'un indicateur technique ?

Qu'est-ce qu'un indicateur technique ? Un indicateur technique est un modèle mathématique dérivé de données historiques utilisées par les traders techniques ou les investisseurs pour prédire les tendances futures des prix et prendre des dé...