Investissements avec Eye on Risk Shine

Il y a trois éléments que tout plan d'investissement doit avoir pour réussir :une performance solide, faible volatilité et protection des bénéfices. Le premier point est ce dont la plupart des investisseurs veulent parler, mais les 2 derniers sont ceux où les millionnaires sont créés. D'innombrables personnes ont investi de l'argent sans « stratégie » pour gérer leur patrimoine. D'où, ils s'exposent à des risques inutiles. Les marchés montent et les marchés baissent. La clé est d'être du « bon côté » du marché; positionné de manière offensive pour la croissance pendant les marchés « haussiers » et protégeant défensivement des pertes pendant les marchés « baissiers ». Les investisseurs se sont extasiés sur le Core-ShaveOff est un système de suivi des tendances conçu pour aider à faire exactement cela.

Avant que nous commencions, nous devons dissiper certains mythes sur l'investissement. D'abord, « Acheter et conserver » est une approche courante mais fondamentalement erronée, car elle ne fonctionne que sur des marchés haussiers. Ce n'est pas utile pendant les marchés baissiers ou lorsque le marché évolue latéralement. La question qui se pose est de savoir comment gérer l'argent pendant différents cycles de marché.

Regardez le graphique suivant du Dow Jones Industrial Average de 1965 à 1983. Une stratégie d'achat et de conservation aurait rapporté 0 % au cours de ce marché « latéral » de 17 ans. Cependant, vous auriez pu augmenter votre portefeuille en mettant en œuvre une stratégie adaptée à ce climat de marché. Prochain, La diversification est la clé du succès de votre investissement. Il y a plus que ça. Il est aussi important de se diversifier entre les différentes « stratégies » qu'entre les « classes d'investissement ». Le premier tente de capitaliser sur les inefficacités du marché tandis que l'autre suggère que les marchés sont toujours efficients. Une autre croyance erronée suggère que vous devez augmenter le risque si vous voulez des rendements plus élevés. Bien au contraire, la réduction des risques augmente souvent le résultat final.

Parlons maintenant de la stratégie Core-Shave-Off :

1. Commencez avec un noyau

Il est essentiel de protéger votre compte contre les pertes du marché. Chacun de nous a un niveau de risque particulier avec lequel nous sommes à l'aise. Pour certains c'est 5% alors que pour d'autres une perte de 10% est tolérable. Indépendamment, une fois que nous atteignons ce point, il est important de prendre des mesures pour éviter de nouvelles pertes, car si nous ne le faisons pas lorsque nous permettons à notre investissement de franchir cette ligne, nous devenons soudainement réticents à vendre et à conserver les perdants alors que nous devrions vendre. Par la suite, nous soumettons notre argent à une plus grande volatilité. Nous l'avons vu à plusieurs reprises au cours de l'année 2000. Les investisseurs qui auraient dû vendre alors qu'ils étaient en baisse par exemple de 8% ont autorisé des pertes de 15% et 20%. Soudain, ils ne pouvaient plus supporter de vendre si bas. On pourrait penser qu'il serait facile de se débarrasser des perdants mais la nature humaine est une drôle de chose et ils continueraient à voir leurs comptes tomber, en espérant désespérément un rétablissement. C'est un mauvais endroit où aller.

Utilisez une approche en couches lors de la construction de votre portefeuille. Ajoutez des couches au fur et à mesure que vos actifs grandissent. Établissez votre « noyau ». Il est fondamental car il n'a pas de volatilité du marché. Chaque couche représente un élément de risque. La couche intérieure présente le moins de risques, tandis que la couche externe a le plus. Commencez toujours par le centre et déplacez-vous vers l'extérieur en engageant moins de capital dans chaque couche successive pour contrôler la volatilité. Il y a des principes mathématiques à l'œuvre ici. L'ordre est important.

Intensifier la gestion des risques dans les couches externes en utilisant les pertes 'Stop', un programme saisonnier ou des stratégies Bull/Bear. Finalement, bloquer les bénéfices en réduisant une partie des gains de chaque couche chaque année et en les déplaçant vers le noyau (qui n'a aucun potentiel de baisse). Notre approche 'Raser' est une approche consciente, manière systématique de protéger les profits. L'importance de cela ne peut pas être surestimée. Par exemple, supposons que vous achetez ABC Corp. à 10 $/action. S'il augmente de 20 % à 12 $/action et que vous en vendez la moitié, votre seuil de rentabilité est maintenant de 8 $/action. Cette « marge de manœuvre » supplémentaire crée une protection supplémentaire des actifs. La stratégie Core-Shave-Off comporte moins de risques que la moyenne industrielle du Dow Jones et une stratégie d'achat et de conservation et a surperformé

Avant que nous commencions, nous devons dissiper certains mythes sur l'investissement. D'abord, « Acheter et conserver » est une approche courante mais fondamentalement erronée, car elle ne fonctionne que sur des marchés haussiers. Ce n'est pas utile pendant les marchés baissiers ou lorsque le marché évolue latéralement. La question qui se pose est de savoir comment gérer l'argent pendant différents cycles de marché.

Regardez le graphique suivant du Dow Jones Industrial Average de 1965 à 1983. Une stratégie d'achat et de conservation aurait rapporté 0 % au cours de ce marché « latéral » de 17 ans. Cependant, vous auriez pu augmenter votre portefeuille en mettant en œuvre une stratégie adaptée à ce climat de marché. Prochain, La diversification est la clé du succès de votre investissement. Il y a plus que ça. Il est aussi important de se diversifier entre les différentes « stratégies » qu'entre les « classes d'investissement ». Le premier tente de capitaliser sur les inefficacités du marché tandis que l'autre suggère que les marchés sont toujours efficients. Une autre croyance erronée suggère que vous devez augmenter le risque si vous voulez des rendements plus élevés. Bien au contraire, la réduction des risques augmente souvent le résultat final.

Parlons maintenant de la stratégie Core-Shave-Off :

1. Commencez avec un noyau

- 20% des actifs d'investissement pour démarrer

- Protection complète contre les baisses de marché

- Capitaliser sur les hausses de marché

- Entreprises notées A+ ou mieux uniquement

- Bonus jusqu'à 10% sur chaque dépôt

- Évaluer les revenus de l'entreprise, les marges bénéficiaires et la force relative.

- Suivez les institutions pour trouver où va le « grand argent »

- Évaluez les graphiques pour identifier correctement les points d'entrée et de sortie.

- Protégez votre position avec des pertes « stop ».

- Allouez les actifs en fonction de votre tolérance au risque et de votre calendrier

- Transférer une partie de la croissance au Core chaque année en utilisant Shave-Off (c'est-à-dire gagner 10 % sur le marché et transférer 5 % au Core)

Il est essentiel de protéger votre compte contre les pertes du marché. Chacun de nous a un niveau de risque particulier avec lequel nous sommes à l'aise. Pour certains c'est 5% alors que pour d'autres une perte de 10% est tolérable. Indépendamment, une fois que nous atteignons ce point, il est important de prendre des mesures pour éviter de nouvelles pertes, car si nous ne le faisons pas lorsque nous permettons à notre investissement de franchir cette ligne, nous devenons soudainement réticents à vendre et à conserver les perdants alors que nous devrions vendre. Par la suite, nous soumettons notre argent à une plus grande volatilité. Nous l'avons vu à plusieurs reprises au cours de l'année 2000. Les investisseurs qui auraient dû vendre alors qu'ils étaient en baisse par exemple de 8% ont autorisé des pertes de 15% et 20%. Soudain, ils ne pouvaient plus supporter de vendre si bas. On pourrait penser qu'il serait facile de se débarrasser des perdants mais la nature humaine est une drôle de chose et ils continueraient à voir leurs comptes tomber, en espérant désespérément un rétablissement. C'est un mauvais endroit où aller.

Utilisez une approche en couches lors de la construction de votre portefeuille. Ajoutez des couches au fur et à mesure que vos actifs grandissent. Établissez votre « noyau ». Il est fondamental car il n'a pas de volatilité du marché. Chaque couche représente un élément de risque. La couche intérieure présente le moins de risques, tandis que la couche externe a le plus. Commencez toujours par le centre et déplacez-vous vers l'extérieur en engageant moins de capital dans chaque couche successive pour contrôler la volatilité. Il y a des principes mathématiques à l'œuvre ici. L'ordre est important.

Intensifier la gestion des risques dans les couches externes en utilisant les pertes 'Stop', un programme saisonnier ou des stratégies Bull/Bear. Finalement, bloquer les bénéfices en réduisant une partie des gains de chaque couche chaque année et en les déplaçant vers le noyau (qui n'a aucun potentiel de baisse). Notre approche 'Raser' est une approche consciente, manière systématique de protéger les profits. L'importance de cela ne peut pas être surestimée. Par exemple, supposons que vous achetez ABC Corp. à 10 $/action. S'il augmente de 20 % à 12 $/action et que vous en vendez la moitié, votre seuil de rentabilité est maintenant de 8 $/action. Cette « marge de manœuvre » supplémentaire crée une protection supplémentaire des actifs. La stratégie Core-Shave-Off comporte moins de risques que la moyenne industrielle du Dow Jones et une stratégie d'achat et de conservation et a surperformé

Compétences en investissement boursier

- Risque d'investissement :entreprises avec un seul fournisseur ou client

- Regardez les opportunités d'investissement avec un œil sur l'inflation

- Gestion des risques

- Regardez la performance des fonds communs de placement avec un seul œil sur le risque

- Risque avec une action spéculative

- Investir avec un ETF dans un marché baissier

- Meilleurs investissements à faible risque avec des rendements élevés

- Qu'est-ce que l'allocation d'actifs ?

- Réévaluer votre tolérance au risque

-

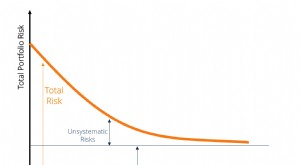

Qu'est-ce que le risque systématique ?

Qu'est-ce que le risque systématique ? Le risque systématique est la partie du risque total qui est causée par des facteurs indépendants de la volonté dune entreprise ou dun individu spécifique. Le risque systématique est causé par des fac...

-

Que sont les investissements dans les infrastructures ?

Que sont les investissements dans les infrastructures ? Les investissements dans les infrastructures sont une forme d« actifs réels, « qui contiennent des actifs physiques que nous voyons dans la vie quotidienne comme des ponts, routes, autoroutes, système...