Trouver de la valeur dans l'évaluation des risques bêta

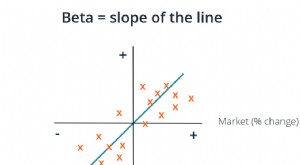

En finance, risque bêta est une comparaison de la volatilité d'une action ou d'un titre, par rapport au marché dans son ensemble. Le marché dans son ensemble aurait un bêta de 1,0. Si un titre individuel a un bêta inférieur à 1, il est considéré comme moins volatil que le marché. Il en est de même de l'autre côté de l'échelle, une action avec un titre avec un bêta supérieur à 1 est considérée comme volatile.

Calcul du bêta

La formule du coefficient bêta d'un actif semble compliquée, mais il peut être décomposé en parties qui le rendent plus facile à comprendre.

- Beta =Covariance du taux de rendement de l'actif versus le taux de rendement du marché / variance du taux de rendement du marché

Si vous essayez de déterminer le coefficient bêta d'un actif au sein d'un portefeuille, vous pouvez simplement substituer le taux de rendement du portefeuille au taux de rendement du marché. Pour trouver la covariance et la variance, vous pouvez utiliser une calculatrice financière.

Application de la version bêta au CAPM

Le bêta est largement utilisé dans le Capital Asset Pricing Model (CAPM). Ce modèle tente de déterminer quelle est la valeur réelle d'un actif en fonction de son rendement relatif, et le risque relatif, sur le marché. Si le prix de l'actif est inférieur à cette valeur théorique, l'actif est considéré comme un bon achat. Dans cette formule, le rendement attendu de l'immobilisation est égal à :

- Le taux d'intérêt sans risque + Beta* (prime de risque)

Ici, la prime de risque est la différence entre le taux de rendement attendu du marché et le taux de rendement sans risque. Le CAPM n'est pas un modèle exact. Cependant, il fournit un prix relatif pour un actif sur la base d'une estimation de son rendement attendu.

Applications pratiques d'une évaluation des risques bêta

En tant qu'investisseur au quotidien, vous pouvez bénéficier de l'évaluation du risque bêta bien plus que d'autres mesures du risque. D'abord, l'évaluation du risque bêta peut être effectuée avec une formule très simple dans une calculatrice financière. Contrairement à d'autres modèles, comme le prix d'arbitrage ou le modèle Farma-French, il n'y a que quelques variables dans l'évaluation des risques bêta. Avec des informations limitées sur l'actif, un investisseur modérément averti pourrait effectuer l'analyse de risque bêta sans l'aide d'un professionnel.

L'évaluation des risques bêta est simple et fournit des informations clés sur la valeur d'un actif car il s'agit d'une comparaison. Même si le modèle n'est pas parfait, puisqu'il est appliqué de manière égale à chaque actif à des fins de comparaison, il montre une valeur relative entre deux options. Si vous envisagez d'ajouter un titre à votre portefeuille actuel, vous pouvez simplement évaluer le risque relatif du titre par rapport au risque de votre portefeuille existant.

Base de stock

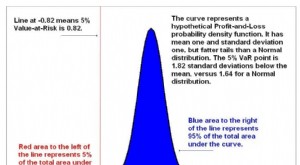

- Qu'est-ce que la valeur à risque ?

- Avantages et inconvénients de la valeur à risque

- Trouver de la valeur dans l'indice des prix à la production (IPP)

- 5 façons de mesurer les fonds communs de placement

- Évaluer la volatilité des fonds communs de placement avec la valeur bêta

- Valeur R au carré et risque lié aux fonds communs de placement

- Analyser le bêta des actions

- Prix-valeur comptable

- Trouver de la valeur dans le rapport prix/vente

-

Qu'est-ce que le coefficient bêta ?

Qu'est-ce que le coefficient bêta ? Le coefficient bêta est une mesure de sensibilité ou de corrélation dun titre.Titres négociablesLes titres négociables sont des instruments financiers à court terme sans restriction émis soit pour des...

-

Qu'est-ce que la valeur du risque ?

Qu'est-ce que la valeur du risque ? La valeur du risque fait référence à lavantage financier quune organisation retirera de la poursuite dune activité à risque. Les entreprises entreprennent des activités différentes tout le temps - tel...