Un retour aux dividendes ?

Pendant le marché haussier des années 90, les dividendes sont tombés en disgrâce. Avec la hausse des cours des actions si spectaculaire, les dividendes ne semblaient pas avoir d'importance. Historiquement, cependant, les dividendes ont été une composante importante du rendement total des actions. Par exemple, de 1926 à 1985, les dividendes équivalaient à environ 49 % du rendement total du Standard &Poor's 500 (S&P 500), avec un rendement du dividende moyen de 4,8%. En revanche, de 1998 à 2004, le rendement du dividende moyen était de 1,5%.*

L'une des principales raisons de ce changement radical était la préférence des investisseurs pour les titres de croissance plutôt que pour les titres à revenu. Les entreprises de croissance ont tendance à conserver leurs bénéfices pour générer une croissance future, tandis que les entreprises plus matures ont tendance à verser des dividendes.

Mais deux facteurs peuvent amener les investisseurs à réorienter leurs préférences vers les dividendes. D'abord, la volatilité des marchés au cours des dernières années a rendu les rendements assurés des dividendes plus attrayants. Après plusieurs années de baisse ou de fluctuation des cours boursiers, il peut être réconfortant de compter sur des revenus de dividendes. Seconde, puisque les plus-values à long terme et les revenus de dividendes sont désormais imposés aux mêmes taux (5 % pour les contribuables des tranches 10 et 15 % et 15 % pour tous les autres contribuables), les plus-values ne bénéficient plus d'un avantage fiscal par rapport aux revenus de dividendes.

Si vous envisagez d'ajouter des actions versant des dividendes à votre portefeuille, tenez compte de ces conseils :

L'une des principales raisons de ce changement radical était la préférence des investisseurs pour les titres de croissance plutôt que pour les titres à revenu. Les entreprises de croissance ont tendance à conserver leurs bénéfices pour générer une croissance future, tandis que les entreprises plus matures ont tendance à verser des dividendes.

Mais deux facteurs peuvent amener les investisseurs à réorienter leurs préférences vers les dividendes. D'abord, la volatilité des marchés au cours des dernières années a rendu les rendements assurés des dividendes plus attrayants. Après plusieurs années de baisse ou de fluctuation des cours boursiers, il peut être réconfortant de compter sur des revenus de dividendes. Seconde, puisque les plus-values à long terme et les revenus de dividendes sont désormais imposés aux mêmes taux (5 % pour les contribuables des tranches 10 et 15 % et 15 % pour tous les autres contribuables), les plus-values ne bénéficient plus d'un avantage fiscal par rapport aux revenus de dividendes.

Si vous envisagez d'ajouter des actions versant des dividendes à votre portefeuille, tenez compte de ces conseils :

- Recherchez des rendements de dividendes raisonnables.

Ne vous contentez pas de rechercher des actions avec les rendements en dividendes les plus élevés. Comme tous les investissements en actions, vous souhaitez acheter une action versant des dividendes avec de bonnes perspectives d'avenir. Le rendement du dividende est calculé en divisant les dividendes par action par le prix du marché. Une entreprise avec un rendement de dividende exceptionnellement élevé peut rencontrer des problèmes qui ont entraîné une baisse significative des prix et peut être forcée de réduire ses dividendes à l'avenir.

- Assurez-vous que le ratio de distribution est raisonnable.

Le taux de distribution est égal au dividende par action divisé par le bénéfice par action, indiquant quelle part des bénéfices d'une entreprise est utilisée pour payer des dividendes. Une règle générale est de considérer les entreprises dont le ratio de distribution est inférieur à 50 %. Une entreprise doit conserver une partie de ses bénéfices pour réinvestir dans l'entreprise et lisser les cycles économiques afin d'assurer suffisamment de liquidités pour les dividendes futurs.

- Examinez la croissance des dividendes.

Un examen des paiements de dividendes antérieurs indiquera si la société a systématiquement augmenté ses dividendes dans le passé. Les sociétés dont la croissance des dividendes est constante ont tendance à avoir des bénéfices constants accompagnés de bilans solides et de bons flux de trésorerie.

Analyse des stocks

- Le rendement du dividende peut-il être négatif ?

- Comment calculer les dividendes déclarés

- Rendement moyen

- Dividende admissible

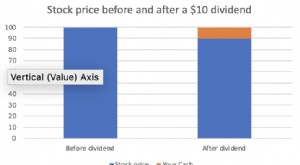

- Les avantages d'un dividende en espèces

- 4 conseils importants pour l'investissement en dividendes

- Comprendre les dividendes en actions

- Dividendes et investissement en dividendes

- Que sont les dividendes ?

-

Que sont les dividendes ?

Que sont les dividendes ? Il y a des avantages et des inconvénients à investir dans des actions avec dividendes par rapport aux actions sans dividendes. Les dividendes sont des paiements périodiques effectués par les entrepris...

-

Que sont les dividendes faits maison ?

Que sont les dividendes faits maison ? Les dividendes faits maison font référence à une forme de revenu de placement que les investisseurs génèrent de la vente dun pourcentage de leur portefeuille dactions. Linvestisseur remplit ses object...