ETF S&P 500 vs Russell 2000 :quelle est la différence ?

FNB S&P 500 contre Russell 2000 :un aperçu

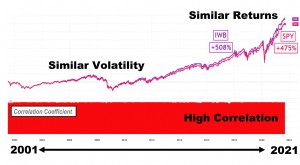

Si vous vous trouvez à l'extrémité conservatrice du spectre actif vs passif, alors investir dans des fonds négociés en bourse (FNB) peut être une voie à suivre. Vous ne pouvez pas battre le marché, mais vous serez certainement près de l'égaler. Ici, nous nous concentrerons sur les ETF qui suivent deux des indices les plus populaires, le S&P 500 et le Russell 2000.

Points clés à retenir

- Le S&P 500 et le Russell 2000 sont deux indices populaires.

- De nombreux investisseurs considèrent le S&P 500 comme le pouls du marché boursier américain.

- Les FNB Russell 2000 suivent de près l'indice Russell 2000, qui combine 2000 des sociétés à petite capitalisation dans l'univers Russell de 3000 actions.

FNB S&P 500

Le Standard &Poor's 500 (S&P 500) est un indice pondéré en fonction de la capitalisation boursière de certaines des plus grandes sociétés américaines cotées en bourse. La plupart des analystes considèrent le S&P 500 comme le meilleur indicateur du marché boursier américain. Cet indice est un indice de référence couramment utilisé par de nombreux gestionnaires de portefeuille, fonds communs de placement, et les fonds négociés en bourse.

Les trois ETF les plus couramment négociés qui suivent la performance de l'indice S&P 500 sont :

- SPDR S&P 500 ETF Trust (SPY) de State Street

- ETF iShares Core S&P 500 (IVV) de BlackRock

- FNB S&P 500 de Vanguard (VOO)

Le thème commun aux trois fonds est, bien sûr, l'indice qu'ils suivent, le S&P 500. De nombreux investisseurs considèrent cet indice comme le pouls du marché boursier américain. Il est calculé en utilisant les capitalisations boursières des plus de 500 plus grandes sociétés américaines dont les actions sont cotées à la Bourse de New York (NYSE) ou au Nasdaq Stock Market. Les constituants de l'indice sont sélectionnés par un comité, qui prend en compte des critères tels que la capitalisation boursière, liquidité, viabilité financière, durée des échanges, et d'autres facteurs.

Le plus ancien et le plus répandu des trois FNB est SPY. Les frais du fonds s'élèvent à 0,09 %. Bien que cette dépense soit négligeable dans un contexte plus large de gestion d'actifs, il est le plus élevé parmi les trois concurrents. Même en dépit des dépenses plus élevées, le fonds a une liquidité supérieure, avec un volume d'échange quotidien moyen de 30 à 60 fois celui d'IVV et de VOO.

En comparant les chiffres de performance des trois, représentés par les rendements de la valeur liquidative (VNI), les trois ont légèrement sous-performé l'indice S&P500 au cours des 10 dernières années. VOO est le petit nouveau du quartier avec une date de création de fonds le 9 septembre. 2010, donc, il a moins d'années de données à prendre en considération. Le SPY a retourné le plus bas des trois fonds. Il faut s'attendre à une baisse du rendement puisqu'il a le ratio de dépenses le plus élevé parmi les trois FNB. Aussi, il faut comprendre que les fonds se comparent à l'indice S&P 500 pratiquement sans friction.

SPY est également structurellement différent d'IVV et de VOO en ce sens qu'il est constitué sous la forme d'un fonds commun de placement (UIT) avec des restrictions sur le prêt des actions sous-jacentes à d'autres entreprises. En outre, tous les dividendes des constituants de SPY pour la période sont collectés et conservés en espèces jusqu'à la distribution, tandis que IVV et VOO permettent le réinvestissement des dividendes.

FNB Russell 2000

De l'autre côté du spectre se trouve l'indice Russell 2000 qui suit la performance d'environ 2, 000 sociétés américaines à petite capitalisation. Comme le S&P 500, l'indice est pondéré et sert régulièrement d'indice de référence.

Comme le nom le suggère, Les FNB Russell 2000 suivent de près l'indice Russell 2000, qui combine 2000 des sociétés à petite capitalisation dans l'univers Russell de 3000 actions. Le Russell 3000 suit près de 98% de toutes les actions américaines cotées en bourse.

Les indices S&P 500 et Russell 2000 sont tous deux pondérés en fonction de la capitalisation boursière. Contrairement à l'indice S&P 500, cependant, les titres de l'indice Russell 2000 ne sont pas sélectionnés par un comité, mais plutôt par une formule basée sur leur capitalisation boursière et leur appartenance à l'indice actuel.

Les ETF les plus remarquables suivant l'indice Russell 2000, dans l'ordre de leur importance, sommes:

- FNB iShares Russell 2000 de BlackRock (IWM)

- FNB Russell 2000 de Vanguard (VTWO)

- Direxion Daily Small Cap Bull 3x Actions (TNA)

Encore ici, la liquidité plus élevée de l'IWM de Blackrock semble conduire à son ratio de dépenses plus élevé. Par rapport aux ETF S&P 500, cependant, tous les fonds qui suivent l'indice Russell 2000 commandent des frais plus élevés malgré leur liquidité globale beaucoup plus faible.

IWM est l'ETF Russell 2000 le plus négocié, pourtant, il se négocie à seulement un quart du volume du SPY de SPDR. Les frais plus élevés des FNB Russell 2000 sont probablement dus à l'effort accru de gestion pour équilibrer périodiquement un plus grand nombre de titres.

Les ETF Russell 2000 peuvent sembler plus attrayants que les ETF S&P 500 au début d'un marché haussier. Les composantes de Russell 2000 devraient en moyenne surperformer leurs grands frères de l'indice S&P 500 si la tendance haussière se poursuit. Le défi est la volatilité de leurs rendements. Donc, en tant qu'investisseur, vous êtes peut-être dans une course difficile.

Considérations particulières

Les avantages des ETF en tant qu'investissement attractif pour ceux qui se contentent d'égaler le rendement sur un marché plus large à une fraction des coûts de gestion active. Les investisseurs ont le choix entre de nombreux ETF en fonction de la taille, localisation géographique, ou l'affiliation sectorielle des sociétés de l'indice.

Deux des choix les plus populaires sont les FNB S&P 500 et les FNB Russell 2000. Les principales distinctions entre elles sont déterminées par la taille des sociétés de l'indice qu'elles suivent (grandes capitalisations pour le S&P 500 et petites capitalisations pour le Russell 2000), la volatilité de l'indice sous-jacent, la méthode de sélection des constituants, et les frais qu'ils facturent.

Fond d'investissement

- Taux à terme vs taux au comptant :quelle est la différence ?

- Couverture contre spéculation :quelle est la différence ?

- Fonds fermés vs fonds ouverts :quelle est la différence ?

- ETF S&P 500 vs ETF Dow Jones :faire la différence

- LIBID vs LIBOR :quelle est la différence ?

- Actions vs actions :quelle est la différence ?

- Actions de catégorie A par rapport aux actions de catégorie B :quelle est la différence ?

- Alpha contre. Bêta :quelle est la différence ?

- Qu'est-ce que l'indice Russell 2000 ?

-

S&P 500 contre Russell 1000 :quelle est la différence ?

S&P 500 contre Russell 1000 :quelle est la différence ? S&P 500 contre Russell 1000 :un aperçu Lindice Standard &Poors 500 (S&P 500) et lindice Russell 1000 suivent tous deux les actions de sociétés cotées en bourse et sont tous deux considérés comme des...

-

Capital Tier 1 vs Capital Tier 2 :quelle est la différence ?

Capital Tier 1 vs Capital Tier 2 :quelle est la différence ? Dans le cadre de lAccord de Bâle, une banque doit maintenir un certain niveau de liquidités ou dactifs liquides par rapport à ses actifs pondérés en fonction des risques. Les accords de Bâle sont un...