Comment éviter d'embaucher un conseiller financier louche

Que ressentiriez-vous si le conseiller financier que vous avez engagé pour s'occuper de vos investissements avait déjà eu quatre cas de clients ayant déposé une plainte contre lui ? Et s'ils avaient été licenciés de deux institutions financières précédentes ? J'espère que cela vous donnerait le même sentiment de malaise qu'il me donne.

Que ressentiriez-vous si vous appreniez que vous auriez pu découvrir tout cela si vous aviez passé moins de 10 minutes à faire des recherches en ligne ? Ne répondez pas encore tout à fait. Plus à ce sujet dans un peu…

Naviguer dans les eaux agitées du monde de l'investissement n'est pas facile. Vous avez une multitude d'options de compte à considérer et encore plus d'investissements et d'assurances pour protéger votre famille. Avoir un conseiller financier solide à vos côtés pour guider votre navire vers des eaux calmes est un atout inestimable.

Malheureusement, le fait de trouver un bon conseiller est difficile, et il existe une multitude de titres d'emploi à comprendre qui peuvent potentiellement embrouiller le problème. Certains d'entre eux n'ont pas de sens et ne décrivent pas la profondeur des connaissances ou de l'expérience requise pour acquérir le titre. D'autres prennent années d'expérience et d'études à poursuivre, mais le titre peut ne pas vous aider à le discerner. Vous voulez quelqu'un dans votre équipe avec ce dernier, pas le premier.

Pourtant, même trouver la bonne désignation n'est pas une garantie d'avoir trouvé un bon conseiller. Certains conseillers ne cherchent qu'à faire de l'argent tandis que d'autres ont des attentes irréalistes quant au type de rendement pouvant être obtenu sur le marché. (Il y a 7 types de conseillers financiers que je veux frapper au visage, alors assurez-vous que votre conseiller n'a aucune de ces qualités non plus.)

Une fois que vous avez une liste de candidats devant vous, l'étape suivante consiste à connaître le parcours de votre conseiller. Prenez vos pelles ; on va creuser.

Comment vérifier les antécédents et les qualifications de votre conseiller financier

Voici sept façons de vérifier les antécédents et les qualifications professionnelles d'un conseiller financier. Cela peut sembler beaucoup d'efforts - mais travaillez avec moi, personnes! Ce qui suit peut être fait en moins de 30 minutes. Malheureusement, certains de mes clients l'ont appris à leurs dépens.

Les clients avaient 70 ans et n'avaient pas une bonne impression de leur conseiller. Leurs enfants ont partagé leurs sentiments et m'ont contacté. Après avoir passé un total de 15 minutes à faire des recherches en ligne, J'ai découvert une nouvelle terrifiante :il y a eu quatre cas distincts où un client avait déposé une plainte contre le conseiller. En réalité, il avait été licencié de son ancienne société de courtage à cause des plaintes .

Quelques-unes des allégations comprenaient un « manquement à une obligation fiduciaire » et une « fraude ». je ne sais pas pour vous, mais je ne ferais pas confiance à quelqu'un pour gérer mon argent qui peut être impliqué dans plusieurs méfaits. Ce sont les griefs que nous connaissons. Qu'en est-il de ceux que nous n'avons pas ?

Vous êtes prêt à passer quatre jours à rechercher le meilleur prix et à négocier votre prochain achat de téléviseur grand écran, droit? Par comparaison, pour moins d'une heure de votre temps, vous pouvez vous protéger — votre retraite, votre investissement dans l'éducation de votre enfant, et votre bien-être financier global - d'un escroc. Probablement, ça vaut votre temps. Mettons-nous au travail.

1. Comprendre les références du conseiller

Ce n'est pas parce que quelqu'un a une soupe alphabétique folle de titres derrière son nom sur sa carte de visite qu'il est vraiment qualifié pour être votre conseiller financier. Faites d'abord des recherches sur les informations d'identification réelles. Vous pouvez utiliser la page Vérifier les informations d'identification d'Investor Watchdog. C'est une énorme liste des différentes certifications et références que vous pourriez trouver collées à la fin du nom de quelqu'un.

Chaque identifiant répertorié a une page distincte qui montre les prérequis, le cursus, si l'étude était dans une salle de classe, en ligne, ou autodidacte, combien de temps cela devrait prendre à un conseiller pour obtenir l'accréditation, combien de temps dure l'examen, et toutes les exigences de formation continue afin de conserver le diplôme. Vous serez en mesure de déterminer si le diplôme a pris deux jours de cours ou deux ans.

2. Vérifiez les références de votre conseiller

Maintenant que vous avez vérifié que le conseiller a de vrais, des références valables, vous voulez vous assurer qu'ils sont toujours en règle avec le conseil de certification qui supervise ces informations d'identification. Par exemple, le titre de planificateur financier agréé (CFP) est géré par le conseil d'administration du CFP. C'est l'un des, sinon l'absolu, les références les plus précieuses pour les conseillers financiers, car cela prend tellement de temps à obtenir. (Voici ce qu'il faut pour devenir CFP.) Vous devez avoir deux à cinq ans d'expérience. Il y a une tonne d'études impliquées. Le test prend une éternité (tout le monde ne réussit pas) et il existe des exigences de formation continue pour conserver le titre de CFP.

Si quelqu'un vous dit qu'il est CFP, c'est génial, mais il faut vérifier. Presque toutes les références de qualité offrent une fonction de recherche sur leur site Web, et le Conseil du PCP n'est pas différent. Vous pouvez effectuer une recherche sous Trouver un CFP Professional.

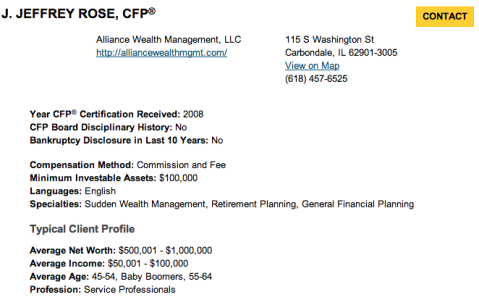

Si vous avez fait une recherche pour moi, voilà ce que tu trouverais :

Comme tu peux le voir, cela montre que j'ai reçu le titre de CFP en 2008, que je n'ai pas fait faillite au cours des 10 dernières années, et que je n'ai jamais été sanctionné par le conseil d'administration du PCP. Si votre conseiller ne se présente pas à la recherche ou fait l'objet de mesures disciplinaires de la part du conseil, c'est un drapeau rouge.

3. Effectuez une vérification de courtier FINRA

Ensuite, vous souhaiterez effectuer une vérification des courtiers FINRA. FINRA signifie « Autorité de réglementation du secteur financier ». C'est le plus grand organisme indépendant de réglementation des sociétés de valeurs mobilières aux États-Unis.

Broker Check vous montrera :

- si le conseiller est inscrit auprès de la FINRA. (Je ne l'ai pas été depuis 2011, lorsque j'ai quitté mon employeur pour créer mon propre cabinet de conseil financier.)

- quels examens de l'industrie le conseiller a réussi, tel que, la Série 7 (pour devenir agent de change, courtier-négociant, ou Représentant inscrit) et Série 66 (pour devenir un Représentant conseiller en placement).

- toute mesure disciplinaire prise à l'encontre du conseiller.

- les antécédents professionnels du conseiller au cours des 10 dernières années. (S'ils changent de société de bourse tous les 12 mois, ce serait un souci.)

- États dans lesquels le conseiller est autorisé à exercer ses activités. (Si votre état n'est pas répertorié, Cours!)

- tout intérêt commercial extérieur que possède le conseiller. (Si une partie de son argumentaire est de vous amener à investir dans un nouveau développement de condos et qu'il s'avère qu'il en détient une participation majoritaire, Cours!)

J'ai dû abandonner ma série 7 lorsque j'ai créé ma propre entreprise, c'est pourquoi je ne suis pas inscrit auprès de la FINRA. Toutefois, il est logique de vérifier mes informations avec cet outil. J'ai volontairement laissé tomber ma série 7 pour que mes informations paraissent toujours propres aux yeux de la FINRA. Mais que se passe-t-il si je n'étais plus inscrit à la FINRA parce qu'ils ont dû me discipliner quatre fois ? Chercher!

4. Effectuer des recherches SEC et NASAA

Votre prochain arrêt sur le train de recherche est le bon vieux SEC. Non, Je ne parle pas du football universitaire. Nous allons vérifier auprès des régulateurs de la Securities and Exchange Commission.

En général, si vous donnez des conseils sur l'investissement en valeurs mobilières, vous devez soit vous inscrire auprès de la SEC, soit vous inscrire auprès de l'autorité de réglementation de votre état. Vous vous inscrivez auprès des grands si vous gérez plus de 25 millions de dollars d'actifs clients. Plus petit que ça et tu es le problème de ton état, pas la SEC.

La SEC a une tonne d'informations utiles pour éviter les escroqueries sur son site Web, et ils proposent également une recherche de courtier. La seule information que j'ai pu trouver sur moi provenait du Broker Check de la FINRA que la SEC utilise. Si je travaillais pour une grande entreprise, vous pouvez également rechercher cela.

La SEC vous dirigera également vers la North American Securities Administrators Association. Il s'agit de l'association des régulateurs étatiques, et pendant plus de 100 ans, ils ont défendu le petit investisseur contre les escroqueries locales. Vous voulez absolument vous renseigner auprès d'eux, même si cela signifie que vous devez en fait – haleter – prendre le téléphone et appeler vous-même les régulateurs de l'État. La NASAA le dit mieux sur son site :

« Les organismes de réglementation des valeurs mobilières des États devraient être le premier appel d'un investisseur avant de remettre de l'argent à un courtier ou à un conseiller en investissement. Vous pouvez accéder à des emplois étendus, disciplinaire, et les informations d'enregistrement de votre courtier en valeurs mobilières ou de votre conseiller en investissement par l'intermédiaire de votre organisme de réglementation des valeurs mobilières de l'État.

5. Demandez à des personnes en qui vous avez confiance

Vous avez donc fait vos devoirs « officiels ». Vous avez fouillé les organismes de réglementation qui devraient être au courant des actes répréhensibles graves de votre conseiller potentiel. Ne vous arrêtez pas là.

Les recherches ci-dessus ne vont vous montrer que les infractions graves commises par le conseiller. Ceux-ci sont absolument essentiels à savoir, mais cela ne donne pas une image complète. Vous devez également savoir des choses simples comme si le conseiller rappelle ses clients en temps opportun et si les gens aiment ou non utiliser ses services.

Alors demandez autour de vous. Demandez à vos amis, collègues, et les membres de la famille. Ont-ils entendu parler du conseiller? Bon? Mauvais? Indifférent?

La réputation dans la région est un gros problème. Prenez tout avec un grain de sel - ce n'est pas parce qu'une personne est très contrariée que le conseiller est terrible - mais un tas de mauvais commentaires seraient préoccupants.

6. Consultez le Web et lisez les profils de médias sociaux

Enfin, il y a cet outil incroyable dont je suis sûr que vous n'avez jamais entendu parler.

Es-tu prêt?

C'est appelé Google .

Je connais, droit? Fou. Vous pouvez rechercher les informations de votre conseiller potentiel sur Google. Vous voyez beaucoup d'articles de presse sur un stratagème de Ponzi qu'ils pourraient exécuter ? Vous savez ce qu'il faut faire. (Indice :Courez rapidement vers le CFP le plus proche avec une obligation fiduciaire envers vous.)

Vous pouvez également consulter les profils Facebook, ce qu'ils disent sur Twitter, ou s'ils ont des recommandations sur LinkedIn. Ces outils de médias sociaux vous donneront une meilleure idée du type de personne qui investira votre argent. Peut-être qu'ils sont allés à l'école rivale de votre université et que vous ne pouvez pas vous résoudre à leur faire confiance, " ou peut-être que leur page Facebook est pleine de photos d'un événement dans votre organisation à but non lucratif préférée et que vous ressentez une connexion instantanée.

Vous n'avez pas besoin d'être les meilleurs amis de votre conseiller, mais comprendre qui ils sont et comment ils agissent en dehors du formel, site Web professionnel pour leurs services est également important.

7. Posez cette question cruciale au conseiller

Vous avez réduit votre liste de conseillers potentiels à quelques personnes clés. Il est temps de s'asseoir avec eux en personne pour votre première consultation. (J'espère que c'est gratuit.) Vous pouvez parler de leur expérience, Contexte, examens, et tout ça. C'est très bien.

Mais il y a une chose que vous devez vraiment demander : "Monsieur. Conseiller, avez-vous une obligation fiduciaire envers moi ? »

Toute réponse autre qu'un « oui » immédiat devrait vous mettre mal à l'aise. L'obligation fiduciaire est l'endroit où quelqu'un fait légalement passer votre intérêt supérieur au sien.

Disons ça encore une fois pour que ça s'enfonce. Si votre conseiller a une obligation fiduciaire envers vous, elles doivent légalement fonctionner de manière à faire passer vos intérêts avant les leurs.

Et le contraire ? Si votre conseiller ne fait pas avoir une obligation fiduciaire envers vous, alors ils peuvent opérer pour qu'ils mettent leur meilleurs intérêts au-dessus du vôtre. Cela signifie qu'ils pourraient vous investir dans des investissements coûteux avec des frais élevés sur lesquels ils touchent une commission énorme quand il y a mieux, alternatives moins chères disponibles.

Un conseiller qui ne vous fait pas passer en premier est un conseiller à qui j'hésiterais à confier mon avenir financier car il n'y a aucune garantie qu'il ne fera pas ce qu'il veut de mon argent pour gagner un revenu plutôt que pour protéger mes finances les atouts.

Je mentionne poser cette question en personne plutôt qu'au téléphone parce que vous voulez voir si le conseiller potentiel se tortille ou essaie de contourner la question. Vous méritez une réponse directe et vous voulez voir comment ils réagissent.

Protégez-vous avec un petit effort

Ce qui est triste pour moi en tant que conseiller, c'est qu'il est assez rare que quelqu'un passe par toutes ces étapes, pourtant, ils prennent si peu de temps à jouer. De nouveau, pensez à votre dernier achat important, qu'il s'agisse d'une voiture, un réfrigérateur, ou un téléviseur. Vous avez probablement passé des heures debout dans le magasin à grande surface à regarder les écrans de télévision, rentrer à la maison, et lire des revues techniques en ligne. Et c'est pour un télévision .

Investissez un peu de temps pour vous assurer que vous ne ruinerez pas tout votre avenir financier en vous inscrivant auprès d'un escroc plutôt que d'un conseiller financier légitime. Vous serez content de l'avoir fait.

Des économies

- 5 étapes à suivre après avoir remboursé votre dette de carte de crédit

- Le manque d'épargne aggrave la douleur du ralentissement du coronavirus

- Oui,

- Économiser de l'argent - Fondamentalement!

- Les comptes du club de Noël sont-ils toujours une bonne idée ?

- Séjours :Autant que des vacances traditionnelles !

-

4 conseils pour un Thanksgiving économique

4 conseils pour un Thanksgiving économique Beaucoup ou tous les produits ici proviennent de nos partenaires qui nous paient une commission. Cest comme ça quon gagne de largent. Mais notre intégrité éditoriale garantit que les opinions de nos e...

-

Qu'est-ce qu'un auditeur ?

Qu'est-ce qu'un auditeur ? Un auditeur est une personne ou une entreprise chargée deffectuer un audit sur une organisation. Un audit est une démarche structurée, processus méthodique qui comprend un examen des livres, comptes, ...

-

Comment obtenir et utiliser la carte Social Security Direct Express

Comment obtenir et utiliser la carte Social Security Direct Express LAdministration de la sécurité sociale offre aux bénéficiaires du revenu de sécurité supplémentaire et de la sécurité sociale la possibilité de percevoir des prestations via la carte Direct Express, u...

-

Comment remplir un chèque en blanc

Comment remplir un chèque en blanc Il est facile de remplir un chèque en blanc. Un chèque est un document juridique qui autorise une banque à verser de largent à quelquun à partir de votre compte courant. Les banques fournissent des c...