Comment régler une dette fiscale lorsque vous devez à l'IRS

Aux Etats-Unis., il y a des délais stricts pour déclarer et payer vos impôts, et des pénalités sont imposées si vous ne vous conformez pas aux exigences fiscales. C'est pourquoi il est si effrayant de ne pas pouvoir payer sa dette fiscale. Après tout, personne ne veut finir par devoir une fortune en frais supplémentaires en plus de ses impôts - et traiter les activités de recouvrement de l'IRS est vraiment effrayant.

La bonne nouvelle, c'est vous disposez d'un certain nombre d'options possibles si vous ne pouvez pas payer ce que vous devez. Vous avez juste besoin de comprendre quelles options suivre dans quelles circonstances, y compris comment régler une dette fiscale et quand il s'agit d'une action appropriée.

Ce guide vous aidera à comprendre toutes les différentes approches que vous pouvez adopter lorsque vous devez de l'argent à l'IRS afin que vous puissiez décider quelle ligne de conduite convient le mieux à votre situation.

Produisez toujours vos impôts à temps, quoi qu'il arrive

Même si vous ne pouvez pas payer votre compte de taxes, vous devez toujours produire vos documents fiscaux chaque année. Bien que vous puissiez être réticent à soumettre des déclarations et alerter l'IRS sur le fait que vous devez un paiement que vous ne pouvez pas vous permettre, le dépôt est indispensable; les pénalités pour non-déclaration sont pires que celles auxquelles vous serez confronté si vous ne payez pas.

Sanctions pour défaut de déclaration

Si vous ne produisez pas vos impôts à temps, les pénalités commencent à s'accumuler immédiatement. Pour chaque mois partiel votre retour est en retard, vous serez redevable d'une pénalité de 5 % pour défaut de production. C'est 5% du solde impayé dû. La pénalité maximale pour défaut de production est de 25 % du solde d'impôt impayé, mais il y a aussi une pénalité minimale une fois que vous avez au moins 60 jours de retard avec le dépôt. La pénalité minimale correspond au moindre de 100 % de la dette fiscale que vous devez ou de 210 $.

Vous pouvez éviter une pénalité pour défaut de produire si vous soumettez une demande de prolongation d'impôt avant la date limite d'imposition d'avril - cela vous donnera jusqu'en octobre pour produire vos déclarations. Vos retours seront dus le 15 octobre ou le jour ouvrable suivant si le 15 tombe un jour férié ou un week-end.

Manquant la date limite d'octobre, cependant, démarrera le chronomètre avec cette pénalité de 5 % pour défaut de production. Et malheureusement, demander une prolongation ne vous donne que plus de temps pour déposer - vous devez toujours payer avant la date limite d'avril ou commencerez à accumuler la plus petite pénalité pour défaut de paiement.

Pénalités pour non-paiement

Si vous produisez mais ne payez pas ce que vous devez, vous devrez également une pénalité immédiatement - mais une pénalité bien inférieure. La pénalité pour défaut de paiement est de 0,05 % par mois partiel de retard de paiement. De nouveau, il s'agit d'un pourcentage du solde d'impôts impayé, et la pénalité maximale que vous pourriez finir par devoir est de 25 % du solde impayé dû.

La pénalité augmente si l'IRS émet un avis d'intention de prélever des biens et que vous ne payez toujours pas - 10 jours après le prélèvement, ça monte jusqu'à 1%. Mais, cela reste inférieur à la pénalité pour défaut de déclaration.

Une pénalité pour défaut de paiement peut être évitée en payant 90 % de ce qui est dû avant la date limite d'avril et en payant le reste avant la date limite d'octobre. Il peut également être réduit à 0,025 % si vous produisez votre déclaration de revenus à la date d'échéance et demandez à effectuer des paiements selon un accord de versement.

En plus des pénalités lorsque vous ne payez pas vos impôts à temps, vous devrez également des frais d'intérêt sur votre solde d'impôt impayé.

Le taux d'intérêt que vous paierez est déterminé sur une base trimestrielle et est égal au taux d'intérêt fédéral à court terme majoré de trois points de pourcentage. Vous pouvez trouver les tarifs en vigueur sur le site Web de l'IRS.

4 étapes pour régler une dette fiscale

Bien que soumettre vos déclarations de revenus à temps limitera les pénalités que vous encourez même si vous ne pouvez pas payer votre dette fiscale, vous aurez toujours besoin d'un moyen de gérer le solde impayé.

Heureusement, il y a un certain nombre de mesures différentes que vous pouvez prendre en fonction du montant que vous devez, quand tu peux payer, et combien vous pouvez payer. Voici quelques-unes de vos principales options pour un règlement de dette IRS ou un arrangement pour effectuer des paiements IRS selon un calendrier que vous pouvez vous permettre.

1. Recherchez les plans de paiement IRS

Si vous pouvez payer votre dette fiscale avec un peu plus de temps, Les plans de paiement IRS pourraient être la réponse. Il existe un certain nombre de plans de paiement différents disponibles, comprenant les éléments suivants :

- Plan de paiement à court terme :Ce plan vous oblige à payer le montant dû par chèque, paiement automatique, mandat postal, carte de débit, ou carte de crédit dans les 120 jours ou moins. Il n'y a pas de frais si vous postulez en ligne, par téléphone, par mail, ou en personne, mais vous devez payer les pénalités et intérêts accumulés jusqu'à ce que le solde soit entièrement payé. Vous devrez également payer des frais supplémentaires si vous payez par carte de crédit.

- Plan de paiement à long terme avec retraits automatiques : Ce plan est disponible pour les contribuables qui mettront plus de 120 jours pour payer leurs impôts mais paieront ce qu'ils doivent via des paiements automatiques débités d'un compte courant. Il y a des frais d'installation de 31 $ si vous postulez en ligne ou des frais de 107 $ si vous postulez par téléphone, courrier, ou en personne. Les frais peuvent être supprimés ou réduits pour les contribuables à faible revenu.

- Plan de paiement à long terme sans prélèvement automatique : Si vous avez besoin de plus de 120 jours pour payer vos impôts et prévoyez de payer par une autre méthode que le prélèvement automatique, ce serait le plan de paiement dont vous aurez besoin. Les frais pour postuler en ligne sont de 149 $, et les frais à appliquer par téléphone, courrier, ou en personne est de 225 $. De nouveau, les frais peuvent être réduits pour les contribuables à faible revenu.

Votre plan de paiement doit être approuvé par l'IRS. Vous pouvez faire une demande en ligne pour un plan à long terme seulement si vous devez 50 $, 000 ou moins en taxes, pénalités, et les frais — et seulement si toutes vos déclarations de revenus en souffrance ont été produites. Vous pouvez faire une demande en ligne pour un plan de paiement à court terme seulement si vous devez moins de 100 $, 000 en impôts cumulés, pénalités, et intérêt. Si votre solde d'impôts impayé est supérieur à 25 $, 000, vous devez payer votre solde par prélèvement automatique.

2. Poursuivre une offre de compromis

Si vous ne pouvez pas payer le montant total des impôts que vous devez à l'IRS, vous pourrez peut-être régler votre dette fiscale par le biais d'une offre de compromis (OIC). Avec un OCI, l'IRS s'engage à accepter moins que le solde total dû sur vos impôts et à ne pas essayer de collecter de l'argent supplémentaire auprès de vous.

L'IRS a le pouvoir discrétionnaire d'accepter ou non une offre de compromis ; si vous avez la capacité de payer intégralement ce que vous devez, l'IRS n'acceptera généralement pas de prendre moins. Cependant, s'il y a un véritable différend sur ce que vous devez ou si l'IRS craint que vous ne puissiez pas payer ce que vous devez, alors vous pourriez être admissible à un décret — à condition que vous remplissiez les conditions d'admissibilité de base, y compris le dépôt de toutes les déclarations de revenus et le versement de tous les paiements d'impôts estimés requis pour l'année en cours.

L'IRS vous demandera également généralement de faire une offre égale ou supérieure au potentiel de collecte raisonnable (RCP). Le RCP est basé sur ce que l'IRS pense pouvoir collecter en s'attaquant à vos actifs, y compris les comptes bancaires, biens fonciers, Véhicules, d'autres biens précieux, et un revenu futur supérieur à ce dont vous avez besoin pour couvrir les frais de subsistance de base.

3. Essayez l'itinéraire « Actuellement non à collectionner »

Si vous ne pouvez pas payer beaucoup, Ou n'importe quoi, envers vos impôts, il existe également une autre option :vous pourriez avoir votre dette fiscale impayée placée dans le statut Actuellement non recouvrable (CNC). Cela signifie que l'IRS ne prendra pas de mesures actives pour collecter auprès de vous, comme la perception de vos actifs et de vos revenus. Mais l'IRS gardera votre compte actif, continuer à facturer des intérêts et des pénalités, et pourrait conserver tout remboursement d'impôt futur et l'appliquer à ce que vous devez.

L'IRS a le pouvoir discrétionnaire de mettre votre compte en statut CNC, mais vous devez en faire la demande et fournir des informations financières, y compris les justificatifs de revenus et dépenses, pour montrer que vous n'avez pas la capacité de payer. Si l'IRS convient que vous ne pouvez vraiment pas payer ce que vous devez, il peut choisir de mettre votre compte en statut CNC.

L'IRS peut toujours examiner votre compte périodiquement pour voir si votre situation financière s'est améliorée et peut recommencer les efforts de recouvrement s'il pense que vous n'êtes plus admissible au statut CNC. Typiquement, l'IRS a 10 ans à compter de la date à laquelle vos impôts ont été évalués pour essayer de les recouvrer, vous devrez donc faire face à des difficultés financières pendant une longue période pour éviter définitivement les activités de recouvrement.

4. Consultez un fiscaliste

Parfois, essayer de trouver la bonne marche à suivre par vous-même est tout simplement trop compliqué. Après tout, vous n'êtes peut-être pas sûr de devoir poursuivre une offre de compromis, essayer de négocier un plan de paiement, ou déclarer faillite pour tenter d'obtenir une remise de vos dettes fiscales.

La bonne nouvelle, c'est il y a de l'aide là-bas, mais vous devez trouver le bon type d'aide. Les sociétés de règlement d'impôts sont une option, et ils annoncent souvent qu'ils peuvent vous aider à régler la dette de l'IRS pour beaucoup moins que ce que vous devez. Malheureusement, bon nombre de ces entreprises facturent des frais très élevés et ont de faibles taux de réussite.

Si vous souhaitez faire appel à l'une de ces sociétés de règlement fiscal, recherchez très attentivement et faites attention aux drapeaux rouges, telles que des promesses que vous serez en mesure de réduire considérablement ce qui est dû avant même que l'entreprise n'ait examiné vos informations financières. À moins que le cabinet ne fournisse une évaluation réaliste après avoir examiné vos dossiers financiers et qu'il soit franc quant à ses honoraires, envisager de diriger clairement.

Dans de nombreux cas, il peut être préférable de parler avec un avocat fiscaliste. Les avocats ont des obligations fiduciaires envers les clients et ne peuvent pas faire de fausses promesses ou facturer des frais déraisonnables. Ils pourraient être poursuivis pour faute professionnelle et même perdre leur autorisation d'exercer le droit s'ils se comportent de manière contraire à l'éthique, vous pouvez donc être assuré qu'ils seront honnêtes sur ce qu'ils peuvent faire pour vous.

Soyez proactif dans le traitement de votre dette fiscale impayée

Il est très important de comprendre comment rembourser la dette des impôts impayés afin que vous puissiez faire les bons choix en ce qui concerne les paiements de l'IRS, règlement de la dette, ou faillite. Les conséquences du non-paiement peuvent aller au-delà du simple fait de devoir payer des pénalités et des amendes - vous pourriez vous faire prendre des biens ou même être accusé d'un crime si vous continuez à vous soustraire à vos obligations envers l'IRS.

La bonne nouvelle, c'est vous connaissez maintenant de nombreuses options différentes pour vous désendetter auprès de l'IRS, effectuer des paiements IRS, ou régler une dette fiscale. Vous pouvez choisir une approche qui fonctionne pour vous et, espérons-le, commencer à réduire ce que vous devez afin que vous n'ayez plus à vous soucier des conséquences de l'IRS.

dette

- Ne vous asseyez pas :comment faire rouler votre 401k

- Comment refinancer votre dette de carte de crédit

- Comment choisir entre le règlement de dettes et la consolidation de dettes

- 3 acheteurs potentiels sur 4 et les locataires changent leurs plans en raison de COVID-19 [Sondage]

- Le refinancement de votre prêt personnel aurait-il un sens pour vous ?

- 7 façons d'être sans dette peut vous coûter cher

-

Les 3 meilleures façons d'utiliser le point de vente mobile

Les 3 meilleures façons d'utiliser le point de vente mobile Ladoption des points de vente mobiles (mPOS) se développe à un rythme sans précédent. Selon un rapport de Transparency Market Research, le marché des mPOS devrait atteindre plus de 38 milliards de dol...

-

La mise de fonds minimale pour un prêt hypothécaire conventionnel

La mise de fonds minimale pour un prêt hypothécaire conventionnel Le risque est un facteur primordial dans la détermination de lacompte minimum pour un prêt conventionnel. Un acompte compense le risque dun prêteur et vous permet de financer un prêt hypothécaire plus...

-

Les agents immobiliers deviennent-ils obsolètes en 2021 ?

Les agents immobiliers deviennent-ils obsolètes en 2021 ? Les agents immobiliers deviennent-ils obsolètes ? Alors que la technologie évolue rapidement, tout est devenu un processus facile, même la vente et lachat dune maison. Mais autrefois, les agents imm...

-

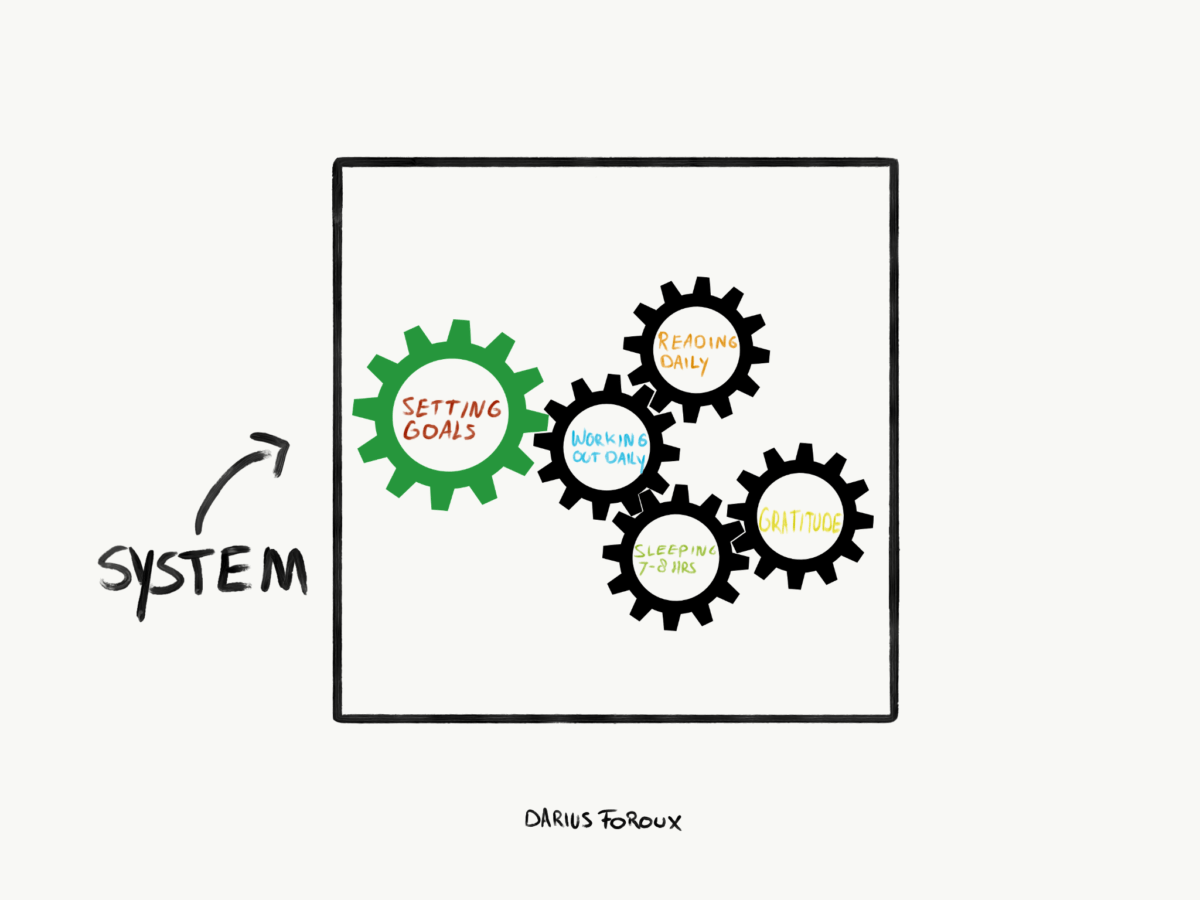

Comment l'indécision affecte vos finances

Comment l'indécision affecte vos finances Ahhh, indécision. Nous connaissons tous ce sentiment inconfortable. Cest comme si le temps sarrêtait et que nous essayions de trouver le « meilleur » choix. Que faire. Ce quil faut manger. Que regarde...