Comment j'ai atteint Coast FIRE en élevant 3 enfants

Il y a quelques années, mon mari et moi avons atteint Coast FIRE.

Qu'est-ce que Coast FIRE ? Coast FIRE, c'est lorsque vous avez suffisamment investi dans vos comptes de retraite pour que, sans autres cotisations, vos investissements devraient croître pour couvrir vos dépenses à l'âge traditionnel de la retraite.

Lire la suite: Calculatrice 401k :combien auriez-vous dû économiser ?

Ce que Coast FIRE a fait pour nous

Atteindre Coast FIRE ne signifie pas que nous pouvons profiter de la vie sous un palmier sans avoir à travailler, mais cela nous a donné plus de place pour prendre des risques et mener une vie plus épanouissante.

En tant que parents de trois enfants – âgés de sept ans et moins – nous travaillons toujours pour couvrir nos dépenses quotidiennes et continuons d'investir pour l'université de nos trois enfants. Nous investissons également systématiquement dans nos comptes de retraite pour faire croître notre pécule, et dans des projets qui nous tiennent à cœur. Reaching Coast FIRE n'a pas changé nos responsabilités immédiates, mais nous ne tenons pas cette étape pour acquise.

Comment nous sommes arrivés à ce point

La route n'a pas été facile. En l'espace de trois ans, nous avons eu trois enfants, dont des jumeaux, tout en travaillant tous les deux à temps plein. Nous avons connu quelques déboires financiers, y compris les frais médicaux résultant du séjour de deux mois de nos jumeaux à l'USIN.

Investir de manière cohérente, peu importe ce à quoi nous étions confrontés, s'est avéré inestimable. Même si nous devons encore travailler pour faire face à nos dépenses actuelles et continuer à investir, il y a un niveau de confort en sachant que nous n'avons pas à nous soucier de répondre à nos besoins de retraite.

Je comprends que c'est une bénédiction que la plupart des gens n'ont pas, surtout dans les communautés mal desservies. C'est pourquoi je suis passionné par le fait de faire ma part pour aider à changer cela. Voici quelques étapes que nous avons suivies en couple pour en arriver là.

1. Budget et suivi des dépenses

Quand j'étais adolescent, ma mère m'a dit que je devais toujours économiser au moins 20 % de ce que j'avais. A treize ans, J'ai créé mon premier budget. Même si je ne savais pas ce qu'était un budget à l'époque, J'allouais 20 pour cent de mon allocation à un compartiment d'épargne. Je ne me souviens pas d'un moment où je n'ai pas budgétisé mon argent après cela. Au cours des années, J'ai commencé à utiliser des feuilles de calcul et j'ai développé des budgets plus avancés.

Avant de se marier, mon mari et moi nous sommes assis pour fusionner nos finances et fixer des objectifs financiers en tant que couple. Une partie de ce processus consistait à établir un budget en allouant chaque dollar de revenu à une catégorie pour s'assurer que nous atteindrions nos objectifs. Nous épargnons et investissons d'abord, et dépenser ce qui reste. Cette habitude nous a parfois fait nous sentir fauchés, surtout au début, mais cela a fonctionné pour le plus grand bien.

Nous avons également des réunions budgétaires mensuelles pour examiner les dépenses et les économies, et évaluer notre performance par rapport à nos objectifs. Il y a quelques années, nous utilisions des feuilles de calcul, mais aujourd'hui, les outils de gestion d'argent gratuits de Personal Capital rendent la vie tellement plus facile.

Nous prévoyons des dépenses importantes et gardons un poste divers pour faire face aux dépenses imprévues. Nous considérons notre budget comme un document évolutif. En tant que tel, nous faisons des ajustements en fonction de nos circonstances tant que nous restons dans nos revenus. La seule catégorie que nous n'ajustons pas à la baisse au cours de l'année est le montant que nous investissons. Nous fixons un objectif à la fin de l'année précédente et procédons aux ajustements nécessaires pour atteindre l'objectif.

2. Vivre en dessous de nos moyens et rester à l'écart de la dette à la consommation

Mon mari et moi avons pris quelques décisions cruciales qui nous ont aidés à continuer d'investir, même quand nos dépenses étaient au plus haut, avec trois enfants en maternelle à près de 40 000 $ par année.

Nous vivions en deçà de nos moyens en ayant l'intention d'acheter une maison moins chère que nous pouvions nous permettre, même si les prêteurs nous ont encouragés à dépenser plus. Nous avons également conservé et continuons de conserver un fonds annuel pour acheter nos voitures. Cette pratique nous a permis de rester à l'écart du financement automobile et de payer nos voitures en espèces. Grandir, mes parents ont gardé leurs voitures jusqu'à ce qu'elles aient besoin d'être remplacées. Mon père a acheté une de ses voitures l'année de ma naissance. Il la conduisait encore quand j'étais dans la vingtaine. Aujourd'hui, nos voitures ont dix ans, et nous ne prévoyons pas de les remplacer avant quelques années. Le fait d'avoir une hypothèque moins élevée et aucun paiement de voiture nous a donné plus de place pour investir.

Nous avons également fait quelques autres choses, comme limiter les repas au restaurant ou réduire les factures inutiles. Au cours des cinq dernières années, mon mari et moi avons redoublé d'efforts pour réduire nos dépenses afin de continuer à atteindre nos objectifs d'investissement.

Nous voulions toujours voyager et vivre des expériences que nous apprécions, nous avons donc sacrifié des folies quotidiennes pour continuer à faire les choses que nous aimions le plus.

Nous avions une dette hypothécaire, et mon mari avait une dette de prêt étudiant. Autre que ça, nous sommes restés à l'écart de la dette pour éviter le taux d'intérêt élevé associé à la dette à la consommation.

3. Augmenter les revenus et investir

Au cours des années, nos revenus ont augmenté grâce aux promotions et aux changements d'emploi. Nous avons également eu des activités secondaires en dehors des emplois réguliers pendant la plupart des années. Grandir, nos parents ont toujours eu plusieurs sources de revenus; c'est une habitude que nous avons naturellement prise à l'âge adulte.

Bien que nos activités annexes n'aient pas rapporté une énorme somme d'argent, avoir une entreprise peut faire une grande différence d'un point de vue fiscal en raison de ce que vous pouvez débourser en tant que propriétaire d'entreprise.

Au fur et à mesure que nos revenus augmentaient, nous avons également augmenté automatiquement notre épargne et nos investissements.

4. Investissez de manière cohérente et suivez notre valeur nette

L'automatisation de nos investissements nous a bien servi dans cette aventure. Cela nous a permis d'investir régulièrement que le marché soit à la hausse ou à la baisse. Profiter de comptes de retraite fiscalement avantageux tels que les plans 401k de nos employeurs, Roth IRA, et les comptes d'épargne santé (HSA), que vous pouvez utiliser comme outil d'investissement, a été la clé. Nous utilisons également des comptes de courtage en investissement. Ils n'offrent pas d'avantages fiscaux mais nous donnent plus de flexibilité dans nos choix d'investissement. Bien que nous nous concentrions sur les fonds indiciels à faible coût et les ETF, nous gardons une petite partie de notre portefeuille dans d'autres investissements, ce que mon mari apprécie beaucoup plus que moi.

Aussi, suivre notre valeur nette, ce que nous possédons moins ce que nous devons, a été déterminante dans notre voyage. Les outils gratuits de suivi de la valeur nette de Personal Capital ont été essentiels pour suivre nos investissements et notre valeur nette.

Lire la suite: La valeur nette moyenne par âge

Mon mari et moi vérifions notre valeur nette une fois par mois. J'utilise également Personal Capital pour les mises à jour quotidiennes de la valeur nette. Le suivi de notre valeur nette nous donne une idée de notre situation financière.

En couple, nous fixons des objectifs de valeur nette de 1 à 5 ans lors de nos examens financiers annuels. Le suivi de notre valeur nette nous permet de nous assurer que nous continuons à progresser vers nos objectifs. Aussi, voir notre valeur nette augmenter est un renforcement positif, car cela prouve que les efforts que nous déployons pour garder nos finances organisées fonctionnent.

Quelle est la prochaine étape pour nous

Mon mari et moi travaillons maintenant à atteindre l'indépendance financière, le point où nos revenus passifs suffisent à couvrir nos dépenses. Nous continuons à suivre les étapes qui nous ont amenés à ce point avec un peu plus de flexibilité.

J'ai récemment pris un tournant dans ma carrière et j'ai décidé de poursuivre uniquement un travail qui, selon moi, correspond à mon objectif.

Prendre cette décision signifiait renoncer temporairement à une partie importante du revenu familial jusqu'à ce que je puisse développer mon entreprise.

Aujourd'hui, nous sommes plus déterminés à concevoir une vie dont nous pouvons profiter au quotidien. Alors que nous visons l'indépendance financière pour avoir encore plus d'options, nous pensons qu'il est tout aussi important de profiter du voyage vers l'indépendance financière.

se retirer

- Comment savons-nous quand une marque en regorge

- Comment refinancer pendant une invalidité

- Qu'est-ce que le mouvement Coast FIRE pour la retraite ?

- Comment épargner pour sa retraite pendant son chômage

- Double revenu sans enfants (DINK) ? Ignorez cet avis de retraite

- Comment traiter avec des amis chers

- Comment l'état d'esprit affecte-t-il le succès ?

- Comment la « génération sandwich » gère l'éducation des enfants tout en s'occupant des parents âgés

- Épargne retraite :quand et comment commencer ?

-

Comment élever un enfant frugal

Comment élever un enfant frugal Parfois, vous trouvez des indices sur les progrès de léducation financière de vos enfants dans les endroits les plus étranges. Cher Père Noël - a commencé la lettre de ma fille de sept ans, publié...

-

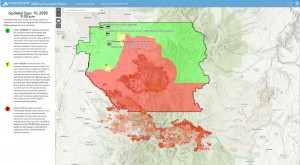

Comment se préparer à une catastrophe naturelle

Comment se préparer à une catastrophe naturelle Mon monde est en feu. Comme vous lavez peut-être entendu, une grande partie de lOregon brûle en ce moment. Grâce à une combinaison « unique dans la vie » de variables météorologiques et climatiques ...