Qu'est-ce qu'un appel de marge et un trading sur marge ?

Lorsque vous achetez sur marge, vous empruntez de l'argent à un courtier pour acheter des actions. Le trading sur marge se produit lorsque vous utilisez l'argent de votre courtier pour acheter des actions, et il peut vous permettre d'acheter plus d'actions que vous ne le pourriez autrement. Pour pouvoir le faire, vous devez d'abord ouvrir un compte sur marge.

Un prêt sur marge consiste en de l'argent qu'un courtier vous prête pour acquérir des actions supplémentaires. L'intérêt sur marge est l'intérêt que votre maison de courtage facture pour le prêt. Si les actifs de votre compte sur marge tombent en dessous de son exigence de marge pour une action que vous avez achetée, vous pouvez obtenir un appel de marge. Il s'agit d'une demande de votre courtier que vous déposiez de l'argent ou des titres supplémentaires dans votre compte sur marge afin que les pertes potentielles et votre dette sur marge puissent être couvertes. Il existe des exigences réglementaires et minimales de maintenance pour la marge de votre compte.

Qu'est-ce qu'un compte sur marge ? Pourquoi voudrais-je en configurer un ?

Un compte sur marge est un type de compte de courtage imposable qui vous procure un effet de levier financier. Le prêt que vous obtenez devra être remboursé avec un intérêt de marge. En échange de votre capacité à emprunter de l'argent, vous devez avoir des espèces ou des titres déposés sur votre compte pour servir de garantie.

Vous ne pouvez pas emprunter d'argent pour acheter des actions auprès de votre courtier, sauf si vous avez un compte sur marge. L'achat d'actions à la marge peut vous permettre d'acheter plus d'actions, ce qui pourrait potentiellement augmenter vos bénéfices.

Statistiques sur les achats sur marge et les appels de marge

Selon les données de la Financial Industry Regulatory Authority, il y avait un total de 588,7 milliards de dollars de soldes de dettes sur marge dans les comptes de marge sur titres des clients américains au cours du mois le plus récent pour lequel des données sont disponibles. Les clients disposaient d'un solde créditeur total disponible dans leurs comptes de marge sur titres de 178,5 milliards de dollars.

Le trading sur marge comporte des risques, et si les actions tombent en dessous des exigences de marge, un courtier peut émettre un appel de marge.

Comment fonctionnent les appels de marge ?

Un prêt sur marge peut tirer parti de votre portefeuille pour amplifier les rendements. Cependant, les investisseurs doivent être conscients qu'il existe également des pertes potentielles. Une société de courtage a le droit de vendre les titres de votre compte sur marge sans préavis si vous ne répondez pas à un appel de marge. Alternativement, la maison de courtage peut intenter des recours juridiques contre vous si vous ne répondez pas à un appel. Cela signifie que votre prêt sur marge peut comporter des risques plus élevés.

Combien les entreprises peuvent-elles prêter à un client ?

Selon le règlement T du Federal Reserve Board, vous êtes autorisé à emprunter jusqu'à la moitié du prix d'achat d'une action par le biais d'un prêt sur marge. Certaines sociétés de courtage exigent que les investisseurs déposent plus de 50 % du prix d'achat.

L'entreprise a le pouvoir discrétionnaire sur le pourcentage autorisé de montants de marge parmi vos investissements. Il peut choisir de vous empêcher d'acheter ou de détenir certaines obligations, actions, ETF ou fonds communs de placement sur marge.

Compte sur marge

Un compte sur marge est un type de compte de courtage par lequel un courtier peut prêter de l'argent à l'investisseur pour acheter des titres. Le prêt sur marge est garanti par les titres achetés avec de l'argent. Des intérêts sur marge peuvent être facturés périodiquement.

Lorsqu'un client utilise un prêt sur marge pour acheter des actions, il tire parti de son compte. Cela peut amplifier à la fois les pertes et les gains. Le trading sur marge comporte des risques plus élevés et ne doit être utilisé que par des investisseurs expérimentés qui les comprennent.

Les ventes à découvert, les matières premières et les transactions à terme ne sont autorisées que dans les comptes sur marge. Vous ne pouvez pas utiliser un compte sur marge pour acheter des actions sur marge dans un compte de retraite individuel, un compte de don uniforme à un mineur, une fiducie ou un autre compte fiduciaire. Tous ces comptes nécessitent des dépôts en espèces.

Les comptes sur marge ne peuvent pas être utilisés lorsque vous effectuez les types d'achats suivants :

- Moins de 2 000 USD d'actions

- Actions qui se négocient à 5 $ ou moins par action

- Actions offertes dans le cadre d'une offre publique initiale (IPO)

- Actions négociées sur des bourses autres que le NYSE ou le NASDAQ

Comment ouvrir un compte sur marge

Il existe d'autres règles que vous devez suivre pour ouvrir un compte sur marge. Selon les règles de la FINRA pour les exigences de marge, vous devez avoir un montant de marge minimum de 2 000 $ auprès de votre société de courtage ou 100 % du prix d'achat des titres, selon le montant le plus bas. Certaines entreprises exigent que vous ayez des montants plus élevés en dépôt afin d'éviter un appel de marge.

Votre marge initiale est le montant en espèces que vous devez déposer dans votre compte sur marge avant que votre courtier ne vous prête de l'argent pour acheter un titre. Votre marge libre fait référence au montant dont vous disposez sur votre compte sur marge et qui vous est disponible pour prendre de nouvelles positions ouvertes.

Trading sur marge

Le trading sur marge est considéré comme risqué. En raison des risques potentiels qu'il comporte, il est supervisé par la réglementation du Federal Reserve Board ainsi que par les réglementations du NYSE et de la Financial Industry Regulatory Authority.

Votre capital dans l'investissement correspond à la valeur marchande des titres de votre compte sur marge moins le montant que vous avez emprunté auprès de votre courtier. En raison des risques, l'achat sur marge est normalement utilisé pour les investissements à court terme.

Marge de maintenance

La marge de maintenance est également connue sous le nom de maintenance minimale ou d'exigences de marge de maintenance de votre compte sur marge. C'est le montant minimum de fonds propres que vous devez conserver dans votre compte sur marge, et le montant varie d'un courtier à l'autre. En vertu de la loi fédérale, les exigences de marge minimales pour la maintenance sont de 25 %.

La Bourse de New York et la Financial IndustryRegulatory Authority exigent toutes deux que les clients conservent au moins 25 % de la valeur totale des titres détenus dans leurs comptes sur marge. De nombreuses sociétés de courtage imposent une exigence de maintenance minimale plus élevée allant de 30 % à 40 % en raison du risque encouru.

Pour calculer la maintenance minimale de votre compte afin d'éviter un appel de marge, vous pouvez procéder comme suit. Prenez vos capitaux propres en pourcentage, c'est-à-dire la valeur marchande de vos titres moins les fonds empruntés. Ensuite, divisez ce pourcentage par la valeur marchande de vos titres.

Pour les day traders, la FINRA a des exigences de marge spéciales. Ils doivent avoir un minimum accru de 25 000 $ en capitaux propres. Il y a une limite dans les comptes sur marge des daytraders modèles sur le pouvoir d'achat qui est fixée à quatre fois l'excédent de marge de maintien à la fermeture des bureaux de la veille pour les titres de participation.

Déclencheurs d'un appel de marge

Plusieurs événements peuvent provoquer un appel de marge. Si les actions tombent en dessous du niveau de maintenance minimum, un appel peut être émis. Si les actifs tombent également en dessous des niveaux initiaux ou réglementaires, une demande peut également être émise.

Si un investisseur ne peut pas respecter les exigences de marge, la maison de courtage peut fermer toutes les positions ouvertes pour ramener le compte à la valeur minimale sans en informer l'investisseur ni obtenir son approbation. Vous pouvez également être facturé une commission pour la transaction et serez responsable des pertes qui se produisent pendant cette période.

Si vous recevez un appel de marge et ne déposez pas d'argent en temps opportun, votre courtier peut liquider les titres de votre compte pour le montant dont il a besoin pour ramener votre compte aux exigences de marge de maintien.

Comment éviter un appel de marge

Il existe des mesures que vous pouvez prendre pour éviter un appel. L'un d'entre eux utilise des ordres d'arrêt de protection pour limiter vos pertes. Cette stratégie démarre à un niveau de prix fixe et garantit que vous réaliserez un profit ou une perte prédéterminé.

Il est généralement conseillé d'être prudent lorsque vous déterminez votre gestion des risques en limitant vos pertes et arrêts. Assurez-vous de conserver beaucoup d'argent et de titres sur votre compte et n'en abusez pas. Réduisez votre levier financier effectif pour réduire votre niveau de risque.

Conservez une quantité suffisante de marge libre sur votre compte pour pouvoir rester dans vos trades. Enfin, échanger de petites quantités peut vous aider à éviter qu'un appel ne vous arrive.

Résumé des appels de marge :qu'avons-nous appris de cet article ?

Pour résumer, un appel de marge se produit lorsque les capitaux propres de votre compte sur marge tombent en dessous des exigences de marge ou de la marge de maintenance, qui sont des exigences de marge d'un certain pourcentage.

Lorsque votre courtier demande un appel de marge, vous devez déposer de l'argent dans votre compte de marge de courtage pour le ramener à la marge de maintien minimale fixée par votre courtier. Normalement, vous disposez de deux à cinq jours pour répondre à la demande.

Si vous ne parvenez pas à atteindre le montant requis, votre société de courtage peut vendre vos positions ouvertes sans votre autorisation afin de ramener votre compte à sa valeur minimale. Votre maison de courtage peut également vous facturer une commission pour les transactions forcées qu'elle effectue.

Empruntez à vos conditions avec M1 Finance

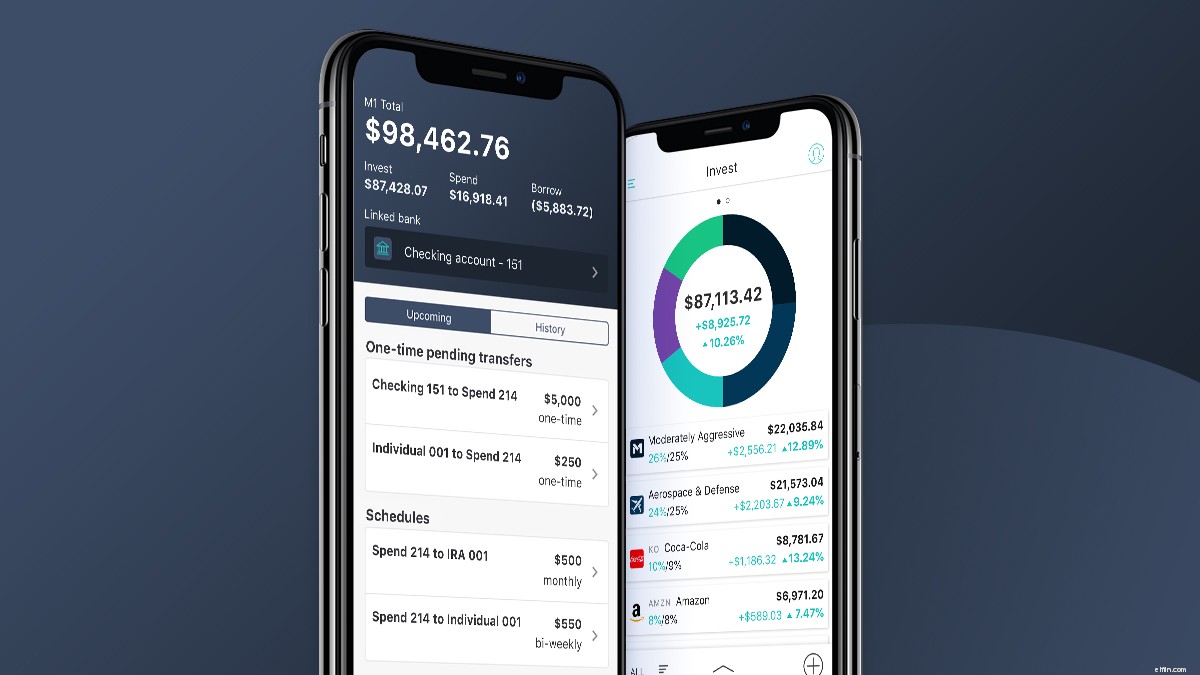

M1 Finance est une société de courtage qui propose une combinaison de directeurs d'investissement de courtage traditionnels et de services de conseil robotique. Il propose également un programme appelé M1 Borrow, qui vous permet d'emprunter jusqu'à 40 % du solde de votre portefeuille grâce à une ligne de crédit flexible à faible taux d'intérêt.

M1 Borrow est un moyen simple et peu coûteux d'emprunter de l'argent. Vous n'avez pas à vous soumettre à une vérification de crédit, à traiter avec des agents de crédit ou à refuser de risquer. Vous serez facturé un faible taux d'intérêt de seulement 4,25 %, ou 2,75 % si vous êtes un membre Plus, sur le montant que vous empruntez et que vous pouvez rembourser selon votre calendrier.

Avec l'argent que vous empruntez via votre ligne de crédit de portefeuille, vous pouvez bénéficier d'une meilleure déductibilité fiscale que celle offerte par la plupart des HELOC. Vous pouvez emprunter de l'argent à tout moment à un faible taux d'intérêt avec M1 Borrow.

En plus de M1 Borrow, M1 Finance propose une variété de comptes d'investissement à la disposition des investisseurs. Vous pouvez décider du type de compte que vous souhaitez ouvrir, remplir la demande simple et ouvrir votre compte. Une fois que vous avez ouvert votre compte, vous pouvez choisir vos propres titres pour créer un portefeuille personnalisé. Vous pouvez également choisir un portefeuille parmi plus de 80 qui ont été créés par des experts financiers pour différentes capacités à tolérer le risque et les horizons temporels d'investissement.

L'une des grandes caractéristiques de l'investissement avec M1 Finance est que n'importe qui peut investir sans payer de commissions ni de frais de gestion. M1 Finance vous permet d'investir gratuitement, ce qui permet à votre argent de travailler plus fort. Pour en savoir plus sur l'achat sur marge, la dette sur marge et l'obtention d'un meilleur retour sur investissement, commencez dès aujourd'hui en remplissant votre demande.

la finance

- Qu'est-ce qu'un certificat IRA et un compte d'actions ?

- Comment calculer l'appel de marge

- Qu'est-ce que le délit d'initié et est-ce illégal ?

- Penny Stocks,

- Qu'est-ce qu'un solde de compte ?

- Qu'est-ce qu'un numéro de compte ?

- Qu'est-ce qu'un relevé de compte ?

- Qu'est-ce qu'une marge sur marchandise ?

- Un appel de marge en actions

-

Qu'est-ce que le trading sur marge ?

Qu'est-ce que le trading sur marge ? Le trading sur marge est lacte demprunter des fonds auprès dun courtier dans le but dinvestir dans des titres financiersTitres négociablesLes titres négociables sont des instruments financiers à court...

-

Qu'est-ce qu'un compte de trading ?

Qu'est-ce qu'un compte de trading ? Un compte de trading est un compte dinvestissement en ligne que les traders utilisent pour acheter des titres et surveiller les transactions. Il permet aux investisseurs dacheter et de vendre des titr...