Qu'est-ce que le bénéfice avant impôt (PBT) ?

Le bénéfice avant impôt (PBT) est une mesure de la rentabilité d'une entreprise qui examine les bénéfices réalisés avant que tout impôt ne soit payé. Il correspond à toutes les dépenses de l'entreprise, qui comprennent les frais d'exploitation et les frais d'intérêtsFrais d'intérêtsLes frais d'intérêts proviennent d'une entreprise qui se finance au moyen de dettes ou de contrats de location-acquisition. Les intérêts se trouvent dans le compte de résultat, mais peut aussi, sur ses revenus mais exclut le paiement de l'impôt sur le revenu.

Une majorité d'entrepreneursEntrepreneurUn entrepreneur est une personne qui démarre, conceptions, lance, et dirige une nouvelle entreprise. Au lieu d'être un employé et de rendre compte à un superviseur, démarrez leur entreprise au moins en partie à cause de la fierté de posséder une entreprise et de la satisfaction qui l'accompagne. Mais sinon, ils créent également des entreprises afin de générer des profits. Il existe plusieurs mesures que les propriétaires d'entreprise peuvent utiliser pour déterminer si leur entreprise est rentable. L'un de ces indicateurs est le bénéfice avant impôt.

Ventilation du bénéfice avant impôt

Le bénéfice avant impôt représente l'ensemble des bénéfices qu'une entreprise génère, que ce soit par le biais d'activités poursuivies ou d'activités non opérationnelles. Il est également connu sous le nom de « bénéfice avant impôt (EBT) » ou « bénéfice avant impôt ». Le calcul PBT a été inventé pour faire face à la charge fiscale en constante évolution. Il donne aux propriétaires d'entreprise et aux investisseurs une bonne idée des bénéfices réalisés par une entreprise.

PBT est répertorié dans le compte de résultat. Le bénéfice ou – un document financier qui répertorie toutes les dépenses et les revenus de l'entreprise. Il s'agit généralement de l'avant-dernier poste du compte de résultat.

Comment calculer le bénéfice avant impôt

Pour calculer le PBT d'une entreprise, il faut suivre plusieurs étapes. Elles sont:

1. Collecter toutes les données financières sur les revenus gagnés par l'entreprise

Les revenus peuvent provenir de différentes sources telles que les revenus locatifs, remises reçues, et les ventes totales, entre autres. Les autres sources de revenus uniques comprennent les revenus de services, intérêts perçus sur les comptes bancaires, et bonus.

2. Évaluer les dépenses déductibles

Si l'on dirige une entreprise, les dépenses les plus probables qu'ils vont engager sont le loyer, dette, utilitaires, et le coût des marchandises venduesCoût des marchandises vendues (COGS)Le coût des marchandises vendues (COGS) mesure le « coût direct » engagé dans la production de tout bien ou service. Il comprend le coût du matériel, direct. D'autres propriétaires d'entreprise tiennent également des registres des dépenses de santé, les salaires impayés et accumulés, ainsi que des contributions caritatives.

3. Soustraire les dépenses déductibles du revenu gagné

La différence est ce qu'on appelle le bénéfice/le bénéfice avant impôt.

Illustrer le bénéfice avant impôt

La notion de bénéfice avant impôt est illustrée dans l'exemple ci-dessous :

Chiffre d'affaires 2 $ 000, 000Dépenses totales (1 $, 750, 000)Bénéfice avant impôt 250 $, 000 Dépense d'impôt sur le revenu (50 $, 000)Revenu net 200 $, 000

Bénéfice avant impôt =Recettes – Dépenses (hors charge fiscale)

Bénéfice avant impôt =2 $, 000, 000 – 1 $, 750, 000 =250 $, 000

PBT vs EBIT

Bénéfice avant impôts et bénéfice avant intérêts et impôts (EBIT)Guide EBITEBIT signifie bénéfice avant intérêts et impôts et est l'un des derniers sous-totaux du compte de résultat avant bénéfice net. L'EBIT est également parfois appelé revenu d'exploitation et est appelé ainsi car il est obtenu en déduisant toutes les dépenses d'exploitation (coûts de production et hors production) du chiffre d'affaires., sont deux mesures efficaces de la rentabilité d'une entreprise. Cependant, ils offrent des perspectives légèrement différentes sur les résultats financiers.

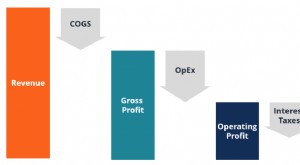

La principale différence est que si PBT tient compte des intérêts dans son calcul, L'EBIT ne le fait pas. L'EBIT est la mesure des bénéfices d'une entreprise avant que tout intérêt ou impôt sur le revenu ne soit payé. Il est calculé en trouvant la somme du chiffre d'affaires moins le coût des marchandises vendues et les dépenses d'exploitation.

Pour illustrer le fait, supposons que la société XYZ déclare un chiffre d'affaires de 2 $, 500, 000, 1 $, 200, 000 en coût des marchandises vendues, et 300 $, 000 en charges d'exploitation. Le bénéfice avant intérêts et impôts se présente comme suit : 2 $, 500, 000 – (1 $, 200, 000 + 400 $, 000) =1 $, 000, 000 . Cela nécessite de soustraire le coût des marchandises vendues et les dépenses d'exploitation du revenu total.

Dans un compte de résultat, L'EBIT correspond au résultat d'exploitation. et elle détermine la performance opérationnelle d'une entreprise. Il n'intègre pas l'impact de la réglementation fiscale et de l'endettement, qui peut varier considérablement à chaque période. Avec les exclusions, L'EBIT fournit une bonne estimation de la performance sur une période donnée.

Contrairement à l'EBIT, la méthode PBT comptabilise les intérêts débiteurs. Il est calculé en obtenant le chiffre d'affaires total, puis en soustrayant le coût des marchandises vendues, frais de fonctionnement, et les frais d'intérêt.

Si la société XYZ a déclaré des frais d'intérêt de 30 $, 000, le bénéfice final avant impôt serait : 1 $, 000, 000 – 30 $, 000 =70 $, 000 . Cela signifie que l'entreprise a généré 70 $, 000 de bénéfices après paiement des charges d'exploitation et des intérêts mais avant paiement de l'impôt sur le revenu.

Importance du bénéfice avant impôt

Le bénéfice avant impôt est l'un des indicateurs les plus importants de la performance d'une entreprise. Pour un, il fournit à la direction interne et externe des données financières sur les performances de l'entreprise. Comme il n'inclut pas les taxes, PBT réduit une variable, qui pourraient venir avec différents indicateurs qui influencent les résultats finaux des données financières.

Par exemple, si une entreprise en particulier est dans un secteur qui bénéficie d'avantages fiscaux considérables, alors il contribuera à augmenter son revenu net. Cependant, si l'industrie est soumise à des politiques fiscales défavorables, alors le revenu net de l'entreprise diminuerait. En supprimant la charge d'impôt sur le revenu, les propriétaires d'entreprise sont en mesure de comparer les opérations de différentes entreprises indépendamment des lois fiscales existantes.

Sommaire

Le bénéfice avant impôt est également appelé bénéfice avant impôt. C'est une mesure de la rentabilité d'une entreprise avant qu'elle ne paie son impôt sur le revenu. Il fournit aux investisseurs et aux propriétaires d'entreprises des données financières utiles concernant les performances d'exploitation de l'entreprise.

En excluant le facteur fiscal, PBT minimise l'impact potentiel des impôts sur les bénéfices de l'entreprise. De telle manière, Le bénéfice avant impôt aide les particuliers à se concentrer sur la rentabilité d'exploitation comme indicateur unique de performance.

Davantage de ressources

CFI est le fournisseur officiel de la certification mondiale Financial Modeling &Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)®La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à gagner la confiance dont vous avez besoin dans votre carrière financière. Inscrivez-vous aujourd'hui ! programme de certification, conçu pour aider quiconque à devenir un analyste financier de classe mondiale. Pour continuer à faire avancer votre carrière, les ressources supplémentaires de la FCI ci-dessous seront utiles :

- EBITDAEBITDAEBITDA ou Bénéfice Avant Intérêts, Impôt, Dépréciation, L'amortissement correspond aux bénéfices d'une entreprise avant que l'une de ces déductions nettes ne soit effectuée. L'EBITDA se concentre sur les décisions d'exploitation d'une entreprise car il examine la rentabilité de l'entreprise à partir des opérations de base avant l'impact de la structure du capital. Formule, exemples

- EBIT vs. EBITDAEBIT vs EBITDAEBIT vs EBITDA - deux mesures très courantes utilisées dans la finance et l'évaluation des entreprises. Il y a des différences importantes, avantages/inconvénients à comprendre.

- Le guide ultime des flux de trésorerieLe guide ultime des flux de trésorerie (EBITDA, FC, FCF, FCFE, FCFF)C'est le guide des flux de trésorerie ultime pour comprendre les différences entre l'EBITDA, Flux de trésorerie d'exploitation (FC), Free Cash Flow (FCF), Free Cash Flow sans effet de levier ou Free Cash Flow to Firm (FCFF). Apprendre la formule pour calculer chacun et les dériver d'un compte de résultat, bilan ou état des flux de trésorerie

- Multiples d'évaluationTypes de multiples d'évaluationIl existe de nombreux types de multiples d'évaluation utilisés dans l'analyse financière. Ils peuvent être classés en multiples de capitaux propres et en multiples de valeur d'entreprise.

la finance

- Qu'est-ce qu'un dividende accéléré ?

- Qu'est-ce que l'impôt sur les plus-values ?

- Qu'est-ce qu'une exonération ?

- Qu'est-ce que l'impôt fédéral sur le revenu?

- Qu'est-ce que la taxe de franchise ?

- Qu'est-ce que l'équité horizontale?

- Qu'est-ce que l'impôt sur le revenu ?

- Qu'est-ce que l'impôt sur le revenu à payer?

- Qu'est-ce qu'un net d'impôt ?

-

Qu'est-ce que le bénéfice avant impôt (EBT) par rapport au revenu avant impôt ?

Qu'est-ce que le bénéfice avant impôt (EBT) par rapport au revenu avant impôt ? Réellement, il ny a pas de différence entre le bénéfice avant impôt (EBT) et le bénéfice avant impôt. Les deux termes désignent le même concept et peuvent être utilisés de manière interchangeable. E...

-

Qu'est-ce que le profit marginal ?

Qu'est-ce que le profit marginal ? Le profit marginal fait référence au profit réalisé par une entreprise lorsquune unité supplémentaire est produite et vendue. Selon la théorie économique dominante, lapproche marginale de la maximisat...