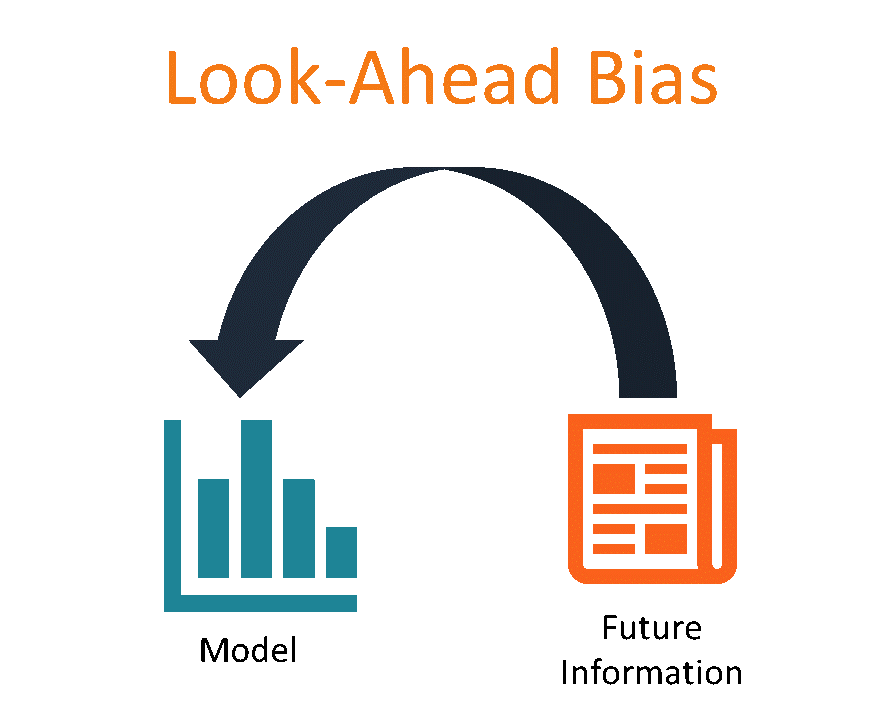

Qu'est-ce que le biais d'anticipation ?

Le biais d'anticipation est un type de biais qui se produit lorsqu'une étude ou une simulation repose sur des données ou des informations qui n'étaient pas encore disponibles ou connues au cours de la période étudiée. Cela conduit généralement à des résultats inexacts d'une étude ou d'une simulation. L'incorporation de données fondamentales qui n'étaient pas disponibles au moment de l'étude fournit des résultats biaisés qui sont souvent proches du résultat souhaité mais pas du résultat réel.

En finance, le biais d'anticipation est couramment rencontré dans les stratégies de trading et divers modèles financiersTypes de modèles financiersLes types de modèles financiers les plus courants comprennent :modèle DCF, modèle M&A, modèle LBO, modèle budgétaire. Découvrez les 10 meilleurs types. Si un analyste commet un biais d'anticipation dans une stratégie de trading, tester la stratégie donnera probablement des résultats déraisonnablement positifs. Cependant, l'application réelle de la stratégie est susceptible de produire des résultats radicalement différents de ceux obtenus au cours du processus de test.

L'un des problèmes liés au biais d'anticipation est qu'il est raisonnablement difficile à détecter lors du backtesting. Le backtesting est un processus d'application d'un modèle ou d'une simulation à des données historiques pour évaluer l'exactitude d'un modèle ou d'une simulation.

Dans certains cas, le backtesting ne peut pas signaler que le modèle est biaisé. Cependant, si lors du backtesting le modèle renvoie un résultat exceptionnel, alors cela peut être un signal d'alarme indiquant qu'il y a quelque chose qui ne va pas avec le modèle. De nombreux professionnels de la financeFinance Salary GuideDans ce guide des salaires de la finance, nous couvrons plusieurs emplois en finance et leurs salaires intermédiaires correspondants pour 2018. Quel que soit le secteur, un bon professionnel de la finance est difficile à trouver. La concurrence pour embaucher et retenir les meilleurs talents dans les domaines de la finance et de la comptabilité reste rude. impliqués dans le développement de stratégies de trading examinent attentivement les stratégies qui indiquent des rendements supérieurs à un certain niveau - par exemple, 20%.

La meilleure solution pour éviter le biais d'anticipation est une évaluation approfondie de la validité des modèles et stratégies développés.

Exemple de biais d'anticipation

Considérons que vous travaillez en tant qu'analyste quantitatifQuantsLes analystes quantitatifs (également appelés « quants ») sont des professionnels spécialisés dans la conception, développement, et la mise en œuvre d'algorithmes et de modèles mathématiques ou statistiques destinés à résoudre des problèmes financiers complexes. Dans leur travail, les analystes quantitatifs appliquent un mélange de techniques et de connaissances à un hedge fund. Vous travaillez sur le développement d'une nouvelle stratégie de trading pour les actions. Votre modèle évalue la relation entre la publication des rapports de résultats trimestriels et le cours de l'action.

L'hypothèse principale derrière votre modèle est que le cours de l'action réagit aux rapports sur les résultatsTrois états financiersLes trois états financiers sont le compte de résultat, le bilan, et l'état des flux de trésorerie. Ces trois déclarations de base sont. Cependant, lors du backtesting du modèle, vous supposez que les rapports sur les résultats de l'entreprise sont publiés à la même date que la clôture du trimestre fiscal.

Cette situation est un exemple classique de biais d'anticipation, étant donné que les rapports trimestriels sur les résultats ne sont disponibles qu'un mois après la fin du trimestre. Par conséquent, votre backtesting intègre des informations qui n'étaient pas disponibles au moment du test. Ainsi, les résultats du backtesting sont susceptibles d'être inexacts.

Ressources additionnelles

Merci d'avoir lu l'explication de CFI sur le biais d'anticipation. CFI propose la certification Financial Modeling &Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)®. Inscrivez-vous aujourd'hui ! programme de certification pour ceux qui cherchent à faire passer leur carrière au niveau supérieur. Pour continuer à apprendre et à progresser dans votre carrière, les ressources de la FCI suivantes seront utiles :

- Biais d'ancrage Biais d'ancrage Le biais d'ancrage se produit lorsque les gens se fient trop à des informations préexistantes ou aux premières informations qu'ils trouvent lors de la prise de décisions. Les ancres sont un concept important en finance comportementale.

- Persévérance de croyancePersévérance de croyancePersévérance de croyance, également connu sous le nom de persistance des croyances, est l'incapacité des gens à changer leur propre croyance, même après avoir reçu de nouvelles informations ou faits

- Biais de confirmation Biais de confirmation Le biais de confirmation est la tendance des gens à prêter une attention particulière aux informations qui confirment leur croyance et à ignorer les informations qui la contredisent. Il s'agit d'un type de biais dans la finance comportementale qui limite notre capacité à prendre des décisions objectives.

- Test d'hypothèseTest d'hypothèseLe test d'hypothèse est une méthode d'inférence statistique. Il est utilisé pour tester si une déclaration concernant un paramètre de population est correcte. Tests d'hypothèses

la finance

- Qu'est-ce que le modèle à trois facteurs Fama-French ?

- Qu'est-ce que le Manifeste des Modeleurs Financiers ?

- Qu'est-ce que Media for Equity ?

- Qu'est-ce qu'un audit de modèle ?

- Qu'est-ce que le modèle PRAT ?

- Qu'est-ce que le biais d'ancrage ?

- Qu'est-ce que le backtesting ?

- Qu'est-ce que le modèle Black-Scholes-Merton ?

- Qu'est-ce que le biais cognitif ?

-

Qu'est-ce qu'un modèle de taux court ?

Qu'est-ce qu'un modèle de taux court ? Un modèle de taux court est un modèle mathématique utilisé dans lévaluation des dérivés de taux dintérêt pour illustrer lévolution des taux dintérêtTaux dintérêtUn taux dintérêt fait référence au mont...

-

Qu'est-ce qu'un modèle de risque d'audit ?

Qu'est-ce qu'un modèle de risque d'audit ? Un modèle de risque daudit est un outil conceptuel appliqué par les auditeurs pour évaluer et gérer les divers risques découlant de la réalisation dune mission daudit. Loutil aide lauditeur à décider ...