Qu'est-ce qu'un intermédiaire financier ?

Un intermédiaire financier fait référence à une institution qui agit comme intermédiaire entre deux parties afin de faciliter une transaction financière. Les institutions communément appelées intermédiaires financiers comprennent les banques commercialesLes meilleures banques aux États-Unis Selon la Federal Deposit Insurance Corporation des États-Unis, il y en avait 6, 799 banques commerciales assurées par la FDIC aux États-Unis en février 2014. , Banques d'investissement, fonds communs de placement, Fonds communs de placement Un fonds commun de placement est un pool d'argent collecté auprès de nombreux investisseurs dans le but d'investir dans des actions, obligations, ou d'autres titres. Les fonds communs de placement appartiennent à un groupe d'investisseurs et sont gérés par des professionnels. Connaître les différents types de fonds, Comment ils travaillent, et les avantages et les compromis d'investir dans ces fonds et dans les fonds de pension. Ils réaffectent les capitaux non investis aux secteurs productifs de l'économie par le biais de dettes et de capitaux propres.

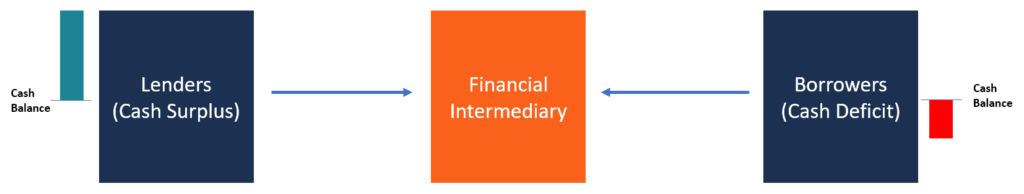

En termes simples, les intermédiaires financiers canalisent des fonds de particuliers ou de sociétésSociétéUne société est une entité juridique créée par des particuliers, actionnaires, ou actionnaires, dans le but d'opérer dans un but lucratif. Les sociétés sont autorisées à conclure des contrats, poursuivre et être poursuivi, propres actifs, verser les taxes fédérales et étatiques, et emprunter de l'argent auprès d'institutions financières. avec un excédent de capital à d'autres personnes physiques ou morales qui ont besoin de liquidités pour mener à bien certaines activités économiques.

Fonctions des intermédiaires financiers

Un intermédiaire financier remplit les fonctions suivantes :

Stockage des actifs

Les banques commerciales offrent un stockage sûr pour les espèces (billets et pièces), ainsi que des métaux précieux comme l'or et l'argent. Les déposants reçoivent des cartes de dépôt, bordereaux de dépôt, chèques, et les cartes de crédit qu'ils peuvent utiliser pour accéder à leurs fonds. La banque fournit également aux déposants les relevés des retraits, dépôts, et les paiements directs qu'ils ont autorisés. Pour assurer la sécurité des fonds des déposants, la Société fédérale d'assurance-dépôts (FDIC)La Société fédérale d'assurance-dépôts (FDIC)La Société fédérale d'assurance-dépôts (FDIC) est une institution gouvernementale qui fournit une assurance-dépôts contre la faillite bancaire. L'organisme créé oblige les intermédiaires financiers collecteurs de dépôts à assurer les fonds déposés auprès d'eux.

Fournir des prêts

L'avance des crédits à court et à long terme est le cœur de métier des intermédiaires financiers. Ils acheminent les fonds des déposants ayant un excédent de liquidités vers des personnes qui cherchent à emprunter de l'argent. Les emprunteurs contractent généralement des prêts pour acheter des actifs à forte intensité de capital tels que des locaux commerciaux, automobile, et équipements d'usine.

Les intermédiaires avancent les prêts à intérêt, dont certains sont payés aux déposants dont les fonds ont été utilisés. Le montant restant des intérêts est conservé en tant que bénéfices. Les emprunteurs sont soumis à une sélection pour déterminer leur solvabilité et leur capacité à rembourser le prêt.

Investissements

Certains intermédiaires financiers, comme les fonds communs de placement et les banques d'investissement, emploient des spécialistes en placement internes qui aident les clients à faire fructifier leurs investissements. Les entreprises tirent parti de leur expérience du secteur et de dizaines de portefeuilles d'investissement pour trouver les bons investissements qui maximisent les rendements et réduisent les risques.

Les types d'investissements vont des actions à l'immobilier, Bons du Trésor, et les dérivés financiers. Parfois, les intermédiaires investissent les fonds de leurs clients et leur versent des intérêts annuels pendant une période convenue à l'avance. Outre la gestion des fonds des clients, ils fournissent également des conseils d'investissement et financiers pour les aider à choisir les investissements idéaux.

Avantages des intermédiaires financiers

Les intermédiaires financiers offrent les avantages suivants :

Répartir le risque

Les intermédiaires financiers fournissent une plate-forme où les individus disposant d'un excédent de liquidités peuvent répartir leur risque en prêtant à plusieurs personnes plutôt qu'à un seul individu. Prêter à une seule personne comporte un niveau de risque plus élevé. Le dépôt des fonds excédentaires auprès d'un intermédiaire financier permet aux institutions de prêter à divers emprunteurs sélectionnés. Cela réduit le risque de perte par défaut. Le même modèle de réduction des risques s'applique aux compagnies d'assurance. Ils perçoivent les primes des clients et fournissent des prestations de police si les clients sont touchés par des événements imprévisibles tels que des accidents, décès, et la maladie.

Économies d'échelle

Les intermédiaires financiers bénéficient d'économies d'échelleÉconomies d'échelleLes économies d'échelle font référence à l'avantage de coût dont bénéficie une entreprise lorsqu'elle augmente son niveau de production. . Cette pratique aide à réduire les coûts d'exploitation globaux qu'ils encourent dans leurs activités normales. Contrairement aux emprunts auprès de particuliers dont les fonds sont insuffisants pour prêter le montant demandé, les institutions financières peuvent souvent accéder à de grandes quantités de liquidités qu'elles peuvent prêter à des personnes ayant une bonne cote de crédit.

Économies de gamme

Les intermédiaires offrent souvent une gamme de services spécialisés aux clients. Cela leur permet d'améliorer leurs produits pour répondre aux exigences des différents types de clients. Par exemple, quand les banques commerciales prêtent de l'argent, ils peuvent personnaliser les formules de prêt en fonction des petits et des grands emprunteurs. Les petites et moyennes entreprises constituent souvent la majeure partie des emprunteurs. La préparation de packages adaptés à leurs besoins peut aider les banques à développer leur clientèle.

De la même manière, les compagnies d'assurance bénéficient d'économies de gammeÉconomies de gammeLes économies de gamme sont un concept économique qui fait référence à la diminution du coût total de production lorsqu'une gamme de produits est produite ensemble plutôt que séparément. en offrant des forfaits d'assurance. Il leur permet d'enrichir leurs produits et services pour répondre aux besoins d'une catégorie spécifique de clients tels que les personnes souffrant de maladies chroniques ou les personnes âgées.

Exemples d'intermédiaires financiers

Banque

Une banque est un intermédiaire financier autorisé à accepter des dépôts du public et à créer des produits de crédit pour les emprunteurs. Les banques sont fortement réglementées par les gouvernements, en raison du rôle qu'elles jouent dans la stabilité économique. Ils sont également soumis à des exigences minimales de fonds propres basées sur un ensemble de normes internationales connues sous le nom d'Accords de Bâle.

Caisse

Une coopérative de crédit est un type de banque détenue par ses membres. Il fonctionne sur le principe d'aider les membres à accéder au crédit à des taux compétitifs. Contrairement aux banques, les coopératives de crédit sont établies pour servir leurs membres et pas nécessairement à des fins lucratives. Les coopératives de crédit prétendent offrir une grande variété de produits de prêt et d'épargne à un prix relativement inférieur à celui offert par d'autres institutions financières. Ils sont dirigés par un conseil d'administration, qui sont élus par les membres.

Fonds communs de placement

Les fonds communs de placement regroupent l'épargne d'investisseurs individuels. Ils sont gérés par des gestionnaires de fonds qui identifient les investissements ayant un potentiel de rendement élevé et qui allouent les fonds des actionnaires aux différents investissements. Cela permet aux investisseurs individuels de bénéficier de rendements qu'ils n'auraient pas obtenus s'ils avaient investi de manière indépendante.

Conseillers financiers

Un conseiller financier est un intermédiaire qui fournit des services financiers aux clients. Dans la plupart des pays, les conseillers financiers doivent suivre une formation spéciale et obtenir des licences avant de pouvoir offrir des services de conseil. Aux Etats-Unis., la Financial Industry Regulatory Authority fournit les licences de la série 65 ou 66 pour les professionnels de l'investissement, y compris les conseillers financiers.

Ressources additionnelles

Merci d'avoir lu l'explication de CFI sur un intermédiaire financier. CFI est l'un des principaux prestataires de services comptables, cours d'analyse financière et de modélisation, y compris le Financial Modeling &Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)®La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à acquérir la confiance dont vous avez besoin dans votre carrière en finance. Inscrivez-vous aujourd'hui ! programme de certification. Pour faire avancer votre carrière, consultez les ressources supplémentaires de la FCI ci-dessous :

- Les quatre grands cabinets comptablesLes quatre grands cabinets comptablesLes quatre grands cabinets comptables font référence à Deloitte, PricewaterhouseCoopers (PwC), KPMG, et Ernst &Young. Ces cabinets sont les quatre plus grands cabinets de services professionnels au monde qui fournissent des services d'audit, conseil en transactions, Imposition, consultant, conseil en risques, et les services actuariels.

- Acteurs clés des marchés des capitauxActeurs clés des marchés des capitauxDans cet article, nous donnons un aperçu général des principaux acteurs et de leurs rôles respectifs sur les marchés des capitaux. Les marchés des capitaux se composent de deux types de marchés :primaire et secondaire. Ce guide donnera un aperçu de toutes les grandes entreprises et carrières sur les marchés des capitaux.

- Liste des meilleures banques d'investissementListe des meilleures banques d'investissementListe des 100 meilleures banques d'investissement au monde classées par ordre alphabétique. Les meilleures banques d'investissement sur la liste sont Goldman Sachs, Morgan Stanley, BAML, JP Morgan, Pierre noire, Rothschild, Banque Scotia, RBC, UBS, Wells Fargo, Banque Allemande, Citi, Macquarie, HSBC, ICBC, Crédit Suisse, Banque d'Amérique Merril Lynch

- Types de marchés – Concessionnaire, Courtiers, ÉchangesTypes de marchés - Concessionnaires, Courtiers, Les marchés d'échanges incluent les courtiers, concessionnaires, et les marchés des changes. Chaque marché fonctionne selon des mécanismes de négociation différents, qui affectent la liquidité et le contrôle. Les différents types de marchés permettent différentes caractéristiques de trading, décrit dans ce guide

la finance

-

Qu'est-ce que MiFID II ?

Qu'est-ce que MiFID II ? MiFID II est la révision de la directive sur les marchés dinstruments financiers (MiFID), publié à lorigine en 2004. Il constitue le fondement de la législation financière de lUnion européenneUnion éc...

-

Qu'est-ce que l'analyse financière ?

Qu'est-ce que l'analyse financière ? Lanalyse financière implique lutilisation de données financièresDonnées financièresOù trouver des données pour les analystes financiers - Bloomberg, CapitalIQ, PitchBook, EDGAR, SEDAR et plus de sourc...