Qu'est-ce que le NASDAQ Composite ?

Le NASDAQ Composite est un indice de plus de 3, 000 actions ordinaires cotées sur le marché boursier NASDAQ. L'indice est l'un des indices les plus suivis aux États-Unis, aux côtés du Dow Jones Industrial AverageDow Jones Industrial Average (DJIA)Le Dow Jones Industrial Average (DJIA), également appelé « Dow Jones » ou « le Dow », est l'un des indices boursiers les plus reconnus. et le S&P 500.

La majorité des sociétés cotées sur le NASDAQ Composite sont des sociétés technologiques, comme Apple, Microsoft, Facebook, Dell, Cisco, Oracle, et Intel. L'échange comprend également le NASDAQ 100, un indice des plus grandes sociétés non financières cotées à la bourse NASDAQ.

Depuis sa création en 1971 avec seulement 50 entreprises, Le NASDAQ est devenu la deuxième plus grande bourse après le NYSE en termes de capitalisation boursièreMarket CapitalizationMarket Capitalization (Market Cap) est la valeur marchande la plus récente des actions en circulation d'une entreprise. La capitalisation boursière est égale au cours actuel de l'action multiplié par le nombre d'actions en circulation. La communauté des investisseurs utilise souvent la valeur de la capitalisation boursière pour classer les entreprises.

Histoire du NASDAQ

Établissement

Basée à New York, Le NASDAQ a été fondé en 1971. Au moment de sa création, NASDAQ a été la première bourse électronique au monde, qui l'a aidé à attirer des entreprises de nouvelles technologies, comme Microsoft, Pomme, Dell, et Oracle. L'indice composite a commencé avec 50 sociétés et une valeur de départ de 100, le nombre d'entreprises passant à plus de 3, 000 aujourd'hui et l'indice atteint un sommet de 7, 846,76 en juillet 2018.

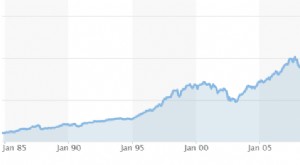

Boom et buste de la dot-com

Pendant le boom et le buste de la dot-com, le NASDAQ Composite a affiché des résultats mitigés entre 1995 et 2005. En juillet 1995, l'indice a franchi le 1, Marque de 000 points pour la première fois. Elle a été suivie d'une augmentation constante, culminant à 5, 132,52 en mars 2000.

En avril 2000, l'indice est tombé à 3, 227 et a atteint sa valeur récente la plus basse en octobre 2002 à 1, 108.49. Après le buste, l'indice s'est progressivement redressé jusqu'en 2007/2008, lorsque la crise financière mondiale s'est produite.

Crise financière

Au premier trimestre 2007, l'indice a atteint un niveau intra-journalier de 2, 861.51, la valeur la plus élevée depuis le buste dot-com. En septembre 2008, l'indice a perdu près de 200 points pour passer sous le 2, 000 niveau. En mars 2009, le NASDAQ Composite a clôturé à un plus bas de 1, 265.52.

Après, l'indice s'est progressivement redressé grâce à l'assouplissement quantitatif de la Réserve fédérale américaineQuantitative Easing (QE) est une politique monétaire consistant à imprimer de la monnaie, qui est mis en œuvre par la Banque centrale pour dynamiser l'économie. La Banque centrale crée un programme. L'indice a battu un record de 15 ans de plus de 5, 000 points en avril 2015.

Critères d'inclusion dans le NASDAQ Composite

Pour qu'un titre soit pris en considération pour l'inscription au NASDAQ Composite, il doit répondre aux critères suivants :

- Le titre doit être exclusivement coté à la bourse NASDAQ. La seule exception à cette exigence est si le titre était coté sur une autre bourse américaine avant 2004 et a maintenu cette cotation.

- Le titre doit appartenir aux types de titres suivants :American Depositary ReceiptsAmerican Depositary Receipts (ADR)Les American Depositary Receipts (ADR) sont des titres négociables émis par une banque américaine qui représentent des actions d'une société étrangère, actions ordinaires, actions ordinaires, Part d'intérêt bénéficiaire, Fonds de placement immobilier, Intérêts de société en commandite, et suivi des stocks.

- Si la sécurité ne répond pas à ces exigences, il devient inéligible pour le NASDAQ Composite et est supprimé.

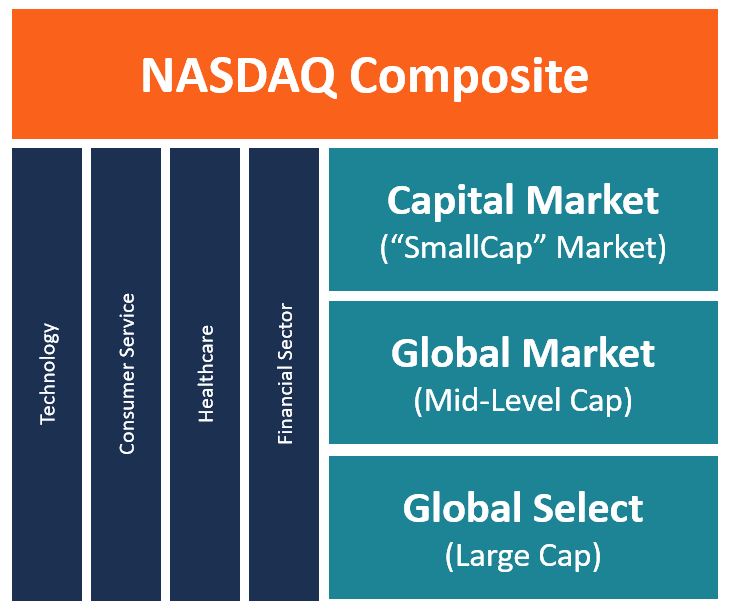

Niveaux du marché américain NASDAQ

Les actions cotées sur l'indice NASDAQ Composite sont classées en trois niveaux de marché, en fonction des conditions d'inscription auxquelles ils répondent. Les niveaux de marché comprennent :

#1 Marché des capitaux

Le marché des capitaux a les exigences les moins strictes des trois niveaux de marché. Il s'agit d'un marché d'actions pour les entreprises à petite capitalisation boursière. Il était auparavant connu sous le nom de marché « SmallCap » avant d'être renommé marché des capitaux.

#2 Marché mondial

Le marché mondial comprend des sociétés à capitalisation moyenne, et ces sociétés doivent répondre aux exigences de liquidité et financières fournies par le NASDAQ. Le marché a 1, 450 actions cotées aux États-Unis et sur d'autres bourses internationales.

#3 Marché mondial sélectionné

Le marché sélect mondial a les exigences les plus strictes en termes de financement, liquidité, et les exigences de gouvernance d'entreprise. Les entreprises qui satisfont à ces exigences sont pour la plupart des entreprises à forte capitalisation boursière. Il comprend 1, 200 actions américaines et internationales. Le service Listing Qualifications du NASDAQ examine ces sociétés chaque année en octobre afin de déterminer leur éligibilité sur ce marché.

Méthodologie composite NASDAQ

Le NASDAQ Composite est calculé en utilisant une méthode de pondération par capitalisation boursière. Cela signifie que les plus grandes sociétés cotées sur cette bourse exercent le plus grand impact sur la valeur finale de l'indice. L'indice est calculé en prenant la valeur totale des pondérations des actions de toutes les actions en bourse, multiplié par le cours de clôture de chaque titre. Il est ensuite divisé par un diviseur d'indice pour arriver à un chiffre plus approprié à des fins de rapport.

L'indice NASDAQ est rapporté sur le composite toutes les secondes, mais la valeur finale confirmée est calculée à 16h16. Heure de l'Est à la clôture de chaque jour de bourse. La valeur finale est le prix NASDAQ rapporté dans les chaînes d'information et les publications financières.

Lectures connexes

CFI est le fournisseur officiel de la certification Financial Modeling and Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)®La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à acquérir la confiance dont vous avez besoin dans vos finances carrière. Inscrivez-vous aujourd'hui ! programme de certification, conçu pour transformer n'importe qui en un analyste financier de classe mondiale. Pour continuer à apprendre et à développer vos connaissances en analyse financière, nous vous recommandons vivement les ressources supplémentaires ci-dessous :

- Common StockCommon StockLes actions ordinaires sont un type de titre qui représente la propriété du capital d'une entreprise. Il existe d'autres termes - tels que action ordinaire, action ordinaire, ou une action avec droit de vote – qui sont équivalentes à des actions ordinaires.

- Indice NikkeiIndice NikkeiL'indice Nikkei, ou Nikkei 225, est l'indice boursier japonais le plus reconnu. Il comprend les 225 premières sociétés japonaises cotées à la Bourse de Tokyo.

- Trading FloorTrading FloorUne salle des marchés fait référence à un étage littéral dans un immeuble où les capitaux propres, revenu fixe, avenir, choix, marchandises, ou les cambistes achètent et vendent des titres.

- Types de marchés – Concessionnaires, Courtiers, ÉchangesTypes de marchés - Concessionnaires, Courtiers, BoursesLes marchés comprennent les courtiers, concessionnaires, et les marchés des changes. Chaque marché fonctionne selon des mécanismes de négociation différents, qui affectent la liquidité et le contrôle. Les différents types de marchés permettent différentes caractéristiques de trading, décrit dans ce guide

investir

- Qu'est-ce qu'un proxy en bourse?

- Qu'est-ce que le volume sur le marché boursier?

- Qu'est-ce que le marché interbancaire ?

- Qu'est-ce que le marché secondaire ?

- Qu'est-ce que le taux de déclin anticipé ?

- Qu'est-ce que le marché des appels ?

- Qu'est-ce que l'indice pondéré par la capitalisation ?

- Qu'est-ce que le marché des produits dérivés?

- Que faire si le marché s'effondre ?

-

Qu'est-ce que l'indice composé NYSE ?

Qu'est-ce que l'indice composé NYSE ? Lindice composé NYSE est un indice qui suit les actions négociées à la Bourse de New York. Il mesure également les fiducies de placement immobilierReal Estate Investment Trust (FPI) Une fiducie de pla...

-

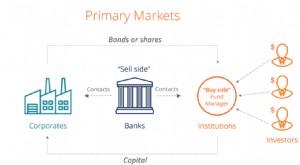

Qu'est-ce que le marché primaire ?

Qu'est-ce que le marché primaire ? Le marché primaire est le marché financier où se trouvent les nouveaux titresTitres publicsTitres publics, ou valeurs mobilières, sont des investissements qui sont ouvertement ou facilement négociés s...