Qu'est-ce qu'une erreur de tarification ?

Une mauvaise évaluation provoque une divergence entre le prix du marché d'un titre et la valeur fondamentale de ce titre. La loi du prix unique stipule que le prix du marché d'un titre est égal à la valeur actualisée actuelle de tous les flux de trésorerie générés par le titre. Cependant, ce n'est pas toujours le cas car les prix des actifs peuvent parfois s'écarter de leurs valeurs fondamentales. La divergence peut être due à une crise financière ou à un événement actuel de l'économie.

Alors que les variations des prix des actifs peuvent conduire à des opportunités d'arbitrage, ils aident également les économistes à comprendre les causes de la mauvaise évaluation de l'actif. Cela peut être dû à un problème macroéconomique tel que les institutions financières ou de capital Acteurs clés des marchés de capitaux Dans cet article, nous donnons un aperçu général des principaux acteurs et de leurs rôles respectifs sur les marchés des capitaux. Les marchés des capitaux se composent de deux types de marchés :primaire et secondaire. Ce guide donnera un aperçu de toutes les grandes entreprises et carrières sur les marchés des capitaux. qui négocient les actifs, ou cela peut être dû aux caractéristiques spécifiques des actifs individuels au niveau microéconomique.

Mauvaise tarification sur le marché

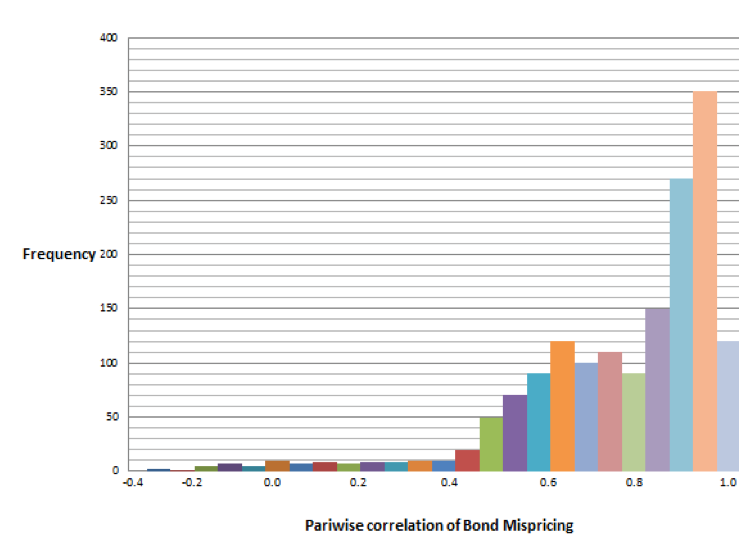

- La probabilité qu'un actif soit mal évalué augmente avec le nombre total d'actifs mal évalués sur le marché. De nombreux points communs existent entre l'écart des prix des actifs et leurs valeurs fondamentales. Avec une tarification erronée, il existe un niveau de risque systématiqueRisque systématiqueLe risque systématique est la partie du risque total qui est causée par des facteurs indépendants de la volonté d'une entreprise ou d'un individu spécifique. Le risque systématique est causé par des facteurs externes à l'organisation. Tous les investissements ou titres sont soumis à un risque systématique et, par conséquent, c'est un risque non diversifiable. pour les investisseurs sur les marchés financiers. Outre les risques systématiques, Une tarification erronée peut avoir des effets néfastes sur les marchés en déstabilisant les coûts de financement des concessionnaires.

- La corrélation directe entre la mauvaise évaluation et les coûts de financement des concessionnaires montre que les investisseurs sont confrontés à des contraintes de capital sur les marchés financiers. Les contraintes sont la principale raison de la mauvaise évaluation des actions sur le marché.

- Bien que le principe du prix unique stipule que les prix des actifs doivent être égaux à la valeur actuelle des flux de trésorerie futurs, Une mauvaise évaluation prouve que les prix des actifs sont souvent déterminés par des facteurs qui ne sont pas liés aux flux de trésorerie ou au taux d'actualisation des titres.

Raisons de la divergence des prix des actifs

De nombreux modèles théoriques existent pour expliquer pourquoi les prix des actifs s'écartent de leurs valeurs fondamentales. Cela peut être dû à des raisons financières, Capitale, ou liquiditéLiquiditéSur les marchés financiers, la liquidité fait référence à la rapidité avec laquelle un investissement peut être vendu sans impacter négativement son prix. Plus un investissement est liquide, plus vite il peut être vendu (et vice versa), et plus il est facile de le vendre à sa juste valeur. Toutes choses égales par ailleurs, les actifs plus liquides se négocient avec une prime et les actifs illiquides se négocient avec une décote. contraintes. Ils sont décrits comme suit :

1. La capacité d'obtenir un financement

La capacité des participants au marché à obtenir des capitaux est l'une des principales raisons pour lesquelles les prix des actifs peuvent être différents de leurs valeurs fondamentales. Le manque de financement fait que les actifs fonctionnent indépendamment de leurs fondamentaux et ne permet pas à l'investisseur d'arbitrer la mauvaise évaluation.

2. La capitale avance lentement

Le lent mouvement des capitaux d'investissement par rapport au nombre d'opportunités commerciales est une cause d'erreur de tarification. Parfois, l'arrivée de capitaux pour répondre à une opportunité d'investissement peut être retardée de quelques secondes (un marché actions) ou de quelques mois (marché de l'assurance des risques).

Dans les deux cas, il crée des chocs de demande et d'offre sur le marché parce qu'il y a trop peu de capital disponible pour absorber le choc. Les chocs provoquent une mauvaise évaluation des actifs dans l'économie. Finalement, le capital entrera sur le marché pour répondre au besoin d'investissement et la mauvaise évaluation des actifs sera inversée.

3. Capital intermédiaire

De nombreuses théories suggèrent qu'il existe une corrélation directe entre les prix des actifs et le capital fourni par les intermédiaires financiersIntermédiaire financierUn intermédiaire financier fait référence à une institution qui agit comme intermédiaire entre deux parties afin de faciliter une transaction financière. Les institutions communément appelées intermédiaires financiers comprennent les banques commerciales, Banques d'investissement, fonds communs de placement, et les fonds de pension. Dans un tel cas, Une mauvaise évaluation des actifs peut être causée lorsqu'il existe des contraintes sur la mobilisation de capitaux par le biais de la vente d'actions (capitaux propres). Par exemple, un arbitragiste peut fournir des liquidités à d'autres traders qui cherchent à réduire leur exposition au risque ; cependant, si leur capacité à fournir une assurance est limitée par les capitaux propres, il peut exercer un impact important sur les prix des actifs.

Alors que la théorie est similaire à la liquidité de financement en termes de contraintes de capital, la principale différence réside dans la manière dont le capital est levé. La liquidité de financement fait référence aux contraintes de capital d'endettement, tandis que le capital intermédiaire fait référence aux contraintes de fonds propres.

4. Les effets de la liquidité

L'illiquidité fait référence à l'incapacité de vendre des actions ou des actions sans subir de perte majeure. Cela peut contribuer à une mauvaise évaluation des actifs. Les investisseurs encourent souvent des coûts de transaction élevés lorsqu'ils négocient des titres. Cela crée une différence entre le flux de trésorerie du titre et le montant d'argent que l'investisseur reçoit réellement. La disparité peut affecter les prix du marché des actions.

Autres ressources

CFI est le fournisseur officiel de la certification Financial Modeling and Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)®La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à acquérir la confiance dont vous avez besoin dans vos finances carrière. Inscrivez-vous aujourd'hui ! programme de certification, conçu pour transformer n'importe qui en un analyste financier de classe mondiale.

Pour continuer à apprendre et à développer vos connaissances en analyse financière, nous vous recommandons vivement les ressources supplémentaires ci-dessous :

- EnchèresEnchèresUne enchère est un système d'achat et de vente de biens ou de services en les proposant aux enchères, permettre aux gens d'enchérir, et vendre au plus offrant. Les soumissionnaires s'affrontent

- État des flux de trésorerieÉtat des flux de trésorerieUn état des flux de trésorerie contient des informations sur la quantité d'argent qu'une entreprise a généré et utilisé au cours d'une période donnée.

- Investir :Guide du débutantInvestissement :Guide du débutantLe guide Investir pour les débutants de CFI vous apprendra les bases de l'investissement et comment commencer. En savoir plus sur les différentes stratégies et techniques de trading

- Opportunité d'arbitrage triangulaireOpportunité d'arbitrage triangulaireUne opportunité d'arbitrage triangulaire est une stratégie de trading qui exploite les opportunités d'arbitrage qui existent entre trois devises dans un échange de devises. L'arbitrage est exécuté par l'échange consécutif d'une devise à une autre lorsqu'il existe des écarts dans les prix cotés

Investissement

-

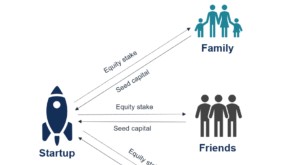

Qu'est-ce que le financement de démarrage?

Qu'est-ce que le financement de démarrage? Financement damorçage (également appelé capital damorçage, capital damorçage, ou financement damorçage) est la première étape du processus de levée de capitauxProcessus de levée de capitauxCet article...

-

Qu'est-ce que le financement de série C?

Qu'est-ce que le financement de série C? Le financement de série C (également connu sous le nom de série C ou financement de série C) est lune des étapes du processus de levée de capitauxProcessus de levée de capitauxCet article est destiné ...