Qu'est-ce que l'ajustement de l'évaluation du crédit (CVA) ?

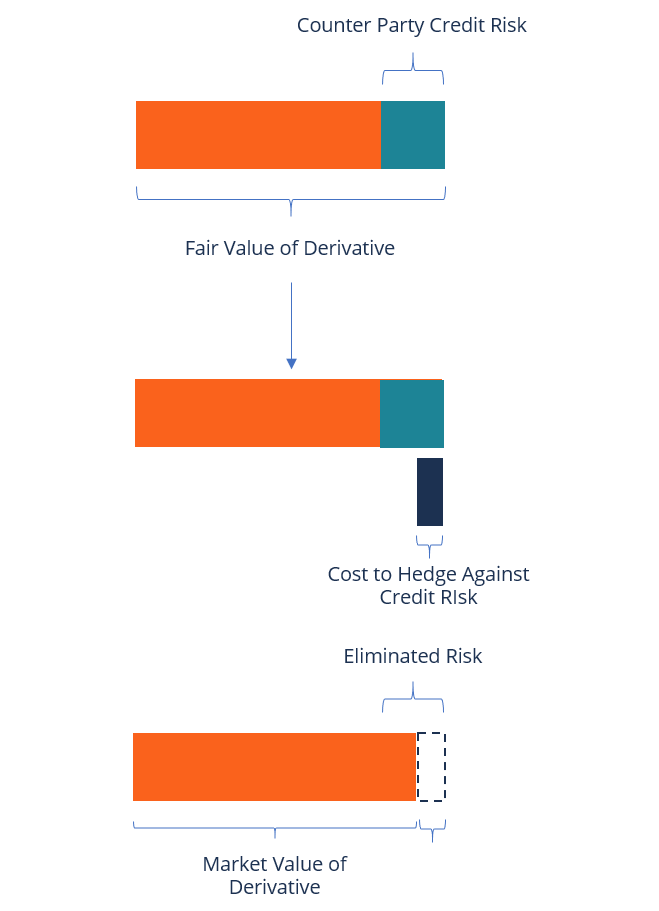

L'ajustement de l'évaluation du crédit (CVA) est le prix qu'un investisseur paierait pour couvrir le risque de crédit de contrepartie d'un instrument dérivé. Dérivés Les dérivés sont des contrats financiers dont la valeur est liée à la valeur d'un actif sous-jacent. Ce sont des instruments financiers complexes qui le sont. Il réduit la valeur de marché d'un actif par la valeur de la CVA.

L'ajustement de l'évaluation du crédit a été introduit en tant que nouvelle exigence pour la comptabilisation à la juste valeur pendant la crise financière mondiale de 2007/08. Depuis son introduction, il a attiré des dizaines d'acteurs du marché des produits dérivés, et la plupart d'entre eux ont intégré le CVA dans la tarification des transactions.

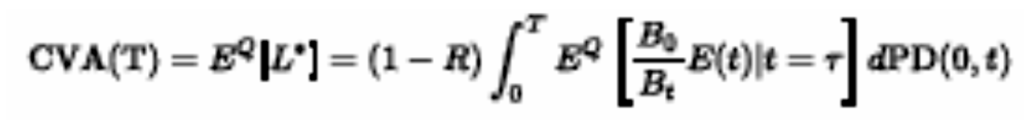

Formule de calcul de l'ajustement d'évaluation de crédit

La formule de calcul de la CVA s'écrit comme suit :

Où:

- T =Echéance de la transaction la plus longue

- B

t =Valeur future d'une unité de la devise de base investie au taux d'intérêt actuel à l'échéance T - R =Fraction de la valeur du portefeuille qui peut être supprimée en cas de défaut

- T =Temps de défaut

- ré PD(0, t)=Probabilité neutre au risque de défaut de la contrepartie (entre les instants s et t)

- E(t) =Exposition au temps T

Historique de l'ajustement de l'évaluation du crédit

Le concept de gestion du risque de crédit, qui comprend l'ajustement de l'évaluation du crédit, a été développé en raison du nombre accru de défaillances de pays et d'entreprises et de retombées financièresPrincipaux scandales comptablesLes deux dernières décennies ont vu certains des pires scandales comptables de l'histoire. Des milliards de dollars ont été perdus à la suite de ces catastrophes financières. Dans ce. Ces derniers temps, il y a eu des cas de défaillance d'entités souveraines, comme l'Argentine (2001) et la Russie (1998). À la fois, un grand nombre de grandes entreprises se sont effondrées auparavant, pendant, et après la crise financière de 2007/08, dont WorldCom, Frères Lehman, et Enron.

Initialement, recherche sur le risque de créditRisque de créditLe risque de crédit est le risque de perte qui peut survenir en cas de non-respect par une partie des termes et conditions de tout contrat financier, principalement, axé sur l'identification d'un tel risque. Spécifiquement, l'accent a été mis sur le risque de crédit de contrepartie, qui fait référence au risque qu'une contrepartie puisse manquer à ses obligations financières.

Avant la crise financière de 2008, les participants au marché ont traité les grandes contreparties sur dérivés comme trop grosses pour faire faillite et, donc, jamais pris en compte le risque de crédit de leur contrepartie. Le risque a souvent été ignoré en raison de la cote de crédit élevée des contreparties et de la petite taille des expositions sur dérivés. L'hypothèse était que les contreparties ne pouvaient pas manquer à leurs obligations financières comme les autres parties.

Cependant, pendant la crise financière de 2008, le marché a connu des dizaines d'effondrements d'entreprises, y compris les grandes contreparties de dérivés. Par conséquent, les participants au marché ont commencé à incorporer l'ajustement de l'évaluation du crédit lors du calcul de la valeur de l'over-the-counterOver-the-Counter (OTC)Over-the-counter (OTC) est la négociation de titres entre deux contreparties exécutée en dehors des échanges formels et sans le supervision d'un régulateur des changes. Le trading OTC se fait sur des marchés de gré à gré (un lieu décentralisé sans emplacement physique), via les réseaux de concessionnaires. instruments dérivés.

Défis du risque de crédit de contrepartie

Les instruments dérivés peuvent être classés comme unilatéraux ou bilatéraux, selon la nature de la rémunération.

1. Instruments dérivés unilatéraux

Pour un détenteur unilatéral d'instruments dérivés, l'exposition à la perte se produit si une contrepartie manque à ses obligations financières. Le montant de la perte subie par un investisseur est égal à la juste valeur de l'instrument au moment du défaut.

2. Instruments dérivés bilatéraux

Les dérivés bilatéraux sont plus complexes que les dérivés unilatéraux, puisque le premier inclut le risque de contrepartie dans les deux sens. Cela signifie que tant la contrepartie que l'investisseur sont exposés au risque de contrepartie. L'avantage des dérivés bilatéraux est que le dérivé peut adopter une position d'actif ou de passif à n'importe quelle date d'évaluation.

Par exemple, si la contrepartie A est aujourd'hui en position d'actif positive, il est exposé à la Contrepartie B. Si A manque à son obligation, il devra l'actif positif à B. Il en va de même si B est en position de passif négatif parce que, en cas de défaut, il doit la position de passif négative à A.

Méthodes d'évaluation de la CVA

Il existe plusieurs méthodes pour évaluer les dérivés, et elles varient de méthodologies simples à avancées. La détermination de la méthode d'ajustement de l'évaluation du crédit à utiliser dépend de la sophistication de l'organisation et des ressources disponibles pour les acteurs du marché.

1. Approche simple

La méthode simple calcule la valeur marchande de l'instrument. Le calcul est ensuite répété pour ajuster les taux d'actualisation par le spread de crédit de la contrepartie. Calculez la différence entre les deux valeurs résultantes pour obtenir l'ajustement d'évaluation de crédit.

2. Valorisation de type swap

Le type swaption est une méthodologie d'ajustement de l'évaluation du crédit plus complexe qui nécessite une connaissance approfondie des évaluations des dérivés et l'accès à des données de marché spécifiques. Il utilise le spread de crédit de la contrepartie pour estimer la valeur de remplacement de l'actif.

3. Modélisation par simulation

Il s'agit de simuler des facteurs de risque de marché et des scénarios de facteurs de risque. Les dérivés sont ensuite réévalués à l'aide de plusieurs scénarios de simulation. Le profil d'exposition attendu de chaque contrepartie est déterminé en agrégeant la matrice résultante. Le profil d'exposition attendu de chaque contrepartie est ajusté pour dériver le profil d'exposition attendu garanti.

Davantage de ressources

Nous espérons que vous avez apprécié l'explication de CFI sur un ajustement d'évaluation de crédit. CFI propose la certification Financial Modeling &Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)® La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à acquérir la confiance dont vous avez besoin dans votre carrière en finance. Inscrivez-vous aujourd'hui ! programme de certification pour ceux qui cherchent à faire passer leur carrière au niveau supérieur. Pour continuer à apprendre et à progresser dans votre carrière, les ressources suivantes vous seront utiles :

- Basis RiskBasis RiskBasis Risk est le risque que le prix à terme ne bouge pas normalement, corrélation constante avec le prix de l'actif sous-jacent, afin d'annuler l'efficacité d'une stratégie de couverture en minimisant l'exposition d'un commerçant à une perte potentielle. Le risque de base est accepté dans le but de couvrir le risque de prix.

- Credit Default Swap (CDS)Credit Default SwapUn swap sur défaillance de crédit (CDS) est un type de dérivé de crédit qui offre à l'acheteur une protection contre le défaut et d'autres risques. L'acheteur d'un CDS effectue des paiements périodiques au vendeur jusqu'à la date d'échéance du crédit. Dans l'accord, le vendeur s'engage à ce que, si l'émetteur de la dette fait défaut, le vendeur paiera à l'acheteur toutes les primes et intérêts

- Arrangement de couverture Arrangement de couverture Un arrangement de couverture fait référence à un investissement dont l'objectif est de réduire le niveau des risques futurs en cas d'évolution défavorable du prix d'un actif. La couverture fournit une sorte de couverture d'assurance pour se protéger contre les pertes d'un investissement.

- Options :Calls et PutsOptions :Calls et PutsUne option est un contrat dérivé qui donne à son détenteur le droit, mais pas l'obligation, acheter ou vendre un actif à une certaine date à un prix spécifié.

investir

- Qu'est-ce qu'un vidage de carte de crédit?

- Qu'est-ce qu'un CVN de carte de crédit?

- Qu'est-ce que R1 et I1 dans le rapport de crédit ?

- Qu'est-ce qu'un BIN de carte de crédit ?

- Qu'est-ce qu'une cote de crédit A1 ?

- Qu'est-ce que le crédit intrajournalier ?

- Qu'est-ce qu'une amnistie de crédit?

- Qu'est-ce qu'une cote de crédit B ?

- Qu'est-ce qu'un HELOC ?

-

Qu'est-ce que la probabilité de défaut ?

Qu'est-ce que la probabilité de défaut ? La probabilité de défaut (PD) est la probabilité quun emprunteur ou un débiteur fasse défaut. Lheure à laquelle un défaut se produit varie, selon les conditions convenues entre le créancier et lemprun...

-

Qu'est-ce que la valorisation des actions ?

Qu'est-ce que la valorisation des actions ? Chaque investisseur qui veut battre le marché doit maîtriser les compétences de lévaluation des actions. Essentiellement, lévaluation des actions est une méthode de détermination de la valeur intrinsè...