Qu'est-ce qu'une cote de crédit B ?

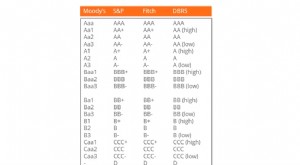

Les sociétés et autres entreprises doivent démontrer leur solvabilité aux prêteurs potentiels – et c'est là qu'interviennent les agences de notation. Standard &Poor's (S&P), Moody's et Fitch attribuent des notations aux gouvernements et aux entreprises qui émettent des obligations ou d'autres titres de créance. Chaque agence utilise une échelle de notation différente, qui peut inclure des lettres majuscules et minuscules ou une combinaison de chiffres et de lettres, comme Aa1, B2 ou Caa3. Mais que signifie une cote de crédit B ?

Conseil

Les organisations avec des cotes de crédit B sont considérées comme non-investment grade, ou spéculatif. Ils peuvent être en mesure de payer leurs dettes, mais leur avenir financier est incertain.

Qu'est-ce qu'une cote de crédit?

Les organisations privées et publiques reçoivent des notes différentes en fonction de leur capacité à rembourser leurs dettes. Moody's, S&P Global Ratings (Standard &Poor's) et Fitch, les trois principales agences de notation, utiliser des échelles de notation et des symboles pour exprimer le risque de crédit. Leurs évaluations peuvent fournir des informations précieuses aux prêteurs, investisseurs et autres tiers. Les notations de crédit peuvent s'appliquer à l'organisation elle-même ou à ses titres de créance, tels que les bons du Trésor.

La Securities and Exchange Commission (SEC) des États-Unis explique que les notations de crédit ne reflètent pas les risques de marché ou d'autres facteurs susceptibles d'affecter la valeur d'un titre. De plus, ils ne peuvent garantir qu'une organisation paiera ses investisseurs. Il peut également y avoir des conflits d'intérêts entre certaines agences de notation et les organisations qu'elles notent. Pour ces raisons, il est important de faire vos propres recherches et de faire preuve de bon sens lorsque vous prenez des décisions d'investissement. Ne vous fiez pas uniquement aux cotes de crédit.

Comme mentionné précédemment, chaque agence utilise des méthodes différentes pour mesurer la solvabilité. Moody's utilise une combinaison de chiffres et de lettres, comme Aaa, Aa3, Ba2 et Ca. S&P, Fitch et DBRS Morningstar notent les entreprises sur une échelle de A à D, avec AAA étant le grade le plus élevé. Ces notations sont subjectives et ne peuvent qu'estimer le niveau de risque de crédit, note la SEC.

B Cote de crédit Signification

Les entreprises avec une notation de crédit Baa3/BBB- ou plus sont généralement considérées comme « investment grade, " selon l'Association of Corporate Treasurers. Une organisation notée Ba1/BB+/BB+ ou moins, d'autre part, est considéré comme spéculatif et peut avoir des difficultés à obtenir des investissements. Généralement, Les notes « AAA » indiquent le risque de crédit le plus faible. Plus on descend dans l'échelle, plus le risque de crédit est élevé. Actuellement, Johnson &Johnson et Microsoft sont les deux seules sociétés notées AAA au monde.

Sur l'échelle de notation de crédit de Moody's, un B1, B2 ou B3 serait une notation spéculative ou non-investment grade. Il en va de même pour les entreprises avec un Caa, Cote Ca ou C. Cependant, les banques notées C peuvent représenter une option viable pour les investisseurs potentiels, selon Moody's.

Les organisations avec une cote de crédit B sur l'échelle de S&P sont considérées comme spéculatives. Une entreprise qui entre dans cette catégorie est souvent plus vulnérable à la concurrence et aux menaces économiques qu'une entreprise avec une notation plus élevée, tels que A ou BB+. Mais tout de même, il peut encore être en mesure de faire face à ses obligations financières. Fitch attribue des notes B aux entreprises dont l'avenir financier est incertain. Ces entreprises sont classées comme non-investment grade et pourraient ne pas être en mesure de faire face à leurs dettes au cours de la prochaine année.

N'oubliez pas que les cotes de crédit ne disent pas tout. Comme le note la SEC, de nombreux investisseurs et émetteurs de titres paient des agences de notation pour leurs notations. Compte tenu de ces aspects, il est dans votre intérêt de faire quelques démarches avant de faire des investissements. Connaître les différents types d'obligations, étudiez le marché financier et recherchez les entreprises qui vous intéressent. Les cotes de crédit peuvent vous aider à évaluer le niveau de risque, mais il y a plusieurs autres facteurs dont vous devez tenir compte.

dette

- Qu'est-ce qu'un vidage de carte de crédit?

- Qu'est-ce qu'un CVN de carte de crédit?

- Qu'est-ce que R1 et I1 dans le rapport de crédit ?

- Qu'est-ce qu'un BIN de carte de crédit ?

- La cote de crédit expliquée

- Qu'est-ce qu'une cote de crédit A1 ?

- Qu'est-ce qu'une signature de garant ?

- Qu'est-ce qu'un prêt garanti en espèces?

- Qu'est-ce qu'un HELOC ?

-

Qu'est-ce qu'une cote de crédit?

Qu'est-ce qu'une cote de crédit? Une cote de crédit est lopinion dune agence de crédit particulière concernant la capacité et la volonté dune entité (gouvernement, Entreprise, ou individu) pour remplir ses obligations financières dan...

-

Qu'est-ce qu'un pointage de crédit ?

Qu'est-ce qu'un pointage de crédit ? Un pointage de crédit est un nombre représentatif de la situation financière et de crédit dun individu et de sa capacité à obtenir une aide financière des prêteurs. PrêteursIntermédiaire financierUn i...