Qu'est-ce qu'un certificat de dépôt rachetable ?

Un certificat de dépôt remboursable est une FDICFederal Deposit Insurance Corporation (FDIC)La Federal Deposit Insurance Corporation (FDIC) est une institution gouvernementale qui fournit une assurance-dépôts contre la faillite bancaire. L'organisme a été créé-dépôt à terme assuré auprès d'une banque ou d'autres institutions financières. Les CD callables peuvent être rachetés par l'émetteur avant leur date d'échéance réelle, dans un délai et un prix d'appel spécifiés. Comme les autres CD ordinaires, un CD appelable paie un taux d'intérêt fixeTaux d'intérêtUn taux d'intérêt fait référence au montant facturé par un prêteur à un emprunteur pour toute forme de dette donnée, généralement exprimé en pourcentage du principal. sur sa durée de vie. Le taux d'intérêt est souvent plus élevé que celui des CD ordinaires. Cependant, les émetteurs de CD callables possèdent une option d'achatOption d'achatUne option d'achat, communément appelé « appel, " est une forme de contrat dérivé qui donne à l'acheteur d'une option d'achat le droit, mais pas l'obligation, acheter une action ou un autre instrument financier à un prix spécifique - le prix d'exercice de l'option - dans un délai spécifié. sur le CD et peut racheter le dépôt de votre part avant la date d'échéance.

La banque émettrice ajoute une fonction d'appel au dépôt à terme afin qu'elle n'ait pas besoin de continuer à payer des taux d'intérêt plus élevés à ses détenteurs même après une baisse des taux d'intérêt. Mais pour que les émetteurs rachètent les CD, ils doivent offrir un prix plus élevé au détenteur pour l'inciter à prendre le risque. Lorsque le CD est appelé, le détenteur récupère le montant principal plus les intérêts courus sur son investissement. Les CD ne sont pas accompagnés d'une période initiale de non-appel pendant laquelle ils ne peuvent pas être échangés. La banque peut le racheter dès six mois après son achat et tous les six mois par la suite.

Termes importants liés aux CD appelables

Voici quelques-uns des termes couramment utilisés dans la définition de certificat de dépôt exigible :

Date d'appel

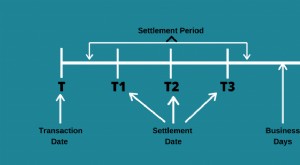

La date de rappel est la date à laquelle l'émetteur peut rappeler votre certificat de dépôt. La date de rappel peut être aussi précoce que six mois et peut parfois aller jusqu'à deux ans. Par exemple, si la date d'appel est de six mois, cela signifie que la banque émettrice peut décider de rappeler le CD dans six mois et de restituer le montant investi plus les intérêts. Puis, tous les six mois après la date d'appel, la banque a à nouveau la même option.

Date d'échéance

Le terme « date d'échéance » diffère du terme « date d'appel ». La date d'échéance fait référence à la durée pendant laquelle la banque émettrice peut conserver votre argent. En substance, plus la date d'échéance est dans le futur, plus le taux d'intérêt que ses détenteurs gagneront sera élevé. Par exemple, un investisseur peut acheter un certificat de dépôt remboursable sur deux ans ayant une échéance de 10 ans. Cela signifie qu'un investisseur a deux ans avant que l'émetteur ne rachète le CD. Cependant, la durée réelle pendant laquelle vous devez engager votre argent dans l'investissement est de 10 ans. La date d'échéance peut aller encore plus haut, à 15 ans et 20 ans, selon l'émetteur.

Comment fonctionnent les certificats de dépôt appelables

Contrairement au certificat de dépôt ordinaire, un CD appelable donne à la banque émettrice ou à l'institution financière plus de contrôle sur l'argent de l'investisseur. Les investisseurs achètent les CD rachetables pour une durée déterminée dans le futur et gagnent un taux d'intérêt spécifié. Cependant, l'émetteur détient le droit de racheter les CD remboursables avant la date d'échéance indiquée. Si l'investisseur décide de racheter le CD avant la date d'échéance, l'émetteur facturera des pénalités de retrait. La date d'échéance et la date d'appel sont généralement spécifiées à l'avance avant que les investisseurs n'engagent leur argent.

Exemple :CD appelable

Par exemple, Considérons un certificat de dépôt remboursable émis par la société ABC en 2010. Il paie un taux d'intérêt de 8%, avec une échéance de 2020, et est remboursable en 2015 à 105 % de la valeur nominale. Cela signifie que la société ABC a le droit d'appeler le CD en 2015, généralement si les taux d'intérêt tombent en dessous des 8 % indiqués. Pour que les émetteurs appellent le CD, ils doivent payer au détenteur/investisseur un montant légèrement supérieur à la valeur nominale, c'est à dire., 105% de la valeur nominale. La différence entre le montant payé et la valeur nominale est la prime d'appel. Si ABC reporte l'appel à 2018, il paiera un montant inférieur, comme 103%. En effet, le montant diminue à mesure que le CD approche de la date d'échéance indiquée.

Avantages du certificat de dépôt appelable

1. Il paie un intérêt plus élevé que les CD ordinaires

Les émetteurs de CD callables offrent un taux de rendement plus élevé aux investisseurs pour les inciter à investir leur argent dans les instruments. Le taux de rendement peut être supérieur de 0,5 % ou 1 % à celui des CD ordinaires. Bien que la différence puisse sembler minime, il en résulte des marges plus élevées pour les investisseurs qui investissent des millions de dollars.

2. Les investisseurs reçoivent l'intégralité de leur capital

En bourse, les investisseurs peuvent perdre leur capital si le marché leur est défavorable. Mais avec des CD appelables, les investisseurs reçoivent l'intégralité du capital qu'ils ont investi auprès de la banque lorsque celle-ci rappelle les CD avant la date d'échéance. Ils gagnent également une prime sur le montant principal lorsque l'émetteur rachète les CD à la date d'appel.

3. Il paie un taux d'intérêt plus élevé pour une période déterminée

Les investisseurs qui ont acheté des CD callables continuent de recevoir des taux d'intérêt plus élevés même lorsque les taux d'intérêt du marché tombent en dessous du taux d'intérêt initial de l'émetteur. Si les taux d'intérêt du marché sont nettement inférieurs, l'émetteur peut appeler les CD.

Inconvénients du certificat de dépôt appelable

1. Les investisseurs perdront les gains d'intérêts futurs

Bien que les investisseurs reçoivent des intérêts sur le montant investi, ils risquent de perdre des gains d'intérêt à l'avenir puisque le CD a une durée déterminée. Par exemple, si l'émetteur donne un taux d'intérêt de 7 % et que les taux d'intérêt du marché s'élèvent à 9 %, les investisseurs ne bénéficieront pas de l'augmentation.

2. Les retraits anticipés entraînent des pénalités

Parfois, les investisseurs peuvent avoir besoin de retirer leur argent avant la date d'échéance pour faire face aux urgences. Cependant, cela entraîne des pénalités de retrait importantes qui peuvent parfois aller jusqu'à 25 %. Effectuer des retraits anticipés entraîne une perte d'un grand montant d'intérêts.

Ressources associées

CFI est un fournisseur mondial de formation et d'évolution de carrière pour les analystes financiers, y compris le Financial Modeling &Valuation Analyst (FMVA)™ Devenez un Certified Financial Modeling &Valuation Analyst (FMVA)® La certification Financial Modeling and Valuation Analyst (FMVA)® de CFI vous aidera à acquérir la confiance dont vous avez besoin dans votre carrière en finance. Inscrivez-vous aujourd'hui ! programme de certification. Pour en savoir plus et développer votre carrière, explorez les ressources pertinentes supplémentaires ci-dessous :

- Modèles de tarification des optionsModèles de tarification des optionsLes modèles de tarification des options sont des modèles mathématiques qui utilisent certaines variables pour calculer la valeur théorique d'une option. La valeur théorique d'un

- Banque commercialeBanque commercialeUne banque commerciale est une institution financière qui accorde des prêts, accepte les dépôts, et propose des produits financiers de base tels que des comptes d'épargne.

- Groupe des institutions financières (FIG)Groupe des institutions financières (FIG)Le Groupe des institutions financières (FIG) est un groupe de professionnels qui fournissent des services de conseil aux institutions financières. Certains des services offerts par la FIG comprennent les fusions et acquisitions, recapitalisation, levée de capitaux, restructuration financière, valorisations d'entreprises, avis financiers d'experts et autres services consultatifs.

- Marché monétaireMarché monétaireLe marché monétaire est un marché des changes organisé où les participants peuvent prêter et emprunter à court terme, titres de créance de qualité.

investir

- Qu'est-ce qu'un certificat de jugement?

- Qu'est-ce qu'un dépôt de garantie ?

- Qu'est-ce qu'un certificat court ?

- Qu'est-ce qu'un certificat de dépôt (CD) ?

- Qu'est-ce qu'un dépôt ?

- Qu'est-ce que le multiplicateur de dépôt ?

- Qu'est-ce qu'un bordereau de dépôt ?

- Qu'est-ce qu'un dépôt direct ?

- Certificat de dépôt expliqué

-

Quelle est la date d'expiration?

Quelle est la date d'expiration? La date de péremption, dans le négoce de produits dérivés, fait référence à la date à laquelle des options ou des contrats à terme Contrat à terme Un contrat à terme est un accord dachat ou de vente d...

-

Qu'est-ce qu'un certificat de dépôt négociable (NCD) ?

Qu'est-ce qu'un certificat de dépôt négociable (NCD) ? Un certificat de dépôt négociable (NCD) fait référence à un certificat de dépôt dune valeur nominale minimale de 100 $, 000, bien que généralement, Les MNT auront une valeur nominale beaucoup plus éle...